Inhaltsverzeichnis

Archiv 2022

Herr Lindner senken Sie sofort die Mehrwertsteuer auf Energieprodukte!

Im Mai 2022 waren Energieprodukte um 38,3% teurer als im Januar 2021. Gas, Strom etc. werden in Deutschland mit 19% Mehrwertsteuer besteuert. Der Staat verdient damit prächtig an der Inflation der Verbraucherpreise. Die hohen Energiepreise belasten ganz besonders einkommensschwache Haushalte. Die geplante Einmalzahlung ist für die Betroffenen ein Tropfen auf den heißen Stein.

Die Redaktion von mehrwertsteurrechner.de fordert den Bundesfinanzminister Lindner auf, den Steuersatz auf Energieprodukte zeitnah auf den ermäßigten Satz von 7% zu reduzieren.

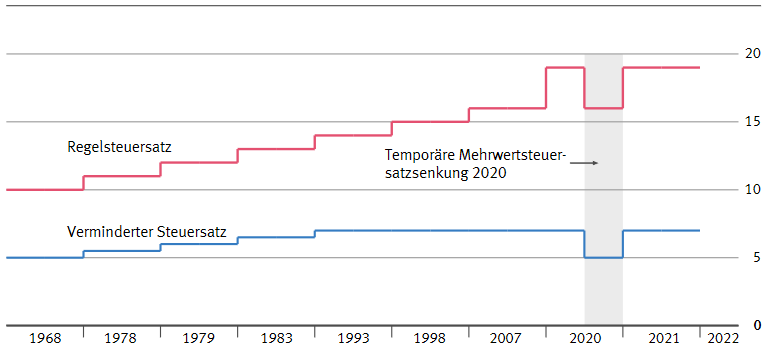

Die Abbildung 1 zeigt die Entwicklung der Mehrwertsteuersätze seit 1968 inklusive der temporären Senkung.

Abb. 1: Entwicklung der Mehrwertsteuersätze seit 1968. Quelle: destatis.de

Die befürchtete Anhebung der Umsatzsteuer nach der Bundestagswahl bleibt 2022 aus. Zumindest kann das aus dem Koalitionsvertrag gefolgert werden. Die zukünftigen Regierungsparteien haben keine höheren Steuersätze vereinbart. In dem Papier steht lediglich: „Wir werden uns auf EU-Ebene für ein endgültiges Mehrwertsteuersystem einsetzen (z. B. Reverse-Charge).“

2021

27.11.2021 Die neue Bundesregierung unter Kanzler Scholz wird die Sätze der Umsatzsteuer nicht ändern. Allerdings wird dem Betrug der Kampf angesagt, im Koalitionsvertrag steht dazu: „Wir werden weiterhin den Umsatzsteuerbetrug bekämpfen. Dieser Weg soll in Zusammenarbeit mit den Ländern intensiviert werden. Wir werden schnellstmöglich ein elektronisches Meldesystem bundesweit einheitlich einführen, das für die Erstellung, Prüfung und Weiterleitung von Rechnungen verwendet wird. So senken wir die Betrugsanfälligkeit unseres Mehrwertsteuersystems erheblich und modernisieren und entbürokratisieren gleichzeitig die Schnittstelle zwischen der Verwaltung und den Betrieben.“

17.09.2021 Das Handelsblatt spekuliert in der Analyse „Post-Corona-Boom fällt aus: Die nächste Regierung hat einen schwierigen Weg zurück zur Normalität“ über eine Anhebung der Mehrwertsteuer durch die kommende Bundesregierung: Für die anstehende Dekarbonisierung und Stabilisierung der Sozialsysteme werden in den kommenden Jahren imense Mittel auch von staatlicher Seite benötigt. Eine entsprechende Anhebung der Märchensteuer vermindert das Wirtschaftswachstum deutlich weniger als eine Erhöhung von Unternehmenssteuern.

August 2021 Wer 2022 in Gaststätten oder Restaurants Speisen bestellt, profitiert noch bis zum Jahresende von 7% Steuer. Mit dieser Maßnahme will die Bundesregierung der Gastronomie helfen, die Corona-Pandemie besser zu überstehen. Quelle: bundesregierung.de

April 2021 Das Bundesfinanzminsterium veröffentlicht im Monatsbericht 4/2021: „Durch die Senkung der Umsatzsteuersätze stieg der Konsum – abhängig von der Weitergabe der Entlastung seitens der Unternehmen – um durchschnittlich zwischen 100 € und 200 € in jedem Haushalt im Jahr 2020. Alleinstehende, Alleinerziehende sowie Haushalte in den unteren Einkommensdezilen profitieren relativ gesehen mit dem größten Zuwachs an Konsumausgaben.“

März 2021 Das ifo-Institut hat die Auswirkungen der Mehrwertsteuersenkung auf die Preise untersucht. Fuest et al. 2020 ermittelten eine asymmetrische Preisreaktion auf die Senkung und anschließende Erhöhung.

Die Senkung der Umsatzsteuersätze führte zu einem Preisrückgang von rund 1,3 %, was bedeutet, dass etwa 70 % der Steuersenkung an die Verbraucher weitergegeben wurden. Dagegen waren die Auswirkungen auf die Preise der Erhöhung nur etwa halb so groß.

2020

Dezember 2020: Wer gab die Mehrwertsteuersenkung weiter?

Der Verbraucher profitierte von der Steuersenkung nur, wenn Unternehmen und Dienstleister die Absenkung der Steuersätze direkt 1:1 an den Kunden bzw. Verbraucher weitergeben. Viele große Firmen warben mit dem Slogan „Wir geben den Steuervorteil weiter“. Dazu gehörten beispielsweise die großen Discounter Aldi, Lidl, Rewe und Edeka. Aldi tat dies ebenfalls, schenkt den Kunden aber zusätzlich einen weiteren Prozentpunkt bei Beträgen mit reduziertem Steuersatz.

Auch die Deutsche Post gab die Ersparnis vollständig an den Kunden weiter. Wer sich über den gleichbleibenden Betrag für das Brief- und Paketporto (bis 10 kg) wunderte, sollte wissen: Diese Dienstleistungen unterliegen gar nicht der MwSt. Folglich hat beim Briefporto auch keine Preisreduktion stattgefunden. In unserem Archiv finden Sie weitere Details.

Automobilindustrie: Auch die Autohersteller waren dabei. So gaben Audi, Mercedes und Weitere die Mehrwertsteuersenkung vollständig bei Neukauf, Leasing, oder Finanzierung an die Autokäufer weiter. Oft galt das auch für den Service und die entsprechenden Angebote und Produkte in den zugehörenden Onlineshops.

In Anbetracht der Absatzschwäche, die bereits mit dem Dieselskandal eingesetzt und durch die Corona-Krise noch verschärft worden ist, warben einige Autohersteller (Kia, Opel, Renault, Seat, Subaru, VW) sogar mit dem Erlass der gesamten Mehrwertsteuer. Teilweise galt dieser Nachlass nicht für alle Marken, bei Seat beispielsweise nicht für Fahrzeuge mit Plug-in-Hybrid-Antrieb. Und: Der Steuernachlass bezog sich auf den Nettokaufpreis. Bezogen auf den für den Verbraucher maßgeblichen Bruttopreis betrug die Ersparnis 13,79%. Die Aktionen waren überwiegend auf wenige Monate befristet.

20.08.2020 Im Juli 2020 lag das Steueraufkommen aus der Umsatzsteuer laut dem Monatsbericht Juli 2020 des Bundesfinanzministeriums um 17,9% unter dem Wert des Vorjahresmonats. Dazu heißt es im Monatsbericht: „Neben den Lockdown bedingten Umsatzrückgängen verringerten auch die im Rahmen des steuerlichen Maßnahmenpakets gewährten Stundungen die Einnahmen in diesem Monat.“

18.08.2020 Finanzminister Olaf Scholz lehnt eine Verlängerung der Mehrwertsteuerabsenkung bis in 2021 definitiv ab, wie er in einem Interview auf SWR 2 erklärte.

29.06.2020 Nach dem Bundestag hat auch der Bundesrat heute dem Konjunkturpaket zur Bekämpfung der Corona Krise und damit einer Mehrwertsteuersenkung zugestimmt.

23.04.2020 Coronavirus und Gastronomie. Gaststätten und Hotels sind von der Coronavirus Kriese besonders betroffen, da sie nach wie vor nicht dauerhaft öffnen dürfen. Daher hat der Koalitionssauschuss am 22.04.2020 die Senkung der Mehrwertsteuer auf Speisen in der Gastronomie von bisher 19% auf 7% beschlossen. Quelle: CDU – Ergebnisse Koalitionsausschuss.

19.01.2020 Änderung des Umsatzsteuergesetzes: Der Betrag für die Berechnung der Steuer nicht nach den vereinbarten Entgelten (§ 16Abs. 1 Satz 1), sondern nach den vereinnahmten Entgelten berechnet wird steigt von 500.000 Euro auf 600.000 Euro. Details hier und im BGBl. I S. 386 §20 (1) vom 21.02.2005.

Für die steuerliche Berechnung von Rechnungen aus 2020 steht unser Umsatzsteuer Rechner zur Verfügung.

2019

27.12.2019 Ab dem 1. Januar 2020 werden laut der Bundesregierung für Bahnfahrkarten im Fernverkehr anstelle der bisher üblichen 19% nur noch 7% Mehrwertsteuer erhoben. Nach Angaben der Bahn soll die Preisreduktion vollständig an die Kunden weitergegeben werden.

01.10.2019 Änderung der Mehrwertsteuersätze in Japan, von bisher 8% auf 10%. : „Das System des ermäßigten Steuersatzes für die Verbrauchsteuer wird ab dem 1. Oktober 2019 für „Lebensmittel und Getränke ohne Spirituosen und Verpflegungsdienste“ und „abonnierte Zeitungen, die zweimal oder mehr pro Woche veröffentlicht werden“ eingeführt, um einkommensschwachen Personen Rechnung zu tragen nach der Verbrauchsteuererhöhung. Der Verbrauchsteuersatz für diese Waren beträgt 8% (6,24% in der nationalen Steuer und 1,76% in der lokalen Steuer). Der Standardsteuersatz beträgt 10% (7,8% in der nationalen Steuer und 2,2% in der lokalen Steuer).“ Quelle: Finanzministerium von Japan

„Für einen Zeitraum von vier Jahren von Oktober 2019 bis zur Einführung der rechnungsbasierten Methode wird die vereinfachte Übergangsmethode (getrennte rechnungsbasierte Buchführung und Sondermaßnahme für die Berechnung des Steuerbetrags) bereitgestellt.“

2018

14.12.2018 Bundesfinanzministerium – Umsetzung des MwSt-Digitalpaktes zum 1. januar 2019

02.01.2018 Der Präsident der Notenbank von Österreich Ewald Nowotny plädiert für eine Mehrwertbesteuerung von Bitcoin

01.01.2018 Saudi Arabien und die Vereinigten Arabischen Emiraten führen zum 1. Januar eine VAT-Tax ein.

2017

20.07.2017 Vom 1. Januar bis 19. Juli haben die deutschen Steuerzahler für den Staat gearbeitet, teilt der Bund der Steuerzahler Deutschland e.V. mit. Das bedeutet nichts anderes, als dass das bis zum Stichtag verdiente Entgelt für Arbeit 2017 rein rechnerisch komplett an das Finanzamt geht. Erst ab diesem Datum arbeiten die Deutschen für die eigene Tasche.

01.07.2017 Laut Beschluss des EU-Parlaments vom 01.06.2017 können die Mitgliedsländer für elektronische Publikationen den bisher gültigen vollen Mehrwertsteuersatz auf den reduzierten Satz senken. In Deutschland galt beispielsweise für E-Books ein Satz von 19%. Damit soll zukünftig u. a. das Lesen für Bürger billiger werden und andererseits die Zeitschriftenverlage wenig abhängig von Einnahmen durch Werbung werden.

2016

06.10.2016 Olaf Scholz und Wolfgang Schäuble an der Spitze einer Fachkommission eine Lösung beim Länderfinanzausgleich zum Thema Dynamisierung bei der Verteilung der Umsatzsteuer. Es geht in den Beratungen darum, ob die Länder vom Bund einen einmalig definierten Betrag, oder aber einen fixen Prozentsatz der Umsatzsteuer erhalten. Bei zunehmender Umsatzsteuer würden die Länder im letzteren Fall dynamisch von Steuerzuwächsen profitieren.

05.10.2016 Bundesfinanzministerium veröffentlicht Muster für Umsatzsteuererklärung 2017 Vordrucke. Das BFM hat am 04.10.2016 die Muster für die Umsatzsteuererklärung 2017 entgegen der üblichen Praxis bereits in 2016 veröffentlicht, damit neugegründete Unternehmen ihre Umsatzsteuererklärung fristgerecht einreichen können :

USt 2 A Umsatzsteuererklärung 2017

Anlage UR zur Umsatzsteuererklärung 2017

Anlage UN zur Umsatzsteuererklärung 2017

USt 2 E Anleitung zur Umsatzsteuererklärung 2017

USt 4 E Anleitung zur Anlage UR 2017

30.09.2016 Bundesfinanzministerium veröffentlicht Muster für Umsatzsteuererklärung 2016 Vordrucke. Das BFM hat am 30.09.2016 die Muster für die Umsatzsteuererklärung 2016 veröffentlicht:

USt 2 A Umsatzsteuererklärung 2016

Anlage UR zur Umsatzsteuererklärung 2016

Anlage UN zur Umsatzsteuererklärung 2016

USt 2 E Anleitung zur Umsatzsteuererklärung 2016

USt 4 E Anleitung zur Anlage UR 2016

23.09.2016 Automatisierte Internet Dienstleistungen Leistungserbringung an Verbraucher – Leistungsort im Inland umsatzsteuerpflichtig? Internetportal ohne Betriebsstätte in Deutschland.

Bundesgerichtshof Urteil zu umsatzsteuerrechtliche Bewertung von „auf elektronischem Weg erbrachten sonstigen Leistungen“. Internetangebot ohne Betriebsstätte in Deutschland an nichtgewerbliche User (Verbraucher) mit Leistungsort Deutschland. Der BGH hat „minimalen menschlichen Beteiligung“ bei der die automatisierte elektronische Leistungserbringung, typischer weise bei vielen Internetportalen genauer definiert (BFH XI R 29/14, Urteil vom 1. Juni 2016). Danach handelte es sich bei dem Internetangebot der Klägerin, einer US Firma ohne deutsche Betriebsstätte die eine Partnerbörse mit Datenbank betrieb, nicht um eine wesentliche „menschliche Beteiligung“ bei dem eigentlichen Leistungsvorgang. Nach Auffassung des BGH handelte es sich bei dem Internetangebot der Klägerin um auf elektronischen Wege erbrachte sonstige Leistungen, mit Leistungsort in Deutschland, das daher umsatzsteuerpflichtig ist.

19.09.2016 Jagdgenossenschaften unterliegen ab 01.01.2017 mit Wahloption der Umsatzsteuer. Hintergrund ist die Anpassung Umsatzbesteuerung juristischer Personen des öffentlichen Rechts. Die bisher gültige Rechtslage, der besonders im § 2 Abs. 3 UStG zum Ausdruck kam, wird zum Stichtag 1. Januar 2017 ersatzlos gestrichen. Rechtsverbindlich ist das der § 2b UStG.

Nach bisher Rechtslage ist die Jagdverpachtung durch Jagdgenossenschaften eine Vermögensverwaltung, die nicht umsatzsteuerrelevant ist. Nach neuem Recht handelt es dabei aber um eine unternehmerische und damit umsatzsteuerpflichtige Betätigung. Es besteht aber im Rahmen der Kleinunternehmerregelung ein Optionswahlrecht.

17.09.2016 Mehrwertsteuer bei Gutscheinen. Die EU hat eine neue Richtlinie (Richtlinie (EU) 2016/1065 v. 27.6.2016) zur umsatzsteuerlichen Verwendung von Gutscheinen erlassen, die von den Mitgliedsstaaten bis 2018 in nationales Recht umgesetzt werden muß. Erstmals werden auch die Begriffe „Gutschein“, „Einzweck-Gutschein“ und „Mehrzweck-Gutschein“ definiert.

12.09.2016 Mehrwertsteuer (Goods and Services Tax – GST) in Indien nur noch ein Mehrwertsteuersatz: Indien macht es Deutschland bezüglich einer Vereinfachung der Mehrwertsteuersätze vor. Das Land hat den Gesetzentwurf für nur noch einen Mehrwertsteuersatz ins Parlament eingebracht, der ab 01.04.2017 gültig sein soll. Damit würde Indien die größte Steuerreform der letzten Jahrzehnte starten.

02.06.2016 Die japanische Regierung hat die Erhöhung der Mehrwertsteuer (Consumption Tax) erneut verschoben. Nach dem aktuellen Plan von Premierminister Shinzo Abe wird die Verbrauchersteuer erst zum Oktober 2019 angehoben. Damit soll der private Konsum gestützt werden, denn Japan leidet seit Jahren unter einer sehr geringen Inflation.

11.05.2016 Der Deutsche Bundestag hat den Entwurf des Steuermodernisierungsgesetz unter Gesetzentwurf der Bundesregierung

Entwurf eines Gesetzes zur Modernisierung des

Besteuerungsverfahrens

BT-Drucksache 18/7457

in den Bundestag eingebracht. Der Gesetzentwurf wurde trotz Ablehnung durch die Stimmen der Fraktion Die Linke und Bündnis 90/Die Grünen mit den Stimmen der SPD-Fraktion und den Stimmen der CDU/CSU-Fraktion angenommen.

Laut Dr. h. c. Hans Michelbach (MdB, CDU/CSU) werden mit dem Gesetz drei Schwerpunkte gesetzt:

„Erstens werden die Wirtschaftlichkeit und die Effizienz des Besteuerungsverfahrens durch einen verstärkten Automatisationseinsatz sichtbar erhöht, zum Beispiel durch den Ausbau von Risikomanagementsystemen in der Finanzverwaltung.

Zweitens wird die Handhabbarkeit des Besteuerungsverfahrens nachhaltig vereinfacht. Dies wird zum Beispiel durch die Verlängerung der Abgabefristen und den Wegfall von Belegvorlagepflichten erreicht.

Drittens erfolgt eine Neugestaltung der rechtlichen Grundlagen, insbesondere bei der Abgabenordnung, etwa durch die Anpassung des Amtsermittlungsgrundsatzes oder durch Veränderungen beim Verspätungszuschlag. Dabei bleibt das „One in, one out“-Prinzip der Bundesregierung erhalten, sodass es zu keinem Aufwuchs der Bürokratie kommen wird.“

Wesentliche Änderungen:

Wesentliche Veränderungen ergeben sich durch das Steuermodernisierungsgesetz für die Abgabefrist der Steuererklärung: sie wird für alle Steuerbürger, die keine Steuerberatung (Steuerberater oder Lohnsteuerhilfeverein) in Anspruch nehmen, vom 31. Mai auf den 31. Juli des auf das Erklärungsjahr folgenden Jahres verlängert. Für zu spät abgegebene Steuererklärungen werden 25 Euro pro verstrichener Monat an Strafentgelt fällig, wobei es aber im Ermessen des Finanzamtes liegt, ob eine Strafzahlung angeordnet wird.

Mit Steuerberatung verlängert sich die Abgabefrist vom 31.12 um 2 Monate auf den 28.02 des übernächsten, auf den Besteuerungszeitraum, folgenden Kalenderjahres.

07.04.2016 Die Europäische Kommission will den Mehrwertsteuerbetrug eindämmen und dazu die Steuer reformieren. Der EU entgehen jährlich ca. 50 Milliarden Euro durch Betrügereien. Darüber hinaus ist das bestehende System insbesondere für kleine und mittlere Unternehmen sehr unübersichtlich und aufwendig. Deshalb plant die Europäische Kommission eine Reorganisation der Mehrwertsteuer.

Diese Punkte sollen in einem Aktionsplan möglichst kurzufristig geändert werden Quelle: EU Aktionsplan Mehrwertsteuer:

- zentrale Grundsätze für ein künftiges einheitliches europäisches Mehrwertsteuersystem;

- kurzfristige Maßnahmen zur Bekämpfung von Mehrwertsteuerbetrug;

- Optionen zur Modernisierung der EU-Regelung für die Festsetzung der Mehrwertsteuersätze durch die Mitgliedstaaten;

- Vorschläge zur Vereinfachung der Mehrwertsteuervorschriften für den elektronischen Geschäftsverkehr im Rahmen der Strategie für einen digitalen Binnenmarkt sowie für ein umfassendes Mehrwertsteuerpaket zur Erleichterung der Verfahren für KMU.

17.11.2015 Bundesrechnungshof rügt Durchschnittssatz-Regelung im Agrarbereich

Bundesrechnungshof kritisiert Bundesfinanzministerium wegen Umsatzsteuer Vorteil für Landwirte. Dabei geht es um Umsatzsteuer Ausfälle durch einen zu hoch angesetzten Durchschnittssatz, der bei Pauschallandwirten aus Gründen der Steuervereinfachung angesetzt wird und von diesen auf ihre Leistungen bei Rechnung aufgeschlagen wird. Der erlöste Betrag aus dem Durchschnittssatz muss nicht als Steuer auf den Umsatz an das Finanzamt abgeführt werden. Im Gegensatz dazu können die Rechnungsempfänger, so sie vorsteuerberechtigt sind, den Betrag geltend machen.

Der Bundesrechnungshof argumentiert wie folgt: „Nach Berechnung des Bundesrechnungshofes liegt die gegenwärtige Vorsteuerbelastung bei 9,3 % und damit um 1,4 Prozentpunkte unter dem derzeitigen Durchschnittssatz von 10,7 %. Diese 1,4 Prozentpunkte entsprechen einem Umsatzsteuerbetrag von über 200 Mio. Euro jährlich, den die Pauschallandwirte ihren Abnehmern zu viel berechnen und einnehmen. Durch den zu hohen Durchschnittssatz fallen zudem jedes Jahr erhebliche Steuern aus. Das liegt daran, dass viele Abnehmer, z. B. Schlachthöfe, Molkereien und Mühlen, die an die Pauschallandwirte gezahlte Umsatzsteuer als Vorsteuer steuermindernd geltend machen können.“

Nach Angaben des Deutschen Bauernverbandes (DBV) wenden 50 bis 60 Prozent der Landwirte das Durchschnittssatz-Verfahren an.

17.11.2015 Stundenhotel gegen Bordell im Steuervorteil – Glück für Stundenhotels und die Erotikbranche: Die kurzfristige Vermietung von Zimmern mit Dienstleistung Sex im Stundenhotel ist umsatzsteuerfrei stellte der Bundesfinanzhof in München mit Urteil (Az.: V R 30/14) vom 29.09.2015 klar. Da weder eine Beherbergung stattfindet, noch für ein Bordell typische Sonderleistungen angeboten wurden ist die kurzfristige Vermietung umsatzsteuerfrei.

Da es sich bei einer 30-minütigen oder 60-minütigen Überlassung der Räume zum Zwecke sexueller Dienstleistungen um „Vermietung und Verpachtung von Grundstücken“ handelt, wird keine Umsatzsteuer fällig.

Für den Kunden, sprich Freier, könnte Sex damit billiger werden – ob die wegfallende Mehrwertsteuer tatsächlich an den „Endkunden“ weitergegeben wird bleibt offen.