Die Angebote bei Banken und Online-Anbietern sind verlockend, wenn sie im Internet oder in den Filialen mit besonderen Konditionen für Ratenkredite werben. Doch bevor ein Interessent einen solchen Kredit abschließt, sollte er einige grundlegende Dinge beachten und niemals direkt auf das Angebot seiner Bank eingehen, ohne vorher die Konditionen mit einen Kreditrechner – möglichst auf mehreren Vergleichsportalen, zu vergleichen. Wichtig ist zu wissen: die dort angezeigten Zinssätze werden mit beispielsweise 0,68% bis 2,99% angegeben. Den niedrigen Zinssatz erhalten aber nur Personen mit guter Bonität!

Vor allem sollte der Kreditnehmer neben einer Konsumenten- oder Ratenkredit Konditionenanfrage auch eine Finanzierungsanfrage bei dem beabsichtigten Verkäufer des zu erwerbenden Produkts durchführen um sicherzugehen, ob er bei dort nicht die tatsächlich die für ihn besten Konditionen bekommt – unser kostenlosen Kreditrechner hilft bei der Planung und der Kreditberechnung für die monatliche Ratenzahlung.

Dabei sollte das entscheidende Kriterium nicht in erster Linie die Höhe der Zinsen sein. Vielmehr kommt es darauf an, dass das Gesamtpaket stimmt und der Antragsteller tatsächlich ein Kreditangebot vorgelegt bekommt, durch das er in der Lage ist, die Raten regelmäßig zu zahlen.

Von daher sind entsprechende Lockangebote für einen Ratenkredit in Deutschland auch vorher eingehend zu prüfen.

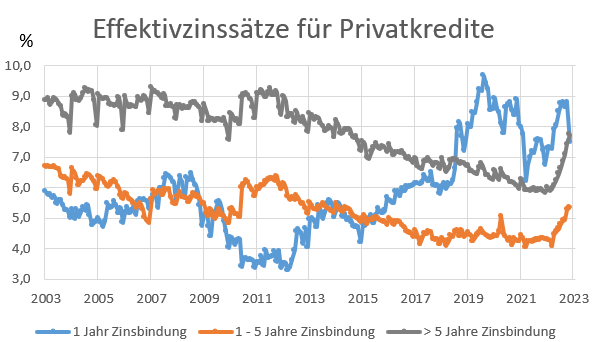

Die Abbildung 1 zeigt die Zinssätze für Privatkredite nach Angaben der Bundesbank

Abb. 1: Zinssätze für das Neugeschäft der deutschen Banken Kredite an private Haushalte. Zinsbindung (Laufzeiten) bis 1 Jahr, 1-5 Jahre und > 5Jahre , Entwicklung von 2002 bis 2023. Quelle: Bundesbank.de

Deutlich ist zu sehen, dass die Kredite mit kurzer Laufzeit bis 1 Jahr relativ gegen über den Vorjahren in 2023 günstiger sind als Konsumentenkreidte mit längeren Laufzeiten.

Inhaltsverzeichnis

Top Anbieter

Zu den besten Anbietern zählen seit Jahren meist immer dieselben Banken. Diese sind:

- Barclaycard

- Bnk of Scotland

- SWK Bank

- Creditplus

- norisbank

- Targobank

- Postbank

- Consorsbank

Bei den Zinsangaben handelt es sich um den effektiven Jahreszins. Sollte nämlich im Angebot lediglich der Nominalzins angegeben sein, so ist zwingend nachzufragen, wie sich die weiteren Kosten auf den Effektivzins auswirken. Dazu gehören im Wesentlichen die Kosten für die Kreditbearbeitung sowie evtl. Geldbeschaffungskosten. Aber auch die Kosten für eine Restschuldversicherung müssen unter Umständen berücksichtigt werden, sollte das Kreditinstitut auf den Abschluss einer solchen Versicherung bestehen.

All diese genannten zusätzlichen Kosten fließen sodann in den Effektivzins ein, der nach neuesten Richtlinien der eigentliche Wert ist, den Banken ihren Kunden vor dem Abschluss des Kreditvertrages mitteilen müssen und durch einen Kreditrechner überprüft werden sollten. Nutzen Sie unseren Finanzierungsrechner, egal ob es sich nur um einen Kleinkredit, einen Autokredit oder einen Konsumentenkredit handelt.

Es ist aber nicht nur die Frage nach dem Effektiv- bzw. Nominalzins, den Antragsteller vor Abschluss eines Ratenkredites beachten müssen.

Vertragsgestaltung

Auch die Vertragsgestaltung ist wichtig. Denn auch wenn Kreditnehmer mit ihrer Bank für den Ratenkredit eine bestimmte Laufzeit vereinbaren, so ist es nicht ungewöhnlich, dass auch die Frage nach einer Sondertilgung oder gar einer vorzeitigen Kreditablösung gestellt wird. Sind diese Optionen im Vertrag nicht eigens aufgeführt, dann können Kreditnehmer eine Sondertilgung meist gar nicht ohne Zahlung einer entsprechenden Gebühr vornehmen; bei einer vorzeitigen Kreditablösung gilt es gleiche.

Flexibel in dieser Frage sind in der Regel die Online-Banken, die den Kreditnehmern meist ohne zusätzliche Gebühren die Option einer Sondertilgung oder gar einer vorzeitigen Kreditablösung für den Ratenkredit online einräumen, auch wenn diese im Kreditvertrag nicht eigens vereinbart worden ist.

Wichtig ist der Vergleich verschiedener Kreditrechner

Der Kreditvergleich im Internet macht das Sparen auch für einen Kredit möglich. Hier können alle notwendigen Eckdaten eingegeben werden und der Vergleichsrechner listet die unterschiedlichen Kredite auf, so dass Unterschiede sofort offensichtlich werden. Neben den offensichtlichen Unterschieden – wie zum Beispiel die Zinsen – lassen sich aber hier auch die kleinen Details, wie Nebenkosten etc. miteinander vergleichen. Da ein Kredit meist doch auf lange Zeit läuft ist es schon sinnvoll auch diese „Kleckerbeträge“ zu vergleichen, denn warum sollte mehr Geld gezahlt werden als nötig?

Beratung – Zinsen und Tilgung genau im Auge behalten

Auf der Suche nach einem Kredit sieht sich der Interessent einer wahren Flut von Angeboten gegenüber. In der Regel hat er die Wahl zwischen zwei Kreditmodellen. Der Kredit kann mit einer gleichbleibenden Ratenhöhe von der ersten Zahlung bis zur Schlussrate getilgt werden. Alternativ dazu wird vor allem bei der Finanzierung von Automobilen auf die Ballonfinanzierung zurückgegriffen.

Gleichmäßige Raten oder doch eine Ballonfinanzierung?

Beide Formen der Finanzierung bringen sowohl Vorteile als auch Nachteile mit sich. Der klare Vorteil der Ballonfinanzierung ist die geringe monatliche Belastung für den Kreditnehmer. Auch die lineare Finanzierung bietet eine gut kalkulierbare gleichmäßige Verteilung der Kreditsumme über die gesamte Laufzeit. Im Gegensatz zur Ballonfinanzierung muss der Kreditnehmer hier jedoch keine besonders hohe Schlussrate aufbringen. Besonders lohnenswert ist eine Ballonfinanzierung wenn zum Ende der Kreditlaufzeit eine höhere Geldmenge zu erwarten ist, von welcher die Schlussrate getilgt werden kann. In diesem Fall spielt die Ballonfinanzierung ihren Trumpf der geringen monatlichen Belastung voll aus. Jeder Kreditnehmer ist gut damit beraten, bei der Festlegung der Ratenhöhe so viel anzusetzen, wie er monatlich bequem erübrigen kann. Je schneller der Kredit zurückgezahlt ist, desto weniger Zinsen werden fällig. Im Endeffekt wird somit der gesamte Kredit günstiger.

Niedrige Raten entlasten auf den erst Blick, erhöhen aber die Zinsen des Kredites

Jede monatliche Rate setzt sich aus zwei Bestandteilen zusammen. Zum einen werden mit der rate die anfallenden Zinsen bedient und zum anderen die aufgenommene Darlehenssumme getilgt. Während sich zum Anfang der Kreditlaufzeit der größere Anteil der Rate auf die Zinszahlungen beläuft, wird der Anteil der Tilgung mit Fortschreiten der Kreditlaufzeit immer größer. Gegen Ende der Laufzeit dient die rate fast nur noch der Tilgung der Darlehenssumme. Schon aus diesem Grund erscheint die höhere Rate der linearen Finanzierung effektiver. Da Zinsen nur auf geliehenes Geld berechnet werden, liegt es im Sinne des Kreditnehmers in kürzester Zeit so viel der Darlehenssumme wie möglich zu tilgen. Bei einer Ballonfinanzierung fällt die monatliche Tilgung sehr gering aus. Über die Gesamte Laufzeit des Kredites werden also Zinsen für fast die gesamte Darlehenssumme berechnet.

Es gibt für jeden das passende Kreditangebot

Auch wenn die Verlockungen einer niedrigen Monatsrate Kreditangebote in Form einer Ballonfinanzierung attraktiv erscheinen lässt, sollte von dieser Form der Finanzierung abgesehen werden, wenn die Schlussrate nicht in einer Summe bezahlt werden kann. Auch die lineare Finanzierung mit einer gleichbleibenden Ratenhöhe lässt sich gut kalkulieren und in den Haushaltsplan integrieren. Je höher die Tilgung pro Monat ausfällt desto geringer sind die Zinskosten für das aufgenommene Darlehen.

Autokredit Rechner

Den Autokredit gibt es im Niedrigzinsumfeld schon unter 2%. Der online Vergleich lohnt sich! Hier finden sie aktuelle Informationen zur Autofinanzierung. Egal ob sie ein Neuwagen, ein Gebrauchtwagen oder ein Wohnmobil finanzieren wollen, mit einem Autokredit Rechner finden Sie besonders günstige online Angebote und alles auf einem Blick!

Das Autokredit Angebot ist groß und unübersichtlich und der Teufel steckt oft im Detail bzw. im Kleingedruckten. Deshalb stellen die Vergleichsportale tagesaktuelle Konditionen und Vor- und Nachteile sowie die Gebühren der jeweiligen Anbieter im Autokredit Vergleich zusammen. Beispiele sind finanzcheck, Verivox und Smava.

Manche Autofinanzierung hört sich verlockend an. Bei genauem Hinsehen kann aber auch ein zinsloser Kredit sehr teuer werden. Verbraucherschützer raten, Finanzierungsvarianten zu vergleichen.

Zinsen von weniger als einem Prozent sind beim Autokauf nichts Ungewöhnliches. Manche Händler bieten sogar zinslose Kredite. Nicht immer aber lohnt es sich, diese Kredite in Anspruch zu nehmen. Wer beispielsweise bei seiner Hausbank einen Kredit aufnimmt und das Auto bar bezahlt, bekommt vom Händler häufig einen Nachlass, der höher liegt als der vermeintliche Zinsvorteil, betont der ADAC.

Autohersteller gewähren in der Regel Rabatte von durchschnittlich 15 Prozent. In einer Umfrage hat der ADAC sogar Nachlässe bis zu 32 Prozent registriert. Allerdings gibt es die Rabatte nur bei Barzahlung und nicht bei Finanzierung über die Autobank. Aber auch bei der Finanzierung über die Bank des Autoherstellers seien Rabatte drin, sagt ein Sprecher der Volkswagen-Bank. Dann allerdings falle der Rabatt geringer aus als bei Barzahlung. Hier finden Sie Verbrauchertipps zum Autokredit des ADAC.

Mehr Vergleichsmöglichkeiten

Beim Abschluss des ersten Darlehensvertrages für die neue Immobilie ist häufig noch eine gewisse Aufgeregtheit dabei. Der Wunsch von den eigenen vier Wänden konnte endlich erfüllt werden. Mit der Zeit gewöhnen sich die neuen Hausbesitzer an die monatliche Hypothek, ist die Zinsbindung abgelaufen, es gab keine Schwierigkeiten mit dem finanzierenden Institut, wird die Anschlussfinanzierung leichter unterschrieben. Wer vor zehn Jahren eine Baufinanzierung gezeichnet hatte, konnte sich einen Marktüberblick, wie er heute möglich ist, nicht ohne weiteres verschaffen. Dies geht bei der Prolongation leicht vergessen. In Erinnerung ist nur die Mühe, die es gemacht hat, damals die günstigsten Konditionen in Erfahrung zu bringen. Immobilienbesitzer sind heute gut beraten, die Chancen zu nutzen, welche das Internet und dort vorhandenen Vergleichsrechner, in diesem Fall ein Kreditrechner bietet.

News

07.01.2023 Die Ratenkreditkonditionen sind aktuell auf dem top Niveau, 2023 könnte es so weiter gehen. Allerdings damit einhergehend auch die Kreditausfälle in 2023.

02.04.2020 Das Coronavirus in Deutschland, die Bundesregierung hilft betroffenen Freiberuflern, Selbstständigen und Unternehmen unbürokratisch beim Kreditzugang:

Zuschüsse für Kleinstunternehmen, Solo-Selbständige und Start-ups:

Wer hat Anspruch auf einen Zuschuss?

Wie lange gibt es die Zuschüsse?

Was sind die Voraussetzungen?

Wie und wo können Betroffene Anträge stellen?

Wie werden die Zuschüsse angerechnet?

Was ist mit jungen, innovativen Start-ups?

26.01.2020 Lockvogel-Angebote bei Krediten – Neues vom Marktwächter

Wissen