Frankreich ist innerhalb der Europäischen Union (EU) das Land mit der größten Fläche. Die französischen Verbraucher zahlen für die meisten Waren und Dienstleistungen eine Mehrwertsteuer in Höhe von 20%. Daneben werden ein verringerter Steuersatz von 10%, ein stark verringerter Satz von 5,5% sowie ein Sondersteuersatz von 2,1% für bestimmte Produkte berechnet. Einen Nullsatz gibt es nicht. Die französische Bezeichnung für Mehrwertsteuer lautet Taxe sur la valeur ajoutée mit der Abkürzung TVA. In 2022 gab es keine Änderung der Steuersätze.

Frankreich ist innerhalb der Europäischen Union (EU) das Land mit der größten Fläche. Die französischen Verbraucher zahlen für die meisten Waren und Dienstleistungen eine Mehrwertsteuer in Höhe von 20%. Daneben werden ein verringerter Steuersatz von 10%, ein stark verringerter Satz von 5,5% sowie ein Sondersteuersatz von 2,1% für bestimmte Produkte berechnet. Einen Nullsatz gibt es nicht. Die französische Bezeichnung für Mehrwertsteuer lautet Taxe sur la valeur ajoutée mit der Abkürzung TVA. In 2022 gab es keine Änderung der Steuersätze.

In 2023 wurde der reduzierte MwSt.-Satz im Agrar- und Energiebereich auf weitere Produkte ausgeweitet.

Für 2024 liegen uns bisher keine Informationen über geplante Änderungen der Umsatzsteuer in Frankreich 2024 vor, die Privatpersonen betreffen.

B2B 2024: Die Europäische Kommission hat mit der Reform zur Mehrwertsteuer im digitalen Zeitalter (ViDA) beschlossen, das MwSt.-System in Europa zu vereinfachen. Deshalb soll in Frankreich zum 1. Juli 2024 die elektronische Rechnungsstellung für alle Transaktionen zwischen umsatzsteuerpflichtigen Unternehmen und die Übermittlung von Transaktionsdaten eingeführt werden.

Inhaltsverzeichnis

- 1 Frankreich Mehrwertsteuer Sätze Tabelle gültig 2024 (2022, 2023)

- 2 MwSt. Änderungen 2023

- 3 Mehrwertsteuergruppenregelung ab 1. Januar 2023

- 4 Historie: Letzte Änderung der französischen Mehrwertsteuer in 2014

- 5 Häufige Änderungen: MwsT. in Theorie & Realität

- 6 Mehrwertsteuer Frankreich: diese Steuersätze gibt es

- 7 Die Lage der französischen Wirtschaft

- 8 Handel mit französischen Geschäftspartnern: Umsatzsteuer

- 9 Mehrwertsteuerbetrug in Frankreich 2023

- 10 MwSt-Rechn er: Die Formel zur Berechnung der Mehrwertsteuer in Frankreich

- 11 News

Frankreich Mehrwertsteuer Sätze Tabelle gültig 2024 (2022, 2023)

Welche Mehrwertsteuersätze gibt es in Frankreich? In Tabelle 1 sind die Steuersätze angegeben

Tab. 1: Frankreich Mehrwertsteuer Gruppensätze in Prozent

| regulärer Mehrwertsteuersatz | 20% |

| verringerter Steuersatz | 10% |

| ein stark verringerter Satz | 5,5% |

| Sondersteuersatz | 2,1% |

MwSt. Änderungen 2023

Zum Jahresbeginn 2023wurde der reduzierte Mehrwertsteuersatzes von 5,5 % auf viele Produkte des Agrar- und Lebensmittelsektors in Frankreich ausgeweitet. Ebenso gilt seit dem 1. Janaur 2023 der ermäßigte Mehrwertsteuersatz für Wärmelieferungen sowie Gas- und Stromabonnements (siehe auch Frankreich Finanzgesetz 2023).

Ab dem 1. Januar 2023 wird der Satz von 5,5 % auf die Lieferung von Folgendem ausgeweitet:

Agrar- und Lebensmittelsektor

Produkte aus Landwirtschaft, Fischerei, Fisch oder Geflügel.

Die meisten Lebensmittel unterliegen einem Mehrwertsteuersatz von 5,5 %, mit Ausnahme von:

alkoholische Getränke, Pralinen, Süßwaren, pflanzliche Fette und einschließlich Margarinen

Mehrwertsteuer 2023 auf Gas- und Stromabonnements

Für Wärmelieferungen sowie Gas- und Stromabonnements gilt der ermäßigte Mehrwertsteuersatz. Dieser Tarif gilt für Strom-, Gas- und Wärmeabonnements, die zu mindestens 50 % aus bestimmten erneuerbaren Energien wie Geothermie oder rückgewonnener Energie erzeugt wurden.

Auch Arbeiten zur Verbesserung der energetischen Qualität eines Gebäudes kommen in den Genuss des ermäßigten Mehrwertsteuersatzes. Beispiele für solche Arbeiten sind: Wand- und Dachbodenisolierung, der Einbau von Doppelglasfenstern oder der Einbau energieeffizienter Heizsysteme.

Schließlich unterliegen auch die aus den energetischen Sanierungsarbeiten resultierenden Arbeiten dem ermäßigten Mehrwertsteuersatz, sofern diese innerhalb von maximal 3 Monaten nach Rechnungsstellung für die energetischen Sanierungsarbeiten in Rechnung gestellt werden. Hier finden Sie Informationen zur Situation der Mehrwertsteuer auf Strom in Deutschland.

Mehrwertsteuergruppenregelung ab 1. Januar 2023

Frankreich hat zum 1. Januar 2023 die Mehrwertsteuergruppenregelung für Unternehmen mit Sitz in Frankreich eingeführt. Um von dieser Möglichkeit zu profitieren, müssen die Mitglieder der Gruppe vor dem 31. Oktober 2022 bei der Steuerabteilung, von der sie abhängig sind, einen Antrag stellen.

Was ist eine Mehrwertsteuergruppe?

Eine MwSt.-Gruppe ist die Möglichkeit, die verschiedenen finanziell, wirtschaftlich und organisatorisch eng miteinander verbundenen Körperschaften geboten wird, ein einziger MwSt.-Steuerpflichtiger zu werden. Es betrifft mehrwertsteuerpflichtige Personen, die ihren Geschäftssitz oder eine Betriebsstätte oder andernfalls ihren Wohnsitz oder gewöhnlichen Aufenthalt in Frankreich haben.

Diese Gruppierung juristischer Personen ermöglicht eine Konsolidierung der MwSt.-Zahlung und damit eine erhebliche Verringerung der Zahl der zu meldenden Umsätze. In der Tat unterliegen interne Transaktionen zwischen Mitgliedern der Gruppe nicht der Mehrwertsteuer. Diese neue Regelung gilt nun für alle Unternehmen. Bisher konnten nur große Unternehmen eine Umsatzsteuergruppe gründen.

Möglichkeit zur Erklärung vor dem 31. Oktober 2022

Zur Bildung einer Umsatzsteuergruppe muss die Option durch Erklärung vor dem 31. Oktober 2022 erfolgen. Diese Erklärung erfolgt durch den von der Gruppe benannten Vertreter gegenüber der betroffenen Steuerabteilung, sie wird von der Zustimmung aller Mitglieder begleitet. Die TVA-Gruppe wird dann zum 1. Januar 2023 gegründet. Für die folgenden Jahre haben Unternehmen, die eine MwSt.-Gruppe gründen möchten, bis zum 31. Oktober Zeit, die Option zu formulieren, die Bildung der Gruppe wird zum 1. Januar des Folgejahres wirksam.

Die Gruppe, die eine eindeutige Umsatzsteuer-Identifikationsnummer hat, ist nach ihrer Gründung für einen Zeitraum von 3 Jahren tätig. Der Umfang der Gruppe kann sich jedoch ändern, wenn ein Mitglied, das die Kriterien der Verbindungen bei der Gründung der Gruppe nicht beachtet hat, diese nun respektiert (vorbehaltlich der Formulierung durch den Vertreter und der Zustimmung des betroffenen Mitglieds).

Das Kriterium der Verbindungen zwischen Steuerpflichtigen in der MwSt.-Gruppe

Mitglieder einer umsatzsteuerlichen Organschaft müssen finanzielle, wirtschaftliche und organisatorische Bindungen zur zu bildenden Organschaft haben. Diese Verbindungen müssen während des Bestehens der Gruppe bestehen bleiben.

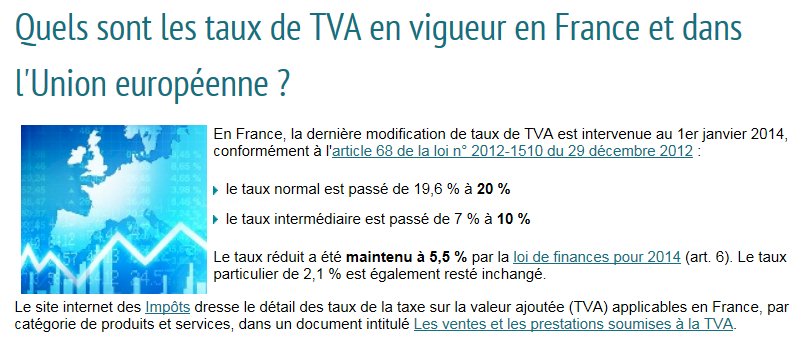

Historie: Letzte Änderung der französischen Mehrwertsteuer in 2014

Am 1. Januar 2014 hob die französische Regierung die reguläre Mehrwertsteuer von 19,6% auf 20% an. Das war seit der Einführung der TVA im Jahr 1968 schon die achte Änderung der Umsatzsteuer in Frankreich. Vor allem ab Mitte der 1980er Jahre bis zum 31. Juli 1995 lag der normale Mehrwertsteuersatz zwar durchgehend bei 18,6%, dafür gab es aber bis zu acht Steuersätze gleichzeitig. Nachdem sich die Berechnung der Steuerbeträge in der Praxis als sehr schwierig und unübersichtlich herausstellte, galten von 1991 bis 2013 nur drei Umsatzsteuersätze. Am 01. April 2013 kam neben dem regulären Satz und zwei ermäßigten Steuersätzen wieder ein Sondersteuersatz für einige ausgesuchte Produkte hinzu, der bis heute Gültigkeit hat.

Häufige Änderungen: MwsT. in Theorie & Realität

Der französische Staat beschließt häufig Änderungen der Mehrwertsteuersätze für bestimmte Produkte, falls sich der gewünschte Erfolg nicht einstellt. Das zeigt sich zum Beispiel an den Steuersätzen für Bücher, Konzerttickets und Eintrittskarten für Theateraufführungen. Im April 2012 wurde die Mehrwertsteuer für diese Produkte von 5,5% auf 7% angehoben. Bereits am 1. Januar 2013 nahm die Regierung Frankreichs diese Erhöhung aber wieder zurück.

Auch die Mehrwertsteuersenkung für Restaurantrechnungen im Jahr 2009 vom vollen Steuersatz auf den ermäßigten Satz von 10% zeigte nicht die gewünschte Wirkung. Die französischen Wirte hatten versprochen, die niedrige Steuer in Form von Preissenkungen und Gehaltserhöhungen an ihre Gäste und das Personal weiterzugeben. Außerdem sollte die Steuersenkung für rund 40000 neue Stellen im Gaststättengewerbe sorgen. Es hielt sich jedoch nicht einmal die Hälfte aller Restaurants in Frankreich an die Vereinbarung. Die angedrohte Anhebung der Mehrwertsteuer für Restaurantbesuche auf den normalen Steuersatz von 20% setzte die französische Regierung bisher nicht um.

Mehrwertsteuer Frankreich: diese Steuersätze gibt es

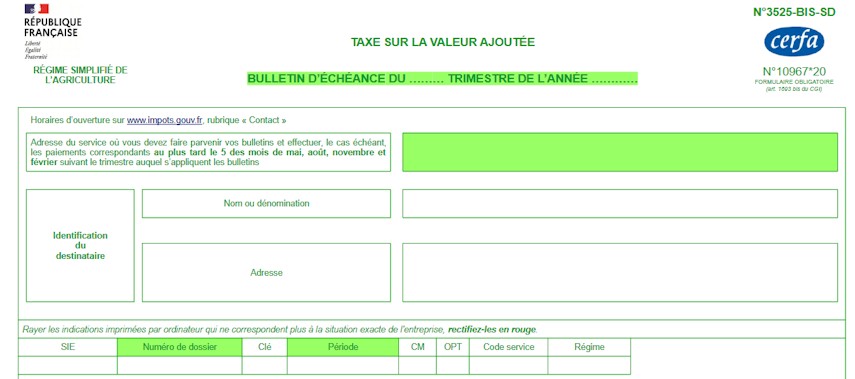

Regulärer Mehrwertsteuersatz Formular

Für einen großen Teil aller in Frankreich verkauften Produkte und angebotenen Dienstleistungen wird der normale Mehrwertsteuersatz von 20% fällig.

verringerten Steuersatz

Mit dem verringerten Steuersatz von 10% belastet der französische Fiskus:

- Rechnungen im Restaurant

- Transportleistungen

- Renovierungskosten an privaten Wohngebäuden, die älter als zwei Jahre sind

- Bestimmte Produkte aus der Landwirtschaft

- Personenbeförderung

- Gebühren für Kabel-TV

- Hotelübernachtungen

stark verringerter Satz

Neben dem verringerten Umsatzsteuersatz findet ein stark verringerter Satz von 5,5% Anwendung für:

- Grundnahrungsmittel

- Wasserlieferungen

- Energie

- Einige Arzneimittel

- Medizinische Geräte für Personen mit einer Behinderung

- Dienstleistungen für Personen mit einer Behinderung

- Eintrittskarten zu Sportveranstaltungen und anderen kulturelle Ereignissen

- Essenslieferungen an Schulen, Altenheime und Einrichtungen für Behinderte

Sondersteuersatz

- Der Sondersteuersatz von 2,1% gilt in Frankreich für:

- Arzneimittel, für die die Patienten eine Rückerstattung durch die Sozialversicherung erhalten

- Presseerzeugnisse, sofern sie bei der Paritätskommission registriert sind

- Gebühren für Rundfunk und Fernsehen

- Verkäufe von Schlachtvieh an Personen, die nicht steuerpflichtig sind

Für Korsika als Gebietskörperschaft Frankreichs, das Fürstentum Monaco und die französischen Überseegebiete Départements d’outre-mer (DOM) mit der Währung Euro gelten zum Teil besondere Mehrwertsteuersätze, die von der französischen TVA abweichen.

Wie hoch ist in Frankreich die Mehrwertsteuer auf Wein?

Auch in Frankreich kommt der Bürger beim Kauf von Wein nicht um die leidige Steuer herum. Auf Wein sind in Frankeich 20 % Mehrwertsteuer fällig. Dafür ist aber die Alkoholsteuer auf Wein sehr niedrig: es werden nur 0,03 € pro Flasche erhoben.

Mehrwertsteuer auf Benzin, Diesel, Kraftstoff

Auf Benzin wird in Frankreich 20% Mehrsertsteuer erhoben. Mit dem Finanzgesetz von 2017 wurde ein Fünfjahresplan (von 2017 bis 2022) umgesetzt, um den Mehrwertsteuerabzugssatz für Benzin an den für Diesel anzugleichen. Die im Jahr 2021 auf Benzin gezahlte Mehrwertsteuer war für Personenkraftwagen und für Nutzfahrzeuge zu 80 % abzugsfähig.

Seit dem 1. Januar 2022, ist die Mehrwertsteuer auf Benzin und Diesel vollständig angeglichen, da sie:

80 % Selbstbeteiligung für Personenkraftwagen (Kennzeichen M1: siehe Buchstabe J auf dem französischen Fahrzeugschein);

100 % Selbstbeteiligung für Nutzfahrzeuge (Kennzeichen N1: siehe Buchstabe J auf der französischen Zulassungskarte).

Darüber hinaus setzen sich die Kraftstoffsätze hauptsächlich aus der Mehrwertsteuer und der Taxe intérieure de consommation sur les produits énergétiques (TICPE) zusammen, einer Verbrauchssteuer für Energieprodukte, die Jahr für Jahr neu berechnet wird. Es kann auch von regionalen Behörden erhöht werden, was je nach Gebiet zu Preisunterschieden führt.

Die Gilets Jaunes-Proteste im Jahr 2018 führten dazu, dass die TICPE-Sätze für vier Jahre eingefroren wurden und daher in diesem Jahr nicht erhoben werden. Im Jahr 2021 lag die Steuer bei 68,29 Cent pro Liter für SP95-E5 und SP98, 66,29 Cent pro Liter für SP95-E10 und 59,40 Cent pro Liter für Diesel.

Das erklärt, warum es generell einen Preisunterschied zwischen Benzin und Diesel gibt.

Die MwSt. (TVA) wird mit 20 % des Gesamtbenzinpreises einschließlich TICPE berechnet, was bedeutet, dass die fällige Gesamtsumme von den schwankenden Kraftstoffpreisen abhängt.

Es gibt auch eine indirekte Steuer auf Kraftstoff, die Taxe générale sur les activités polluantes TGAP, die für Unternehmen und Aktivitäten gilt, die schädliche Emissionen oder Abfälle erzeugen. In Bezug auf Kraftstoffe wird diese Steuer als taxe incitative relative à l’incorporation de biocarburants (TIRIB) bezeichnet.

Normalerweise machen Mehrwertsteuer, TICPE und TGAP daher etwa 60 % des Preises aus.

Hote Unterkunft

Für die Hotelunterkunft werden in Frankreich 10 % Mehrwertsteuer fällig.

Für Unternehmen in Frankreich: Die Vorsteuer auf Hotelübernachtungen von Arbeitnehmern ist nicht abzugsfähig. Soweit diese Kosten bei Dritten anfallen und die Geschäftszweckprüfung erfüllt ist, ist ein Abzug zu 100 % zulässig. Die Mehrwertsteuer auf Restaurantessen ist abzugsfähig, sofern der Name des Unternehmens auf der Rechnung angegeben ist.

Die Lage der französischen Wirtschaft

Durch die geografische Lage mit Grenzen zu Deutschland, Spanien, Italien, der Schweiz, Belgien, Luxemburg und Andorra treiben die französischen Unternehmen regen Handel mit ihren europäischen Nachbarn. Daher gehörte Frankreich auch zu den Mitbegründern der EU, um den innereuropäischen Handel zu vereinfachen und zu stärken. Deutschland ist in Europa der wichtigste Handelspartner der französischen Unternehmen, gefolgt von Italien, Belgien, Spanien, den Niederlanden und Großbritannien. Weltweit unterhält Frankreich vor allem geschäftliche Beziehungen zu den USA und zu China. Für mehr als 50 Jahre stellten französische Unternehmen die wichtigsten Handelspartner der deutschen Wirtschaft dar. Allerdings hat Frankreich 2022 ein hohes Außenhandelsdefizit.

Die wichtigsten Wirtschaftsbereiche in Frankreich sind:

- Telekommunikation

- Luftfahrtindustrie

- Rüstungsgüter

- Maschinenbau

- Pharmazeutische Erzeugnisse

- Nahrungsmittel

- Tourismus

- Landwirtschaft

- Banken und Versicherungen

- Energie

- Luxusartikel

- Chemische Industrie

- Elektronik

Die wirtschaftliche Tätigkeit der französischen Unternehmen wird durch den Staat beeinflusst, weshalb es sich um eine gelenkte Volkswirtschaft handelt. Frankreich hat seit vielen Jahren mit einer hohen Arbeitslosenzahl zu kämpfen. Die Exporte des Landes sind seit der Einführung des Euro um circa ein Drittel zurückgegangen.

Der große Einfluss der französischen Regierung auf die Wirtschaft des Landes zeigt sich unter anderem in verschiedenen Gesetzen und Verordnungen, die zur Stärkung der Volkswirtschaft beschlossen wurden:

Wachstumspakt vom 6. November 2012, führte zur Neuregelung der TVA am 1. Januar 2014

- Verantwortungs- und Solidaritätspakt aus dem Jahr 2014 (Pacte de Responsabilité et de Solidarité)

- Loi pour la croissance et l’activité (Gesetz für Wachstum und Aktivität) aus August 2015

- Gesetzentwurf zur Reform des Arbeitsmarktes im März 2016

- Vereinbarung über Steuergutschrift für Wettbewerbsfähigkeit und Beschäftigung (CICE) bis zum Jahr 2017

- Vertrag über die Arbeitslosenversicherung bis Ende 2017

Handel mit französischen Geschäftspartnern: Umsatzsteuer

Deutsche Firmen, die Waren an ein französisches Unternehmen liefern, können sich in Deutschland von der Umsatzsteuer befreien lassen. Dazu muss sich ein entsprechender Hinweis auf der Rechnung befinden, der auf die steuerfreie innergemeinschaftliche Lieferung hinweist. Außerdem muss die Rechnung sowohl die Umsatzsteuer-Identifikationsnummer (USt-IdNr.) des deutschen Lieferanten als auch des französischen Abnehmers enthalten.

Numéro de TVA intracommunautaire & Numéro d’identification TVA

Die französische Bezeichnung für die USt-IdNr. lautet Numéro de TVA intracommunautaire oder Numéro d’identification TVA, abgekürzt ID.TVA. Die Nummer setzt sich nach dem Ländercode FR aus elf Stellen zusammen, wobei die erste und zweite Stelle ein Buchstabe sein können, die restlichen Stellen müssen aus Ziffern bestehen.

Falls ein deutsches Unternehmen in Frankreich Waren liefert oder Dienstleistungen erbringt, für die französische Umsatzsteuer zu zahlen ist, muss sich der Betrieb für Mehrwertsteuerzwecke registrieren lassen. Die Registrierung erfolgt bei dem für ausländische Firmen zuständigen Finanzamt Direction Générale des Impôts, Direction des résidents à l’étranger et des services généraux (DRESG) in Noisy Le Grand.

Mehrwertsteuerbetrug in Frankreich 2023

Die Europäische Staatsanwaltschaft (Eppo) geht gegen Mehrwertsteuerbetrug durch Automobilhersteller in Frankreich vor. Am 14. und 19. Juni 2023 führte die Europäische Staatsanwaltschaft 27 Durchsuchungen in Frankreich und den Niederlanden im Rahmen einer Untersuchung von Mehrwertsteuerbetrug bei Autoverkäufen mit einem geschätzten Schaden von 19 Millionen Euro durch. Vier Verdächtige wurden festgenommen und Dutzende Autos sowie mehr als eine Million Euro Bargeld beschlagnahmt.

Es geht um eine mutmaßliche kriminelle Machenschaft, bei der Automobilhersteller Neuwagen in betrügerischer Absicht als Gebrauchtfahrzeuge verkaufen, um eine ermäßigte Mehrwertsteuer zu zahlen.

Beim Verkauf legitimer Gebrauchtfahrzeuge müssen Autohersteller nur auf die von ihnen erzielte Marge (Differenz zwischen dem für das Fahrzeug gezahlten Preis und dem Verkaufspreis) Mehrwertsteuer zahlen, nicht jedoch auf den Nettowert des Fahrzeugs.

Es besteht jedoch der Verdacht, dass die untersuchten Unternehmen in betrügerischer Absicht Neuwagen, auf die die volle Mehrwertsteuer entrichtet werden muss, in Gebrauchtwagen umgebaut haben, auf die nur ein Teil der Mehrwertsteuer fällig ist (in manchen Ländern auch als „Margenfahrzeuge“ bekannt). ‚). Der mutmaßliche Betrug ermöglichte es außerdem, Autos zu einem niedrigeren Verkaufspreis zu verkaufen, was zu unlauterem Wettbewerb führte. Quelle: eppo.europa.eu

Mehrwertsteuer-Information zu weiteren Ländern

Mehrwertsteuer in USA Infos & Tipps

Mehrwertsteuer in Italien = IVA

Mehrwertsteuer in den Niederlanden

Prozent Formel für Mehrwertsteuer

MwSt-Rechn er: Die Formel zur Berechnung der Mehrwertsteuer in Frankreich

Wie lautet die Formel für die Berechnung der MwSt. in Frankreich?

MwSt.=Netto-Betrag×MwSt.-SatzMwSt.=Netto-Betrag×MwSt.-Satz

Um den Brutto-Betrag (also den Betrag inklusive Mehrwertsteuer) zu berechnen, lautet die Formel:

Brutto-Betrag=Netto-Betrag × (1 + MwSt.-Satz)

Beispiel: Angenommen, der Netto-Betrag beträgt 100 € und der MwSt.-Satz ist 20 % (dies ist der Standardsatz in Frankreich):

Berechnung der Mehrwertsteuer: MwSt.=100 € × 0,20 = 20 €

Berechnung des Brutto-Betrags: Brutto-Betrag = 100 € × 1,20 = 120 €

In Frankreich gibt es verschiedene MwSt.-Sätze, die auf unterschiedliche Waren und Dienstleistungen angewendet werden können, wie zum Beispiel der ermäßigte Satz von 10 % oder 5,5 %. Die angewandte Formel bleibt jedoch dieselbe; nur der Prozentsatz ändert sich je nach anzuwendendem Satz.

News

Im Jahr 2024 führt Frankreich im Rahmen des neuen Finanzgesetzes mehrere bedeutende Änderungen im Bereich der Mehrwertsteuer (MwSt.) ein. Zu den wichtigsten Neuerungen gehört die Ausweitung des Reverse-Charge-Mechanismus auf neue Sektoren, insbesondere im Energiemarkt. Zudem wird ein stärkerer Fokus auf die Einhaltung der MwSt.-Vorschriften in der digitalen Wirtschaft gelegt. Das Gesetz sieht auch strengere Maßnahmen gegen Steuerbetrug vor, darunter erweiterte Befugnisse für die Steuerbehörden zur Datenerhebung von Online-Plattformen und neue Compliance-Anforderungen für Unternehmen, die Dropshipping betreiben.

Darüber hinaus wurde der Zeitplan für die verpflichtende Einführung von E-Rechnungen und E-Berichterstattung auf 2026 verschoben, um den Unternehmen mehr Zeit zur Anpassung zu geben. Ab Januar 2025 werden bestimmte digitale Dienstleistungen, die an Empfänger außerhalb Frankreichs erbracht werden, von der MwSt. ausgenommen.