Mehrwertsteuer Rechner MwSt-Rechner für Deutschland – einfach Mehrwertsteuer berechnen mit dem Umsatzsteuer-Rechner

Netto: --

MwSt: --

Brutto: --

Mehrwertsteuer Rechner bedienen: MwSt. für Deutschland, Österreich und die Schweiz 2026:

Einfach Brutto-, Netto- oder Mehrwertsteuer-Betrag eingeben. Der Umsatzsteuerrechner übernimmt die Berechnung automatisch.

Um Eingaben zu löschen, geben sie einfach einen neuen Wert ein – der Rechner löscht die alten Angaben automatisch

Unser Mehrwertsteuer Rechner (auch MwSt Rechner genannt) für Deutschland ist besonders einfach zu bedienen. In der ersten Eingabezeile kann entweder der Nettobetrag, der Betrag der Mehrwertsteuer oder der Bruttobetrag eingegeben werden. In der zweiten Zeile geht es um die Steuersätze. Hier sind 19% voreingestellt. Für den reduzierten Mehrwertsteuersatz von 7 % klicken Sie einfach auf das entsprechende Feld, um die Berechnung zu starten. Soll der Umsatzsteuerrechner die Steuer mit einem anderen Prozentsatz berechnen, einfach den gewünschten Steuersatz in das rechte untere freie Feld einsetzen.

Sie fragen sich, wie viel Ihrer Einkaufsrechnung an den Staat geht oder wann 7 % bzw. 19 % Mehrwertsteuer gelten? Unser Mehrwertsteuer Rechner liefert die Antwort. Wie hoch ist der Nettobetrag und wo liegt der Bruttobetrag? Mit dem Online-Mehrwertsteuerrechner vermeiden Sie aufwendige Berechnungen und potenzielle Fehler – schnell, klar und präzise. Auch komplexe Aufgaben löst der MwSt-Rechner problemlos – inklusive aller Kategorien und Steuersätze (7 % und 19 %).

Übrigens: Mehrwertsteuer wird in der Regel als „MwSt.“ abgekürzt – auf Rechnungen ist das üblich. „USt.“ steht für Umsatzsteuer.

Neuigkeiten zur Mehrwertsteuer

Mehrwertsteuer 2026: Was sich für Selbstständige und Kleinunternehmen ändert

Ab Anfang 2026 greift eine Reihe steuerlicher Anpassungen, die aus politischen Beschlüssen und aus EU-Vorgaben hervorgehen. Die Entwicklung im Mehrwertsteuerrecht …

Weiterlesen →Gastronomie atmet auf: Mehrwertsteuer auf Speisen sinkt 2026 wieder auf 7%

Berlin – Eine lang ersehnte Entlastung für die deutsche Gastronomie ist in Sicht. Ab 2026 wird der Mehrwertsteuersatz für Speisen …

Weiterlesen →Kasachstan erhöht Mehrwertsteuer ab 2026: Auswirkungen und Details

Ab dem Jahr 2026 wird Kasachstan die Mehrwertsteuer (Umsatzsteuer) von derzeit 12 Prozent auf 16 Prozent anheben. Diese Änderung ist …

Weiterlesen →Mehrwertsteuererhöhung 2026: Stand der politischen Debatte in Deutschland

Kurzfassung: Eine allgemeine Erhöhung der deutschen Mehrwertsteuer (19 % / 7 %) ist nicht beschlossen und steht auch nicht im Koalitionsvertrag 2025. Alle …

Weiterlesen →7 % statt 19 % MwSt. auf Pflanzendrinks: REWE, Oatly und Co. fordern Steuergerechtigkeit

Die Debatte um die steuerliche Gleichstellung pflanzlicher Milchalternativen hat neuen Auftrieb erhalten. Mit einer breit angelegten Petition fordern der Lebensmittelhändler …

Weiterlesen →Neuerungen bei der Mehrwertsteuer in Deutschland 2025 & 2026

- Gastronomie: Mehrwertsteuer dauerhaft auf 7 % ab 2026

Ab dem 1. Januar 2026 gilt in der Gastronomie dauerhaft der ermäßigte Mehrwertsteuersatz von 7 % auf Speisen, um Betriebe zu entlasten. Die Maßnahme steht unter Finanzierungsvorbehalt. - Verpflichtende elektronische Rechnungsstellung (seit 1. Januar 2025)

Seit dem 1. Januar 2025 ist die elektronische Rechnungsstellung (XRechnung, ZUGFeRD) für alle B2B-Transaktionen verpflichtend, um Verwaltungsprozesse zu digitalisieren, Fehler zu reduzieren und Steuerhinterziehung vorzubeugen. Kleinunternehmer sind von der Ausstellungspflicht ausgenommen, müssen jedoch E-Rechnungen empfangen und digital archivieren können. - Besteuerung digitaler Dienstleistungen (seit 1. Januar 2025)

Der Mehrwertsteuersatz für digitale Dienstleistungen wie Streaming-Plattformen, E-Books und Software-as-a-Service (SaaS) wird von 7 % auf den regulären Satz von 19 % angehoben. Unternehmen müssen ihre Preise entsprechend anpassen. - Erweiterung des Reverse-Charge-Verfahrens (seit 1. Januar 2025)

Das Reverse-Charge-Verfahren, bei dem die Steuerschuld auf den Leistungsempfänger übergeht, wird auf weitere Branchen ausgeweitet, insbesondere für grenzüberschreitende Dienstleistungen und Lieferungen. Unternehmen müssen ihre Buchhaltungssysteme entsprechend anpassen. - Elektronisches Meldesystem für Umsatzsteuervoranmeldungen (seit 1. Januar 2025)

Ein neues elektronisches Meldesystem wird eingeführt, um Umsatzsteuervoranmeldungen zu vereinfachen und Steuerhinterziehung zu erschweren. Dies betrifft insbesondere kleine und mittelständische Unternehmen, die ihre IT-Infrastruktur aufrüsten müssen. - Steuerbefreiung für Photovoltaikanlagen (seit 1. Januar 2025)

Die Bruttoleistungsgrenze für die Steuerbefreiung kleiner Photovoltaikanlagen wird von 15 kW (peak) auf 30 kW (peak) pro Wohn- oder Gewerbeeinheit angehoben, um den Ausbau erneuerbarer Energien zu fördern. - Mehrwertsteuer für europäische technische Bewertungen (seit 1. Januar 2025)

Die Erhebung der Mehrwertsteuer für Europäische Technische Bewertungen (ETAs) durch das Deutsche Institut für Bautechnik (DIBt) wird eingeführt, nachdem die Umsetzung von 2023 auf 2025 verschoben wurde.

Diese Änderungen unterstreichen die Bedeutung kontinuierlicher Anpassungen an wirtschaftliche und technologische Anforderungen.

Mehrwertsteuererhöhung nach der Bundestagswahl auf 20% oder 21%?

Das renommierte ifo Institut schlägt eine komplexe Steuerreform vor, um die Wettbewerbsfähigkeit und das Wirtschaftswachstum von Deutschland deutlich zu stärken. Dazu sollen Einkommens- und Unternehmenssteuern gesenkt und das Transfersystem effizienter gestaltet werden. Kompensiert werden sollen die dadurch bedingten Steuerausfälle durch eine moderate Erhöhung der Mehrwertsteuer. Nach Berechnungen der Redaktion entspricht eine Mehrwertsteuererhöhung um 1 Prozentpunkt eine Mehreinnahme von rund 15 Mrd. Euro pro Jahr. 2005 entsprach eine 1%ig Anhebung des Regelsteuersatzes noch 7,8 Mrd. Euro.

Ob es allerdings bei einer 1%igen Anhebung der Umsatzsteuer auf 20% bleiben würde ist fraglich. Schon unter Merkel sollte die Umsatzsteuer um 1% angehoben werden, tatsächlich waren es dann aber 3%, der Satz stieg von 16% auf die aktuell gültigen 19%.

Das ifo Institut schreibt: „Eine mögliche Gegenfinanzierung für eine aufkommensneutrale Reform wäre durch eine moderate Anpassung indirekter Steuern, allen voran der Umsatzsteuer, denkbar.“ Und weiter „Die Umsatzsteuer hat weniger negative Auswirkungen auf Investitionen und Beschäftigung und könnte somit das fiskalische Aufkommen ausgleichen, während sie gleichzeitig Impulse für Investitionen, Beschäftigung und Wachstum fördert (Dorn et al., 2023).“

Revisionen bei der MwSt in Deutschland

Aktuelle Änderungen 2025

Ab 2025 treten in Deutschland wichtige Mehrwertsteuer-Änderungen in Kraft, die im Jahressteuergesetz 2024 verankert sind. Die Kleinunternehmerregelung erhöht die Grenzen. Öffentliche Unternehmen müssen für marktrelevante, nicht hoheitliche Tätigkeiten Umsatzsteuer abführen. Zudem werden E-Rechnungen im B2B-Bereich verpflichtend und müssen in einem strukturierten Format übermittelt werden.

Im Rahmen der EU ViDA-Initiative (VAT in the Digital Age) kommen ab 2025 digitale Berichtspflichten und Echtzeitmeldungen für innergemeinschaftliche Lieferungen und Dienstleistungen hinzu. Die Details:

Kleinunternehmer

Erhöhung der Umsatzgrenzen für Kleinunternehmer: Die bisherigen Umsatzgrenzen von 22.000 Euro im Vorjahr und 50.000 Euro im laufenden Jahr werden auf 25.000 Euro (vergangenes Jahr) und 100.000 Euro (aktuelles Jahr) angehoben. Diese neuen Schranken werden als Nettowerte behandelt, was bedeutet, dass mehr Unternehmen von der Regelung profitieren können.

Grenzüberschreitende Nutzung innerhalb der EU: Ab 2025 können deutsche Kleinunternehmer die Kleinunternehmerregelungen auch in anderen EU-Ländern anwenden, sofern der Umsatz dort unter 100.000 Euro bleibt. Dies erfordert eine spezielle Kleinunternehmer-Identifikationsnummer und regelmäßige Meldungen an das Bundeszentralamt für Steuern.

Scharfe Umsatzgrenze: Wenn der Umsatz während des Jahres die 100.000-Euro-Grenze überschreitet, verliert das Unternehmen sofort den Kleinunternehmerstatus und muss in die Regelbesteuerung wechseln. Tipp: Um die Umsatzgrenze im Blick zu behalten, nutzen Sie unseren Brutto-Netto-Rechner für die Mehrwertsteuer.

Diese Änderungen sollen die Regelung flexibler gestalten und den grenzüberschreitenden Handel erleichtern, bringen jedoch auch neue Meldepflichten und administrative Anforderungen mit sich.

Dazu UStG §19: „Ein von einem im Inland oder in den in § 1 Absatz 3 bezeichneten Gebieten ansässigen Unternehmer bewirkter Umsatz im Sinne des § 1 Absatz 1 Nummer 1 ist steuerfrei, wenn der Gesamtumsatz nach Absatz 2 im vorangegangenen Kalenderjahr 25 000 Euro nicht überschritten hat und im laufenden Kalenderjahr 100 000 Euro nicht überschreitet.“

Umsatzbesteuerung von juristischen Personen des öffentlichen Rechts

Ab dem 1. Januar 2025 gibt es wichtige Änderungen in der Umsatzsteuerregelung für öffentliche Einrichtungen in Deutschland. Zentral ist dabei die Einführung des § 2b UStG, der die Umsatzbesteuerung von juristischen Personen des öffentlichen Rechts (jPöR) regelt. Öffentliche Einrichtungen, die marktrelevante Dienstleistungen unter privatwirtschaftlichen Bedingungen anbieten, müssen dann in vielen Fällen Umsatzsteuer abführen, sofern diese Tätigkeiten nicht hoheitlicher Natur sind. Dies betrifft vor allem Dienstleistungen, die in direktem Wettbewerb mit privaten Anbietern stehen, wie etwa Energieversorgung oder Personenbeförderung.

Die Einführung dieser Regelung wurde mehrfach verschoben und wird nun 2025 verpflichtend. Ziel ist es, Wettbewerbsverzerrungen zu vermeiden und gleiche Bedingungen für öffentliche und private Unternehmen zu schaffen. Besonders betroffen sind Kommunen und öffentliche Betriebe, die Dienstleistungen anbieten, die auch privatwirtschaftlich erbracht werden können.

Die Umsatzsteuerpflicht greift, wenn öffentliche Unternehmen Tätigkeiten ausführen, die nicht direkt der Ausübung staatlicher Gewalt zuzuordnen sind. Dazu zählen etwa die Lieferung von Wasser, Strom oder Gas und andere wirtschaftliche Dienstleistungen. Ab 2025 müssen solche Leistungen daher verstärkt der Umsatzsteuer unterliegen.

Besteuerung virtueller Veranstaltungen

Ab 2025 gibt es in Deutschland Änderungen bei der Besteuerung virtueller Veranstaltungen. Für B2C-Veranstaltungen wird die Mehrwertsteuer künftig am Wohn- oder Aufenthaltsort des Teilnehmers erhoben. Bisher galt der Ort der Veranstaltung. Dies betrifft virtuelle Veranstaltungen, die per Streaming übertragen oder anderweitig online verfügbar gemacht werden.

Für B2B-Veranstaltungen erfolgt die Besteuerung am Ort des Verbrauchs, das heißt dort, wo der unternehmerische Leistungsempfänger ansässig ist, wenn dieser nur virtuell teilnimmt. Damit wird sichergestellt, dass die Mehrwertsteuer im jeweiligen Land des Verbrauchers anfällt.

Diese Änderungen setzen die EU-Mehrwertsteuersystemrichtlinie um und sollen ab dem 1. Januar 2025 in Kraft treten, um die Besteuerung virtueller Veranstaltungen zu harmonisieren und zu vereinheitlichen.

2024

Seit dem 1. Januar 2024: Die MwSt.-Senkung für die Gastronomie wird nicht über 2023 hinaus verlängert. In den letzten Wochen und Monaten hatte es in der politischen Landschaft und der Öffentlichkeit eine lange Diskussion um die Verlängerung der temporären Steuersenkung im Gaststättengewerbe gegeben. Als Argument wurde die zum Teil prekäre Lage der Gastronomie hinsichtlich Beschäftigung und Preisstruktur diskutiert. Laut dpa hat sich die Ampelkoalition nun darauf verständigt, dass seit dem 1. Januar in der Gastronomie wieder der reguläre Steuersatz von 19% gültig ist.

Seit dem 1. Januar 2023 gibt es in Deutschland erstmals einen Nullsteuersatz. Dieser gilt für die Lieferung und Installation von Photovoltaikanlage im Privatbesitzt bis zu einer Leistung von 30 kW (peak).

Zum 01.01.2023 – Neuregelung des §2b Umsatzsteuergesetz. Leistungen von juristischen Personen des öffentlichen Rechts (JPöR) werden, nach einer Übergangsregelung seit 2015, ab dem 1. Januar 2023 voll umsatzsteuerpflichtig. Damit wird nach dem EU-Recht die Wettbewerbsgleichheit in der EU realisiert. Danach müssen JPöR, wie zum Beispiel Kommunen oder Universitäten für erbrachte Leistungen in privatrechtlicher Handlungsform (sofern sie nicht steuerbefreit sind) Umsatzsteuer berechnen. BMF Formular

Vom 1. Oktober 2022 bis zum 31.12.2023 wurde der reguläre Steuersatz von 19% für den gesamten Gasverbrauch auf 7% reduziert. (Quelle: BMF).

Umsatzsteuer und Mehrwertsteuer (Abk. USt bzw. MwSt)

Mehr als dreißig Prozent der deutschen Steuereinnahmen bestehen aus der Umsatzsteuer. Damit handelt es sich um die höchste Steuereinnahme des deutschen Staates. Rechtlich ist die Steuer im Umsatzsteuergesetz (UStG) geregelt. Es handelt sich um eine Abgabe, die auf alle steuerbaren Umsätze gemäß § 1 erhoben wird. Die Steuer betrifft die Ausgaben deutscher Konsumenten für Waren und Dienstleistungen, die im Inland geliefert oder eingeführt oder die innergemeinschaftlich gekauft werden. Die Verbraucher zahlen die Steuer jedoch nicht selbst, sondern der Fiskus fordert die Abgabe von den Unternehmern ein, die mit den Gütern handeln oder die Dienstleistungen erbringen. Durch entsprechende Erhöhung der Preise werden aber doch die Endverbraucher belastet, weshalb es sich bei dieser Steuer um eine indirekte Steuer handelt. Finanzwirtschaftlich lässt sich die USt folgenden Steuerarten zuordnen:

- Verkehrssteuer

- Gemeinschaftssteuer

- Mehrwertsteuer

- Indirekte Steuer

Die Höhe der Mehrwertsteuer entspricht der Umsatzsteuer. Dies trifft auch für Österreich und die Schweiz zu. Im Sprachgebrauch werden die beiden Steuerarten häufig gleichgestellt. Mit der Steuer auf den Umsatz soll der Konsum der Verbraucher besteuert werden. Schon seit dem Jahr 1918 wurde in Deutschland eine sogenannte Allphasen-Bruttoumsatzsteuer von den Unternehmern verlangt. Bei dieser Steuer wurde jede Firma, in deren Betrieb eine Phase des Fertigungsprozesses für eine Ware durchgeführt wurde, mit Umsatzsteuer belastet. Diese Praxis bevorzugte jedoch große Unternehmen, die mehrere Herstellungsschritte selbst ausführen konnten, da innerbetriebliche Vorgänge nicht separat besteuert wurden. Das führte zu Wettbewerbsvorteilen für Großunternehmen, weshalb ab den 1950er Jahren immer mehr Länder dazu übergingen, die Mehrwertsteuer einzuführen.

Die Steuer auf die Wertschöpfung wird weltweit berechnet, ein Mehrwertsteuerrechner (MwSt Rechner) kann die Beträge für alle Prozentsätze berechnen. Die Berechnung basiert auf einer einfachen MwSt Formel. Auf den Rechnungen deutscher und ausländischer Hersteller findet sich daher eine der folgenden Abkürzungen:

- MwSt. für Mehrwertsteuer im deutschsprachigen Raum

- VAT für Value Added Tax auf Englisch

- TVA für Tax sur la Valeur Ajoutée auf Französisch

Steueraufkommen – Umsatzsteuer Steuereinnahmen und Prognose

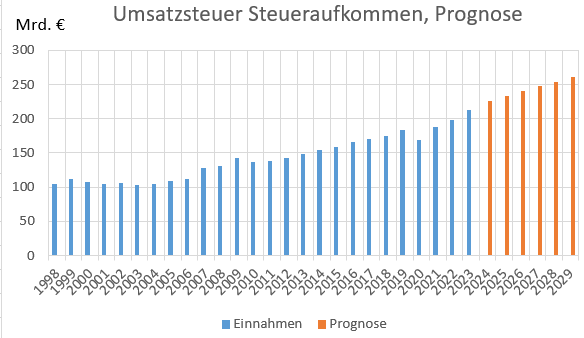

Wie haben sich bei der Umsatzsteuer die Steuereinnahmen in den letzten Jahren entwickelt? Die Abbildung 1 zeigt die Entwicklung von 1998 bis 2023 und die Prognose der letzten Steuerschätzung vom 20. Oktober 2024.

Abb. 1: Entwicklung der Steuereinnahmen durch Umsatzsteuer in Deutschland von 1998 – 2023 (blaue Punkte), Prognose 2024 – 2029 (orangene Markierung). Quelle: bundesfinanzministerium.de

Der Bund kann sich seit 1998 über steigende Einnahmen bei der USt freuen, sogar im Krisenjahr 2023. Auch wenn es beispielsweise 2010 und 2011 einen kleinen Rücksetzer durch die Auswirkungen der Finanzkrise gab: Die Einnahmen sprudeln und sprudeln. In 2023 wurde der Rekordwert von 212,6 Mrd. Euro von den Unternehmen an die Finanzämter überwiesen. Das ist ein Plus gegenüber 2022 von 7,3%. Die Zahlen im Detail (Tabelle 1):

Tab. 1: Steuereinnahmen durch Umsatzsteuer 1998 – 2023. Quelle: bundesfinanzministerium.de

| Jahr | Umsatzsteuer Einnahmen [Mio. €] | Jahr | Umsatzsteuer Einnahmen [Mio. €] |

| 1998 | 104.142 | 2011 | 138.957 |

| 1999 | 111.600 | 2012 | 142.439 |

| 2000 | 107.140 | 2013 | 148.315 |

| 2001 | 104.463 | 2014 | 154.228 |

| 2002 | 105.463 | 2015 | 159.015 |

| 2003 | 103.162 | 2016 | 165.932 |

| 2004 | 104.715 | 2017 | 170.499 |

| 2005 | 108.440 | 2018 | 175.437 |

| 2006 | 111.318 | 2019 | 183.113 |

| 2007 | 127.522 | 2020 | 168.700 |

| 2008 | 130.789 | 2021 | 187.631 |

| 2009 | 141.907 | 2022 | 198.200 |

| 2010 | 136.459 | 2023 | 212.596 |

Die Werte aus der Zeit der DM wurden mit unserem DM in Euro Rechner umgerechnet.

Der Staat profitiert deutlich von den steigenden Verbraucherpreisen. Oft ganz im Gegenteil zum Arbeitnehmer.

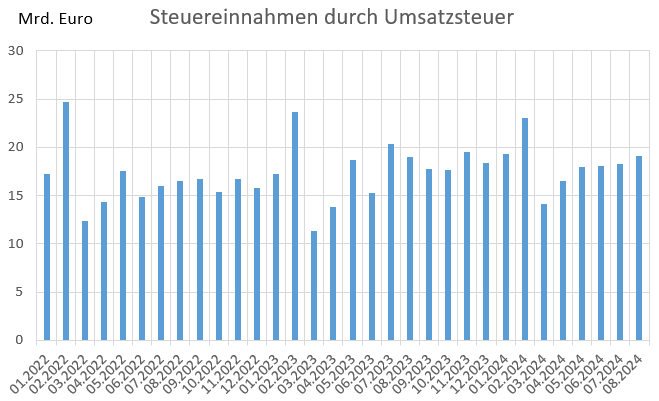

Monatliche Einnahmen 2022 -2024

In der Abbildung 2 sind die Steuereinnahmen der letzten 3 Jahre nach Monaten angegeben.

Abb. 2: Monatliche Steuereinnahmen durch Mehrwertsteuer von 2022 – 2024. Quelle: bundesfinanzministerium.de

Die monatlichen Einnahmen durch Umsatzsteuer zeigen von 2022 bis 2024 eine schwankende Entwicklung, jedoch mit einem erkennbaren Aufwärtstrend im Jahr 2024. Im Vergleich zu den Vorjahren sind die Einnahmen 2024 in den ersten acht Monaten überwiegend höher. Besonders im Januar 2024 stiegen sie auf 19,34 Milliarden Euro, was eine deutliche Steigerung gegenüber dem Vorjahresmonat darstellt. Auch in den Folgemonaten bleiben die Einnahmen stabil und liegen durchweg über 14 Milliarden Euro. Auffällig ist der Monat August 2024, in dem die Einnahmen mit 19,05 Milliarden Euro den höchsten Wert seit Januar erreichen. Dies deutet auf eine anhaltend positive Wirtschaftsentwicklung und eine starke Binnennachfrage hin. Trotz monatlicher Schwankungen, wie im März und April 2024, bleibt der Trend insgesamt stabil.

Prognose: Der Arbeitskreis Steuerschätzungen

Beim Bundesfinanzministerium besteht seit 1955 ein besonderer Arbeitskreis, der zweimal jährlich eine Steuerschätzung abgibt. In der Tabelle 2 ist die Steuerprognose für 2024 – 2029 angegeben. Die aktuelle Schätzung vom 24. Oktober ist den Schätzungen vom Oktober 2023 und Mai 2024 gegenübergestellt. Nach der aktuellen Schätzung fallen die Einnahmen durch Umsatzsteuer niedriger aus, als in der Schätzung vom Mai 2024.

Tab. 2: Schätzung der Umsatzsteuer Einnahmen 2024 – 2029. Quelle: bundesfinanzministerium.de

| Jahr | Schätzung Oktober 2024 [Mrd. €] | Schätzung Mai 2024 [Mrd. €] | Schätzung Oktober 2023 [Mrd. €] |

| 2024 | 226,3 | 233,5 | 225,1 |

| 2025 | 233,0 | 241,5 | 235,4 |

| 2026 | 240,8 | 248,3 | 241,9 |

| 2027 | 247,3 | 255,6 | 248,5 |

| 2028 | 253,9 | 263,1 | 255,3 |

| 2029 | 260,8 |

Positiver Trend bis 2029

Die Steuerschätzung von Oktober 2024 zeigt eine kontinuierliche Steigerung der Einnahmen aus der Umsatzsteuer bis 2029. Im Jahr 2024 werden Einnahmen von 226,3 Milliarden Euro erwartet. Für 2025 wird ein Anstieg auf 233,0 Milliarden Euro prognostiziert. Die Schätzung für 2026 liegt bei 240,8 Milliarden Euro. Bis 2027 sollen die Einnahmen auf 247,3 Milliarden Euro steigen. Im Jahr 2028 rechnet man mit 253,9 Milliarden Euro aus der Umsatzsteuer. Schließlich prognostiziert die Schätzung für 2029 eine weitere Zunahme auf 260,8 Milliarden Euro. Wer verstehen möchte, wie sich diese Steuerart konkret berechnet, kann dafür unseren Mehrwertsteuer Rechner nutzen, um Brutto- und Nettobeträge anschaulich gegenüberzustellen.

Entwicklung der Steuersätze: Geschichte der Umsatzsteuer

Der Ursprung der heutigen Umsatzsteuer ist die 1916 eingeführte Warenumsatz-Stempelsteuer, die im gesamten Reichsgebiet galt. Die Stempelsteuer betrug 0,10% auf jeden Umsatz. Diese wurde bereits 1918 in die Umsatzsteuer in Höhe von 0,5% umgewandelt. Die Entwicklung der Umsatzsteuer ist in der Tabelle 3 dargestellt. Zum 1. Januar 1968 wurde durch die EG Harmonisierung der Umsatzbesteuerung erstmalig die Mehrwertsteuer in Höhe von 10% für den regulären Satz und 5% für den reduzierten Steuersatz in Deutschland eingeführt. In den folgenden Jahren sind beide Steuersätze kontinuierlich gestiegen. Durch die Corona-Krise wurde die Steuer befristet bis zum Jahresende abgesenkt.

Tab. 3: Entwicklung der Umsatzsteuersätze von 1916 -2020

| Jahr | normaler Satz | reduzierter Satz | |

| 1916 | 0,1% | Stempelsteuer | |

| 1918 | 0,5% | Umsatzsteuer | |

| 1951 | 4,0% | ||

| 1968 | 10,0% | 5,0% | Einführung der Mehrwertsteuer |

| 1978 | 11,0% | 5,5% | |

| 1979 | 13,0% | 6,5% | |

| 1983 | 14,0% | 7,0% | |

| 1993 | 15,0% | 7,0% | |

| 1998 | 16,0% | 7,0% | |

| 2007 | 19,0% | 7,0% | |

| 2020 | 16,0% | 5,0% | |

| 2022 | 19,0% | 7,0% | |

| 2023 | 19,0% | 7,0% | erstmalig: Nullsteuersatz 0,0% |

Keine doppelte Steuerzahlung

Für viele Produkte müssen die Produzenten Rohstoffe oder einzelne Bestandteile bei einem anderen Unternehmen kaufen und dafür Umsatzsteuer an den Verkäufer zahlen. Nach Fertigstellung der Verkaufsgüter ist der Produzent seinerseits verpflichtet, diese Steuer aus dem Verkauf an das Finanzamt abzuführen. Dadurch kommt es rechnerisch zu einer doppelten Steuerzahlung, die jedoch durch den Vorsteuerabzug vermieden wird, der in § 15 UStG geregelt ist. Nur Firmen, Selbstständige und Freiberufler, die bestimmte Voraussetzungen erfüllen, sind zum Vorsteuerabzug berechtigt, keine Privatpersonen. Zu den Voraussetzungen, die das Finanzamt zum Abzug der Vorsteuer verlangt, gehören:

- Das Unternehmen ist selbst berechtigt, Umsatzsteuer von seinen Käufern zu verlangen. Dazu darf der Umsatz im vorangegangenen Kalenderjahr 25.000 Euro brutto nicht überschritten haben und der Umsatz des laufenden Jahres voraussichtlich 100.000 Euro brutto nicht übersteigen. Andernfalls gilt die Firma als Kleinunternehmen, für das das Finanzamt die USt nicht erhebt. Trotzdem ist der Unternehmer zur Abgabe einer Steuererklärung verpflichtet und unterliegt weiterhin dem Umsatzsteuergesetz.

- Für das gekaufte Produkt muss der Verkäufer Steuer auf den Umsatz in Rechnung gestellt haben.

- Der Nachweis der gezahlten Steuer auf den Umsatz erfolgt durch eine korrekte Wareneingangsrechnung.

Die Umsatzsteuer, die ein Unternehmen an andere Firmen gezahlt hat, kann als Vorsteuer mit der eigenen Steuerlast verrechnet werden. Allerdings erfolgt die Verrechnung nur mit der USt, die das Unternehmen selbst dem Finanzamt schuldet. Eine Verrechnung mit anderen Steuerarten, wie der Gewerbesteuer oder der Lohnsteuer, ist nicht möglich. Das deutsche Steuerrecht ist komplex, deshalb kommen Gewerbetreibende oder KMU’s, die sich keine eigene Steuerabteilung leisten können, oft nicht ohne einen Steuerberater aus. Insbesondere die Erbschaftssteuer oder Schenkungssteuer für Unternehmen sind komplexe Sachverhalte, die eine rechtlich fundierte Planung erfordern. Wer regelmäßig Leistungen über Plattformen wie PayPal abrechnet, sollte dabei auch die Gebühren korrekt berücksichtigen – ein einfacher Paypal Gebührenrechner kann hier hilfreich sein.

Umsatzsteuer Rechner für die Umsatzsteuer-Voranmeldung

Ein leidiges Thema für viele Handwerksbetriebe, Selbstständige, sowie kleine Firmen ohne eigene Steuerabtteilung ist die Umsatzsteuer-Voranmeldung UStVA. Ab einer Umsatzsteuerzahlung von 7.500 Euro im vorangegangenen Kalenderjahr ist die monatliche Abgabe der UstVA vorgeschrieben. Mit unserem Umsatzsteuer Rechner können alle netto oder brutto Beträge sofort mit dem jeweiligen Steuersatz berechnet werden. Einmal kurz auf das X gedrückt und schon kann der nächste Wert eingegeben werden. Tipp: Fügen Sie unseren Mwst Rechner einfach als Lesezeichen zu Ihren Favoriten hinzu.

Gemäß § 18 UStG muss jedes Unternehmen selbst dafür sorgen, dass es den fälligen Umsatzsteuerbetrag berechnet und an das zuständige Finanzamt abführt. Das zuständige Finanzamt ergibt sich aus dem Ort in Deutschland, in dem ein Unternehmen seine Geschäfte komplett oder zum größten Teil betreibt.

Auch im Ausland ansässige Firmen, die in Deutschland tätig sind, unterliegen der deutschen USt.

Korrekte Rechnungserstellung

Um Vorsteuer in Abzug bringen zu können, müssen Unternehmen darauf achten, dass sie von dem Verkäufer eine korrekte Rechnung erhalten, die alle gesetzlich geforderten Angaben enthält. Die Unternehmen selbst müssen ebenfalls alle geforderten Bestandteile in ihren Rechnungen ausweisen, damit ihre Abnehmer ebenfalls eine Steuererstattung erhalten. Der Gesetzgeber fordert folgende Pflichtangaben in einer Rechnung für Waren oder Dienstleistungen:

- Vollständige Angaben von Namen und Adresse des Rechnungsempfängers

- Vollständige Angaben von Namen und Adresse des Verkäufers

- Die Steuernummer des Verkäufers beziehungsweise die Umsatzsteueridentifikationsnummer, falls es sich um einen Verkauf an einen ausländischen Abnehmer und um einen Kauf von einem ausländischen Anbieter mit Sitz innerhalb der EU handelt.

- Rechnungsdatum, das mit dem Tag der Ausstellung der Rechnung übereinstimmen muss.

- Eine Rechnungsnummer, die der Verkäufer fortlaufend vergeben muss.

- Die handelsübliche Bezeichnung der gelieferten Ware oder der erbrachten Dienstleistung. Darüber hinausgehende Informationen sind erlaubt (zum Beispiel bei einer Brillenrechnung die Angabe der Glasstärken).

- Menge der gelieferten Waren oder Umfang der erbrachten Dienstleistung

- Zeitpunkt der Leistungserbringung oder der Warenlieferung

- Vereinbarte Rabatte oder Skonti

- Beträge, die nach Steuersätzen beziehungsweise Steuerbefreiungen aufgeschlüsselt sind.

- Nettobetrag, Steuerbetrag, Bruttobetrag inklusive Währungsbezeichnung

Differenzbesteuerung

Falls ein Händler mit gebrauchter Ware, mit Antiquitäten oder mit Kunstgegenständen handelt, kann es zu Doppelbesteuerungen kommen, wenn jeder Weiterverkauf erneut mit Umsatzsteuer belegt wird. Daher sieht § 25a UStG in diesen Fällen eine Sonderregelung vor. Wenn der Verkäufer nicht zum Abzug von Vorsteuer berechtigt ist, weil es sich um eine Privatperson handelt, muss der Ankäufer nur die Differenz zwischen dem Ankaufspreis und dem späteren Verkaufspreis besteuern. Dabei darf der Wiederverkäufer in der Rechnung für den Käufer jedoch keine USt aufführen. Ein Vorsteuerabzug ist ebenfalls nicht erlaubt. Allerdings muss für die Preisdifferenz immer der Regelsteuersatz von 19 % gezahlt werden, auch wenn es sich bei der Ware um einen Gegenstand handelt, der ursprünglich mit dem ermäßigten Umsatzsteuersatz von 7 % belegt war. Das gilt insbesondere für gebrauchte Bücher oder antiquarische Kunstgegenstände.

Um im Rahmen der Differenzbesteuerung den Nachweis für die Berechnung der Steuer auf den Umsatz lückenlos führen zu können, muss der Händler in seiner Buchführung für jeden Gegenstand Einkaufspreis und Verkaufspreis separat aufführen. Die Aufzeichnungen müssen zehn Jahre lang aufbewahrt werden. Diese Frist gilt auch für sämtliche Rechnungen, die Umsatzsteuer ausweisen.

Mehrwertsteuer in Europa Tabelle – MwSt Europa Tabelle (Stand: Juli 2025)

Hier finden Sie eine Tabelle der Mehrwertsteuersätze in Ländern der Europäischen Union. Quelle: https://taxation-customs.ec.europa.eu

Im Durchschnitt beträgt die Umsatzsteuer (normaler Steuersatz) in der EU 21,6%, die geringste Steuer wird mit 17,0% in Luxemburg und die höchste mit 27,0% in Ungarn erhoben. Die Standardabweichung des Kollektivs beträgt ±2,3%

| Mitgliedstaat | Steuersatz normal | Steuersatz ermäßigt |

| Belgien | 21% | 6% / 12% |

| Bulgarien | 20% | 9% |

| Dänemark | 25% | – |

| Deutschland | 19% | 7% |

| Estland | 24% | 9% |

| Finnland | 25,5% | 10% / 14% |

| Frankreich | 20% | 5,5% / 10% / 2,1% |

| Griechenland | 24% | 13% / 6% |

| Irland | 23% | 13,5% / 9% / 4,8% |

| Italien | 22% | 10% / 5% / 4% |

| Kroatien | 25% | 13% / 5% |

| Lettland | 21% | 12% |

| Litauen | 21% | 9% / 5% |

| Luxemburg | 17% | 14% / 8% / 3% |

| Malta | 18% | 7% / 5% / 0% |

| Niederlande | 21% | 9% |

| Österreich | 20% | 13% / 10% |

| Polen | 23% | 8% / 5% |

| Portugal (Festland) | 23% | 13% / 6% |

| Portugal (Madeira) | 22% | 12% / 5% |

| Portugal (Azoren) | 16% | 9% / 4% |

| Rumänien | 19% | 9% / 5% |

| Schweden | 25% | 12% / 6% |

| Slowakei | 23% | 19% / 5% |

| Slowenien | 22% | 9,5% / 5% |

| Spanien | 21% | 10% / 4% |

| Tschechien | 21% | 12% |

| Ungarn | 27% | 18% / 5% |

| Zypern | 19% | 9% / 5% |

VAT rates in Germany

There are two VAT rates in Germany: 19% normal rate und 7% reduced rate. The rate is called by law “Umsatzsteuer” which is by value the same as “Mehrwertsteuer”, responsible is the German Ministry of Finance. The VAT relevant regulation is published at www.bzst.de (November 2023)

The amount of the sales tax rate is in accordance with § 12 UStG 19% and 7% for all items that are included in the list of the Federal Ministry of Finance (FOM) of 5 August of 2004. The 140 pages of the list included mainly food, like agricultural products, books, tickets for theater performances, films or music events and works of art. For some transactions VAT has not be paid, such as credit agencies, medical services privately paid or income from selling insurance and savings contracts. To calculate the tax, the net amount of the invoice is used. You can use www.mehrwertsteuerrechner.de as a VAT Calculator for Austria, Germany and Swiss.

EU VIDA

Am 8. Dezember 2022 veröffentlichte die Europäische Kommission ihre vorgeschlagenen Reformen zur Mehrwertsteuer im digitalen Zeitalter (ViDA), um damit auf die globale der Digitalisierung zu reagieren.

In 2024 blockiert Estland immer noch den VIDA Kompromiss zur Plattformwirtschaft.

Die EU und der Ratspräsident der EU, Ungarn, versuchen immer noch, Estlands Veto gegen Säule 2 von ViDA, Plattformwirtschaft, zu umgehen. Die Arbeitsgruppe für Steuerfragen traf sich am 26. September, konnte jedoch keine Unterstützung für den estnischen Vorschlag erhalten. Ein Angebot an Estland, eine vorübergehende Ausnahme zu gewähren, erwies sich als unpraktisch.

Das bedeutet, dass ein Kompromiss bis zum monatlichen ECOFIN-Treffen der EU-Finanzminister am 5. November 2024 warten muss.

Steuerklassen

Letztlich bestimmt bei Arbeitnehmern die Einordnung in eine Lohnsteuerklasse maßgeblich die Höhe vieler steuerlicher Abgaben. Wann lohnt sich welche Steuerklasse bei Verheirateten oder eingetragenen Lebensgemeinschaften, hier finden Sie unsere Ratgeber und Tipps:

Steuerklasse 1 > Steuerklasse 2 > Steuerklasse 3 > Steuerklasse 4 > Steuerklasse 5 > Steuerklasse 6

Steuer Ratgeber

Auf den folgenden Seiten finden Sie Begriffe aus dem deutschen Steuerrecht anschaulich erklärt. In der jährlichen Steuererklärung gibt es viele Möglichkeiten, die Einnahmen durch Steuerfreibeträge wie beispielsweise den Kinderfreibetrag zu reduzieren und dadurch die Einkünfte zu senken.

WMWST

WMWST Rechner wird bei Google gesucht. Dabei gibt der User vermutlich eine falsche Abkürzung ein. Denn WMST ist ein Feldname bzw. ein Datenfeld in einer SAP-Tabelle. Genauer: Das Feld WMST steht für „Steuerbetrag in Belegwährung“ im SAP-ABAP-Tabellenfeld BSEG-WMWST. BSEG ist eine häufig verwendete SAP-Standardtabelle im Modul Finanzbuchhaltung (FI). Es enthält Daten zu Buchhaltungsbelegsegmenten, beispielsweise Finanztransaktionen wie Buchungen, und ist eng mit der Hauptbuchhaltung (GL) verknüpft.

WMWST: WMWST ist der Feldname innerhalb der BSEG-Tabelle. Es stellt den „Steuerbetrag in lokaler Währung“ für eine in der BSEG-Tabelle erfasste Finanztransaktion dar.

Mehrwertsteuersenkung vom 1.7 – 31.12. 2020 mit 16% bzw. 5% wurde aufgehoben

Konjunkturpaket wegen der Coronakrise: Die Bundesregierung hat den regulären MwSt.-Satz vom 01. 07. – 31.12.2020 von 19% auf 16% und den reduzierten Satz von 7% auf 5% gesenkt. Quelle: Bundesregierung. Das Bundesfinanzministerium hat mit Schreiben vom 04.11.2020 die Beendigung der befristeten Umsatzsteuersenkung zum 31.12.2020 klargestellt.

Wann galten die gesenkten Steuersätze? Grundsätzlich laut dem Schreiben des Bundesfinanzministeriums zur befristeten Umsatzsteuer Absenkung vom 01.07. – 31.12.2020. Betroffen waren Lieferungen, sonstige Leistungen und innergemeinschaftliche Erwerbe, die ab dem 1. Juli 2020 bis zum 31. Dezember 2020 ausgeführt wurden.

Dabei kam es auf den Zeitpunkt der vertraglichen Vereinbarung ebenso wenig an wie auf den Zeitpunkt der Entgeltsvereinnahmung oder der Rechnungserteilung (vgl. Abschnitt 12.1 Abs. 3 UStAE).

Bei Teilleistungen (§ 13 Abs. 1 Nr. 1 Buchstabe a Satz 2 und 3 UStG) war nicht der Zeitpunkt der Gesamtleistung, sondern der Zeitpunkt der Ausführung der Teilleistungen maßgeblich.

Der Steuersatz für land- und forstwirtschaftliche Betriebe nach § 24 Abs. 1 Satz 1 Nr. 2 UStG galt die Mehrwertsteuersenkung ebenfalls: Für den Zeitraum von 6 Monaten wurde der Satz von 19 Prozent auf 16 Prozent reduziert.

Die Steuersenkung ist zum Jahresende 2020 ausgelaufen.

Quellen und Literatur

- Mehrwertsteuererhöhung nach der Bundestagswahl auf 20% oder 21%?: komplexe Steuerreform vor | 7,8 Mrd. Euro | 3%

- Revisionen bei der MwSt in Deutschland: Jahressteuergesetz 2024

- 2024: Laut dpa

- 2024: BMF Formular

- 2022: 3. Entlastungspakt

- 2022: BMF: Ergebnispapier des Koalitionsausschusses

- Umsatzsteuer und Mehrwertsteuer (Abk. USt bzw. MwSt): Umsatzsteuergesetz (UStG)

- Umsatzsteuer und Mehrwertsteuer (Abk. USt bzw. MwSt): Mehrwertsteuerrechner (MwSt)

- Mehrwertsteuer in Europa Tabelle: https://ec.europa.eu/taxation_customs/

- VAT rates in Germany: www.bzst.de

- Mehrwertsteuersenkung vom 1.7 – 31.12. 2020: Bundesregierung

- News: ARD-Tagesthemen

- News: Initiative Bio für Alle

- News: HIB Kurzmeldung

- News: Dehoga-Kampagne

- News: Abschlussbericht (Ökologische Finanzreform)

- Literatur: ifo Working Paper No. 341

- Literatur: arXiv preprint arXiv:2008.08511