Wenn in Deutschland ein Grundstück veräußert wird und die wirtschaftliche oder rechtliche Verfügungsmacht auf einen neuen Besitzer übergeht, fällt ab einer Freigrenze von 2.500 Euro Grunderwerbsteuer (GrESt) an. Es handelt sich um eine Verkehrssteuer, da die Steuer an einen Vorgang aus dem Wirtschaftsbereich gebunden ist. Die Steuereinnahmen stehen den Bundesländern zu. Mit unserem Grunderwerbsteuer Rechner 2025 (real estate transfer tax calculator) können Sie für alle Bundesländer schnell die fällige Steuer berechnen. Selbstverständlich ist Ihre Eingabe anonym, wir speichern keine IP oder andere, personenrelevante, Daten.

Schuldner der Grunderwerbsteuer als direkte Steuer sind sowohl Käufer als auch Verkäufer, wobei sich das Finanzamt zuerst an den Käufer wendet. Diese Steuer ist eine Ländersteuer, weshalb es in Deutschland unterschiedlich hohe Sätze gibt. Die Differenz zwischen den einzelnen Ländern beträgt bis zu 3 %. Die Länder können die eingenommene Steuer selbst vereinnahmen oder an die Kommunen zahlen. Um eine doppelte Besteuerung zu vermeiden, sind Grundstückskäufe von der Umsatzsteuer befreit. Wir geben Ihnen in diesem Ratgeber weiterführende Informationen und Tipps rund um das Thema Grunderwerbsteuer. In 2023 wurden in 2 Bundesländern, Hamburg und Sachsen die Steuersätze angehoben. In 2024 wurde in Türingen der Steuersatzes zum 1. Januar 2024 von 6,5% auf 5,0% gesenkt.

Nutzen Sie gerne unseren online Rechner um Ihre individuelle Grunderwerbsteuer zu berechnen.

Inhaltsverzeichnis

- 1 Wahlversprechen & Wahlprogramme der Parteien vor der Bundestagswahl 2025

- 2 GrESt. Änderungen 2025

- 3 Übersicht: Tabelle der Grunderwerbsteuersätze der Bundesländer 2024 u. 2025

- 4 Grunderwerbsteuer Rechner online und kostenlos

- 5 Statistik

- 6 Revision der Steuersätze

- 7 Endlich Länderöffnungsklausel in 2025?

- 8 Kritik an der aktuellen Situation: PRO Grunderwerbsteuersenkung

- 9 Verschärfung der Share deal-Vorschriften bringen Mehreinnahmen?

- 10 Steuereinnahmen

- 11 Für welche Grundstücke fällt die Steuer an?

- 12 Wie hoch ist die Steuer für Grundstückskäufe?

- 13 Freibetrag: Freigrenze von 2500 Euro

- 14 Initiative Freibeträge für den Eigenheimkauf für Ersterwerber

- 15 Wer informiert das Finanzamt über einen Grundstücksverkauf?

- 16 Was ist eine Unbedenklichkeitsbescheinigung?

- 17 Grunderwerbsteuer absetzen / sparen und zwar legal

- 18 Wie hoch ist die GrESt in Europa

- 19 Könnte England zum Vorbild für Deutschland werden?

- 20 Details der Bundesländer

- 21 Literatur und Quellenangaben

- 22 News

Die CDU plant, dass die Bundesländer einen Freibetrag bei der Grunderwerbsteuer festlegen, der 250.000 Euro pro Erwachsenen und 150.000 Euro pro Kind beim erstmaligen Erwerb von selbst genutztem Wohneigentum beträgt.

Bei der FDP hängen die Früchte noch tiefer: Die FDP will Hürden senken, um mehr Menschen den Traum vom Eigenheim zu ermöglichen. Ein Grunderwerbsteuerfreibetrag von 500.000 Euro für die erste selbstgenutzte Immobilie soll den Zugang erleichtern, mit zusätzlichen 100.000 Euro pro Kind. Zudem sollen Mittel aus der betrieblichen Altersvorsorge für den Eigentumserwerb genutzt werden können. Die Spekulationssteuer für selbstgenutzte Immobilien entfällt, ebenso wie für Verkäufe an eigene Mieter. Zudem sollen moderne Mietkaufmodelle rechtlich verankert werden, um mehr Haushalten den Erwerb von Wohneigentum zu ermöglichen.

SPD und Grüne legen den Schwerpunkt mehr auf direkte Wohneigentumsförderung.

Am radikalsten sind die Vorstellungen der AFD: Die Partei fordert die vollständige Abschaffung der Grunderwerbsteuer für Selbstnutzer und plant gleichzeitig eine Erhöhung der Steuer auf 20 Prozent für ausländische Käufer mit Hauptwohnsitz außerhalb der EU.

Lesetipp: Wahlprognosen Bundestagswahl 2025

GrESt. Änderungen 2025

Für 2025 sind aus den Bundesländern, mit Ausnahme von Bremen, bisher keine Änderungen des Steuersatzes geplant. Der Bremer Senat beabsichtigt die GrESt. von bisher 5,0% mit Wirkung zum 1. Juli 2025 um 0,5% auf dann 5,5% anzuheben. Der Grund dafür ist schlicht: Es fehlt an Einnahmen für den Haushalt. Die Argumentation der Stadt: Die Steuer wäre seit mehr als 10 Jahren nicht erhöht worden.

Übersicht: Tabelle der Grunderwerbsteuersätze der Bundesländer 2024 u. 2025

Die Steuersätze unterscheiden sich zwischen den Bundesländern erheblich, wie die Tabelle 1 zeigt.

Tab 1:. Grunderwerbsteuer der Länder 2025 (voraussichtlich), Änderungen 2022 – 2024

| 2025 | 2024 | 2023 | 2022 | |

| Baden-Württemberg | 5,00% | 5,00% | 5,00% | 5,00% |

| Bayern | 3,50% | 3,50% | 3,50% | 3,50% |

| Berlin | 6,00% | 6,00% | 6,00% | 6,00% |

| Brandenburg | 6,50% | 6,50% | 6,50% | 6,50% |

| Bremen ab. 1.7.2025 vorauss. 5,5% | 5,00% | 5,00% | 5,00% | 5,00% |

| Hamburg | 5,50% | 5,50% | 5,5% Erhöhung | 4,50% |

| Hessen | 6,00% | 6,00% | 6,00% | 6,00% |

| Mecklenburg-Vorpommern | 6,00% | 6,00% | 6,00% | 6,00% |

| Niedersachsen | 5,00% | 5,00% | 5,00% | 5,00% |

| Nordrhein-Westfalen | 6,50% | 6,50% | 6,50% | 6,50% |

| Rheinland-Pfalz | 5,00% | 5,00% | 5,00% | 5,00% |

| Saarland | 6,50% | 6,50% | 6,50% | 6,50% |

| Sachsen | 5,50% | 5,50% | 5,5% Erhöhung | 3,50% |

| Sachsen-Anhalt | 5,00% | 5,00% | 5,0% | 5,00% |

| Schleswig-Holstein | 6,50% | 6,50% | 6,50% | 6,50% |

| Thüringen | 5,00% | 5,00% Senkung | 6,50% | 6,50% |

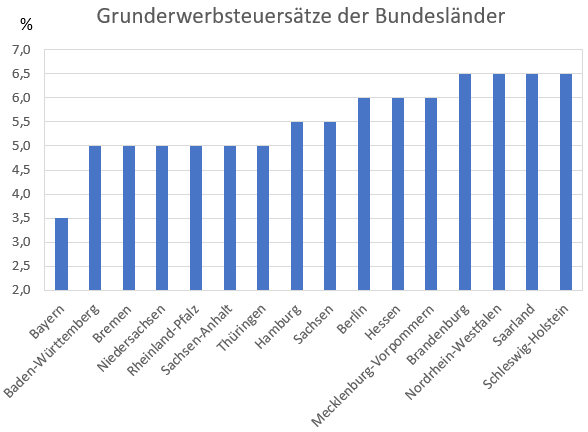

Damit ist die Differenz zwischen den Bundesländer groß (Abbildung 1) und die Kosten für den Immobilienerwerber sehr unterschiedlich, wie ein Beispiel zeigt: Für ein Grundstückskauf mit einem Wert von 400.000 Euro zahlt der Erwerber in Bayern 14.000 Euro Steuern, in NRW 26.000 Euro und damit 12.000 Euro mehr an Steuern für den Grunderwerb.

Abb. 1: Höhe des Grunderwerbsteuersatzes 2024 und voraussichtlich auch 2025, nach Bundesland aufsteigend sortiert

Grunderwerbsteuer Rechner online und kostenlos

Berechne Sie mit unserem Grunderwerbsteuerrechner die anfallende Steuer für Ihren Haus- oder Grundstückskauf. Einfach den Kaufpreis eingeben das Bundesland auswählen und auf „Berechne“ klicken. Die hinterlegte Datenbank ist für 2024 aktuell. Für 2024 sind bisher Änderungen für Thüringen bekannt geworden. In 2023 gab es Änderungen in Hamburg und Sachsen. Der GrESt. Rechner gibt als Ausgabe die folgenden Werte an:

Kaufpreis

GrESt. in Euro

Gesamtpreis für die Immobilientransaktion ohne Nebenkosten wie Maklergebühren etc.

Statistik

Hier ein kleiner Ausflug in die Statistik (Tabelle 2): Die Spannweite der Steuer auf Immobilientransaktionen zwischen den Bundesländern beträgt 3%. Das Minimum ist 3,5%, der Maximalwert liegt bei 6,5%.

In 2024 beträgt der Mittelwert 5,57, der Median 5,5% mit einer Standardabweichung von 0,8. Im Minimum werden 3,5% und als Maximum 6,5% an Grunderwerbssteuer in Deutschland fällig. 2022 betrug der Durchschnitt der Steuer in Deutschland 5,4%, der Median war 5,0% und die Standardabweichung betrug 1,0. Durch die Anhebung der Steuer in Hamburg und Sachsen zum 1. Januar 2023 stiegt die mittlere Steuer in 2023 auf 5,6%, der Median beträgt dann 5,5%. Die Standardabweichung verringert sich auf 0,9.

Tab. 2: Durchschnitt, Median und Standardabweichung der Grunderwerbsteuer in Deutschland (Bundesländer) 2024, 2023 und 2022

| Wert | 2024 | 2023 | 2022 |

| Mittelwert | 5,57% | 5,60% | 5,40% |

| Median | 5,50% | 5,50% | 5,00% |

| sd | 0,8 | 0,9 | 1,0 |

Revision der Steuersätze

In welchen Bundesländern stehen Veränderungen bei den Steuern auf Immobilienerwerb an? Initiativen dazu gibt es seit Jahren, beispielsweise in NRW, in letzter Zeit macht auch Bundesfinanzminister Linder das Thema zur Chefsache. Bislang hat sich aber diesbezüglich nicht viel getan.

2024

Auf Antrag der CDU im Landtag ist mit Stimmen der FDP und der AFD eine Senkung der GrESt in Thüringen von bisher 6,5% auf 5% mit Wirkung zum 1. Januar 2024 im September 2023 verabschiedet worden. Von weiteren Bundesländern liegen aktuell keine Änderungen bei den Steuersätzen in 2024 vor.

2023

Was hat sich 2023 gegenüber 2022 geändert? In2 Bundesländer, Hamburg und Sachsen erfolgte zum 1. Januar 2023 eine Anhebung der Grunderwerbsteuer: In Hamburg wurde der Steuersatz von 4,5% auf 5,5% angehoben, ein Plus von 22,2%. Mit 57,1% war die Steueränderung für Immobilienkäufer in Sachsen geradezu dramatisch. Hier ging es von 3,5% auf 5,5%:

Hamburg Erhöhung von 4,5% auf 5,5%

Sachsen Erhöhung von 3,5% auf 5,5%

Endlich Länderöffnungsklausel in 2025?

Ob die seit mehreren Jahren angekündigte Grunderwerbssteuer Senkung in 2025 ist fraglich. Die Einnahmen aus der Immobilienkaufsteuer stehen den Ländern zu. Entsprechend ist eine bundesweite Änderung nur mit der Mehrheit der Länder möglich. Eine Länderöffnungsklausel wäre ein Ausweg. Danach könnten die Länder die Steuersätze individuell festsetzen, theoretisch für Privatpersonen sogar bis auf 0%. Allerdings ist die Länderöffnungsklausel schon seit 2019 im Gespräch. Vielleicht kommt doch noch Bewegung in das Thema: Auf der Kabinettssitzung der Bayerischen Landesregierung wurde im Januar 2023 genau eine Länderöffnungsklausel gefordert.

Aktuell: Bisher gibt es in 2024 von der Bundesregierung derzeit keine konkrete Initiative zur generellen Senkung. Eine Recherche auf der Webseite der Bundesregierung ergibt auf https://www.bundesregierung.de/breg-de/suche/992800!search?query=grunderwerbsteuer einen Treffer für 2024. Und der ist belanglos, weil das Thema dort nur nebensächlich erwähnt wird.

Die Steuereinnahmen durch Immobilientransaktionen sind für die Länder ein Goldesel. Nachteilig könnten sich rückläufige Steuereinnahmen in 2023 und vermutlich auch in 2024 auf das Projekt „GrESt. Senkung“ auswirken. Ob vorhandene Steuerausfälle zusätzlich durch Senkung der Steuersätze noch freiwillig vergrößert werden, darf bezweifelt werden.

Neue Situation durch neue Regierung in 2025?

Unter einer neuen Regierung im Jahr 2025 könnten Änderungen bei der Grunderwerbsteuer in Deutschland umgesetzt werden, insbesondere wenn die CDU Regierungsverantwortung übernimmt. Die Partei hat in der Vergangenheit mehrfach betont, dass sie sich für eine Entlastung von Immobilienkäufern einsetzen möchte, vor allem für diejenigen, die Wohneigentum zur Selbstnutzung erwerben. Ein zentraler Vorschlag ist die Einführung eines steuerfreien Freibetrags bei der Steuer, der vor allem Erstkäufern zugutekommen soll. Dieser Freibetrag würde die finanziellen Hürden beim Erwerb von Immobilien deutlich senken und den Zugang zu Wohneigentum erleichtern.

Zusätzlich wird über eine generelle Senkung des Steuersatzes diskutiert. Damit könnten Immobilienkäufer in allen Bundesländern entlastet werden, da die Steuer derzeit je nach Bundesland zwischen 3,5 % und 6,5 % des Kaufpreises beträgt. Ziel dieser Reformen wäre es, den Kauf von Immobilien zu fördern, den Wohnungsmarkt zu beleben und mehr Menschen den Traum vom Eigenheim zu ermöglichen.

Kann die Reformdebatten in der Öffentlichkeit die Politik bewegen?

Die hohe Steuer für den Immobilienerwerb ist ein häufig diskutiertes Thema in der Öffentlichkeit, insbesondere im Kontext der steigenden Immobilienpreise und der Wohnungsnot in Ballungsgebieten. Diese Diskussionen können den Druck auf die Politik erhöhen, Reformen in Betracht zu ziehen.

Zusammenfassend lässt sich sagen, dass es regelmäßig Diskussionen und Forderungen zur Senkung der GrESt oder zur Einführung von Erleichterungen für bestimmte Käufergruppen gibt. Konkrete Maßnahmen oder gesetzliche Änderungen auf Bundesebene sind jedoch bisher nicht umgesetzt worden. Es bleibt abzuwarten, ob und wie zukünftige politische Entwicklungen und Koalitionsvereinbarungen dieses Thema aufgreifen werden.

Wichtige Änderungen durch Gesetz zur Modernisierung des Personengesellschaftsrechts

Für Privatpersonen ergeben sich mit Ausnahme von Thüringen in 2024 keine relevanten Änderungen. Anders sieht es dagegen bei Personengesellschaften aus. Durch das zum 1. Januar 2024 in Kraft tretende Gesetz zur Modernisierung des Personengesellschaftsrechts (MoPeG) ändert sich durch Wegfall des Gesamthandsprinzips. Der damit verbundene potentielle Verlust der Befreiung von der Grunderwerbsteuer dürfte erhebliche Auswirkungen haben. Die Rechstlage dazu ist aktuell nicht eindeutig.

Kritik an der aktuellen Situation: PRO Grunderwerbsteuersenkung

Was spricht für eine Steuersenkung? Eigentlich jede Menge. So fordern die Immobilienökonomen Pekka Sagner und Michael Voigtländer in einer aktuellen Studie des Institut der deutschen Wirtschaft Köln e.V. vom 19.01.2023 „Neue Herausforderungen für die Wohneigentumsbildung“ u. a. „…Einführung einer progressiven Grunderwerbsteuer mit Grundsteuerfreibeträgen für Erstkäufer und Selbstnutzer, die Einführung von Nachrangdarlehen und einer Hypothekenversicherung“..

In einer Studie zu den Auswirkungen einer Steuersenkung auf die Neubaunachfrage schreiben die Autoren des Instituts der deutschen Wirtschaft im September 2024: „Eine Reduzierung der Grunderwerbsteuersätze um 50 Prozent würde die Zahl der Baugenehmigungen um 9 Prozent steigern.“

Auswirkungen

Doch die Auswirkungen der relativ hohen Immobiliensteuer in Deutschland im Vergleich zu andern Ländern hat noch weitreichendere Folgen:

Die relativ hohe Grunderwerbsteuer ist ein Hindernis für den Erwerb von Wohneigentum. Die hohe Steuer kann für viele Menschen, insbesondere junge Familien und Erstkäufer, ein erhebliches Hindernis beim Erwerb von Wohneigentum darstellen. Da die Steuer in der Regel in voller Höhe beim Kauf anfällt, erhöht sie die anfängliche finanzielle Belastung erheblich.

Die Kaufsteuer erhöht die Gesamtkosten des Immobilienkaufs erheblich, was wiederum die Erschwinglichkeit von Wohneigentum verringert. Dies kann dazu führen, dass weniger Menschen in der Lage sind, sich Eigentum zu leisten, was die soziale Ungleichheit verschärft.

Die hohe Steuer kann den Immobilienmarkt insgesamt bremsen, da sie Transaktionen verteuert und potenzielle Käufer abschreckt. Dies kann zu weniger Marktbewegung und damit zu weniger Dynamik im Immobilienmarkt führen.

Ein stagnierender Immobilienmarkt kann auch negative Auswirkungen auf die Bauwirtschaft und andere verbundene Sektoren haben. Dies könnte letztendlich das Wirtschaftswachstum bremsen.

Da die Immobilientransaktionsteuer in Deutschland von den Bundesländern festgelegt wird, gibt es erhebliche Unterschiede zwischen den einzelnen Ländern. Dies kann zu Wettbewerbsverzerrungen führen, da Unternehmen und Privatpersonen möglicherweise Standorte mit niedrigeren Steuersätzen bevorzugen.

Es handelt sich um eine einmalige Abgabe und bietet keine Flexibilität in Zeiten wirtschaftlicher Schwierigkeiten. Dies bedeutet, dass Käufer keine Möglichkeit haben, die Zahlung der Steuer aufzuschieben oder zu reduzieren, wenn sie in finanzielle Schwierigkeiten geraten.

Die Kritik an der hohen Grunderwerbsteuer in Deutschland dreht sich also hauptsächlich um die finanzielle Belastung für Käufer, die negativen Auswirkungen auf den Immobilienmarkt und die Wirtschaft sowie die Ungleichheiten, die durch regionale Unterschiede in den Steuersätzen entstehen. Kritiker fordern daher oft eine Reduzierung der Steuer oder zumindest Maßnahmen, um ihre negativen Auswirkungen abzumildern.

Mehreinnahmen durch die Unterbindung von „share deals bei der Grunderwerbsteuer“ könnten potenzielle Steuerausfälle eventuell kompensieren. Mit der Änderung des Steuergesetzes 2021 (Bundesgesetzblatt Jahrgang 2021 Teil I Nr. 23) wurde die Umgehung der Grunderwerbsteuerzahlung bei Immobilientransaktionen von Kapitalgesellschaften und Investmentvermögen weitgehend unterbunden. Den Ländern gingen davor durch ein Schlupfloch im Steuergesetzt vermutlich Milliarden an Steuereinnahmen verloren. Das Hessische Finanzministerium geht von 1 Mrd. Euro pro Jahr aus.

Konkrete Zahlen über Steuermehreinnahmen durch die Verschärfung der share deal-Vorschriften Maßnahme liegen aktuell noch nicht vor.

Steuereinnahmen

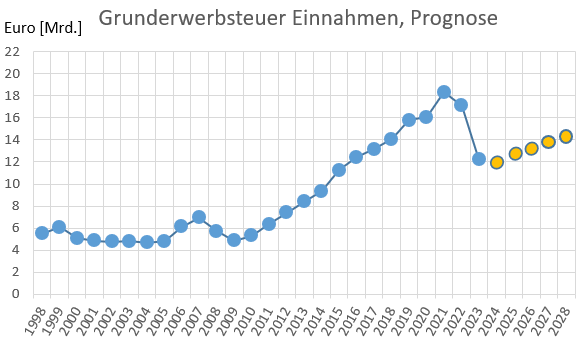

Wie viel Grunderwerbsteuer vereinnahmt der Fiskus in Deutschland? In der Abbildung 2 sind die Steuereinnahmen seit 1998 dargestellt. Die Einnahmen verzeichneten in dem angegebenen Zeitraum von 1998 bis 2022 eine bemerkenswerte Entwicklung. Im Jahr 1998 beliefen sich die Einnahmen auf 5,502 Milliarden Euro. In den folgenden Jahren gab es verschiedene Trends und Wendepunkte. Zu Beginn des Jahrtausends, im Jahr 2000, sanken die Einnahmen leicht auf 5,081 Milliarden Euro, zeigten jedoch anschließend wieder einen Aufwärtstrend. Bis 2005 erreichten sie 4,791 Milliarden Euro, was einem Anstieg von rund 15 Prozent im Vergleich zu 2000 entspricht.

Über den Zeitraum von 1989 bis 2011 gab es keine große Bewegung bei den Steuereinahmen. Die Einnahmen bewegten sich im einstelligen Milliardenbereich. 1998 waren es 5,5 Mrd. Euro und 2010 waren es 5,3 Mrd. €. Die Trendwende bei den Einnahmen erfolgte allerdings bereits 2009. Seit diesem Jahr lagen die Einnahmen bis 2021 immer über denen vom Vorjahr. Und die Zahlen stiegen jedes Jahr auch deutlich. 2015 waren das Grunderwerbsteueraufkommen mit 11,3 Mrd. € erstmals in der Geschichte der Bundesrepublik im zweistelligen Milliardenbereich. Und es ging weiter bergauf: Der Höchstwert wurde mit 18,3 Mrd. Euro in 2021 erreicht. Seither sind die Steuereinnahmen rückläufig, das Steueraufkommen sank leicht auf 17,121 Milliarden € im Jahr 2022. In 2023 erfolgte geradezu ein Absturz auf 12,203 Mrd. Euro. Dies ist ein Rückgang um 28,7% gegenüber dem Vorjahr. Die Grunderwerbsteuereinnahmen lagen damit 2023 ungefähr auf dem Wert von 2016.

Abb. 2: Entwicklung der Grunderwerbsteuer Einnahmen in Deutschland von 1998 – 2023 und Prognose 2024, 2025 – 2028. Quelle: bundesfinanzministerium.de

Steuereinnahmen 2023 Aufkommen mit 12,2 Mrd. € minus 29% gegenüber 2022, 2022 -6,6% gegenüber 2021

Deutlich zu sehen: Der Knick im Aufwärtstrend in 2022. Der Rückgang der Steuereinnahmen in 2022 ist wesentlich durch die dramatisch gestiegenen Bauzinsen verursacht. Nach den Angaben des Bundesfinanzministeriums ist das Aufkommen der Immobilienkaufsteuer in Deutschland in 2022 erstmals geringer als im Vorjahr. Bisher ging es stetig bergauf. Die Zinsentwicklung in 2022, mit einer deutlichen Erhöhung der Zinsen, hat aber viele Immobilienkäufer von einem Hauserwerb abgehalten. Das Bundesfinanzministerium rechnet laut dem Monatsbericht Dezember 2022 mit einem um 2,9% verringertem Steueraufkommen bei der Grunderwerbsteuer. Dabei ist von einer ausgeprägten Variabilität der Einnahmen im Jahresverlauf auszugehen: Viele Bauherren haben in den ersten Monaten 2022 noch die zu dieser Zeit günstigen Zinsen genutzt und eine Immobilie erworben. In der zweiten Jahreshälfte ist das Steueraufkommen dann deutlich eingebrochen: Im März 2022 betrug das Aufkommen 1,857 Mrd. Euro, im November waren es noch 1,207 Mrd. Euro (Quelle: bundesfinanzministerium.de).

Wie hoch werden die Steuereinnahmen in 2024? Voraussichtlich werden die Einnahmen auch bis 2025 den Höchstwert von 2021 in Höhe von 18,3 Mrd. Euro nicht erreichen. In 2022 sank das Steueraufkommen auf 17,1 Mrd. Euro. Das ist ein Minus von 6,6% gegenüber den Einnahmen in 2021.

Prognose 2024 und 2025

Das Bundesfinanzministerium schreibt im Monatsbericht Dezember 2022 über die Perspektiven 2023: „Bei einigen Steuern wie der Grunderwerbsteuer wirkt sich die gesamtwirtschaftliche Lage sowie die Verschlechterung der Finanzierungskonditionen dagegen negativ auf das Aufkommen aus. Die weitere Entwicklung der Steuereinnahmen bleibt mit Blick auf die gesamtwirtschaftlichen Einflussfaktoren mit hoher Unsicherheit behaftet“.

Die Steuerschätzung vom Mai 2024 geht für 2024 mit weiter rückläufigen Steuereinnahmen bei der Grunderwerbsteuer aus (s. Prognose in Abbildung 2). Für 2024 rechnen die Fachleute mit Einnahmen durch Immobilientransaktionen von 11,9 Mrd. Euro, 2025 mit 12,6 Mrd. Euro, 2026 mit 13,3 Mrd. €. Für 2027 werden nur etwas höhere Einnahmen von 13,9 Mr. Euro und 2028 von 14,4 Mrd. Euro prognostiziert. Sollten sich diese Schätzungen realisieren, würden die Grundsteuereinnahmen in Deutschland 2028 in etwa auf dem Niveau von 2018 liegen.

Die Zinssituation bei den Hypothekenzinsen wird sich in 2024 und sogar 2025 nicht wesentlich verbessern. Die EZB hat in 2024 im Juni zwar mit der ersten Zinssenkung begonnen, doch die Inflationssituation bleibt herausfordernd. Die Immobilienfinanzierung wird dadurch für Bauherren herausfordernd, zumal auch die Baurohstoffpreise sehr hoch sind.

Für welche Grundstücke fällt die Steuer an?

Die Grunderwerbsteuer bezieht sich auf inländische Grundstücke, zu denen auch Erbbaurechte, Häuser auf einem fremden Grund und Sondernutzungsrechte gehören. § 1 des Grunderwerbsteuergesetzes (GrEStG) regelt, wann es sich um einen Rechtsvorgang handelt, für den die Steuer zu zahlen ist (https://www.gesetze-im-internet.de/grestg_1983/BJNR017770982.html).

Zu den steuerpflichtigen Rechtsgeschäften gehören unter anderem:

- Kaufverträge

- Auflassungen

- Höchstgebote aus Zwangsversteigerungen

- der Verkauf aller Anteile einer Personengesellschaft an eine Person mit einer damit verbundenen Übertragung des Grundstückseigentums

- weitere Rechtsgeschäfte, die eine Übereignung begründen

Sowohl natürliche Personen als auch juristische Personen und Unternehmen in der Rechtsform einer GmbH & Co. KG, einer offenen Handelsgesellschaft (oHG), einer Kommanditgesellschaft (KG) oder einer Gesellschaft bürgerlichen Rechts (GbR) müssen Grunderwerbsteuer zahlen, sobald der Eigentümer wechselt.

Befindet sich eine Immobilie auf dem Grundstück, stellt der gesamte Kaufpreis für das Haus, das Grundstück und sämtliche fest mit dem Boden verbundenen Gegenstände die Bemessungsgrundlage für die Berechnung der Steuer dar. Bewegliche Sachen hingegen, wie Möbel oder anderes Inventar des Hauses, fließen nicht mit in die Berechnung ein. Das gilt auch für Maschinen oder andere bewegliche Teile einer Betriebsanlage auf einem gewerblich genutzten Grundstück.

Wie hoch ist die Steuer für Grundstückskäufe?

Bis zum 31. August 2006 war die GrESt in allen deutschen Bundesländern gleich hoch. Die Steuer lag bei 3,5 % der Bemessungsgrundlage. Als Bemessungsgrundlage gilt die Gegenleistung, die der Käufer eines Grundstücks für die Übernahme erbringt. Zu den Gegenleistungen zählen der vereinbarte Kaufpreis, die Übernahme von bestehenden Belastungen sowie die Einräumung oder Übernahme von Wohnrechten und anderen Nutzungsrechten.

Bis zum 31. August 2006 war die GrESt in allen deutschen Bundesländern gleich hoch. Die Steuer lag bei 3,5 % der Bemessungsgrundlage. Als Bemessungsgrundlage gilt die Gegenleistung, die der Käufer eines Grundstücks für die Übernahme erbringt. Zu den Gegenleistungen zählen der vereinbarte Kaufpreis, die Übernahme von bestehenden Belastungen sowie die Einräumung oder Übernahme von Wohnrechten und anderen Nutzungsrechten.

Seit dem 1. September 2006 dürfen die deutschen Bundesländer die Höhe der Grunderwerbsteuer eigenständig festsetzen. Nur die Länder Sachsen und Bayern haben den Steuersatz aus dem Jahr 2006 von 3,5 % übernommen und seitdem nicht mehr geändert. Alle anderen Bundesländer haben die Steuer zum Teil schon mehrfach angehoben, sodass zahlreiche Bundesbürger inzwischen bis zu 6,5 % der Bemessungsgrenze bei einem Grundstückskauf zahlen müssen (Tabelle 1).

Nutzen Sie unseren Grunderwerbsteuer Rechner um die fällige Steuer für den fälligen Kaufpreis zu berechnen.

Freibetrag: Freigrenze von 2500 Euro

Der Fiskus räumt keinen Steuerfreibetrag für die Grunderwerbsteuer ein. Es gibt lediglich eine Freigrenze von 2500 Euro. Sobald der Kaufpreis diesen Wert übersteigt, muss der komplette Betrag versteuert werden. Dafür sieht das Grunderwerbsteuergesetz verschiedene Ausnahmen vor, bei denen keine Steuer zu zahlen ist:

- Kaufpreis von unter 2500 Euro

- Erbschaft, falls ein Miterbe das Grundstück kauft, um das Erbe aufzuteilen (s. a. Erbschaftssteuer)

- Schenkung, wenn Nießbrauch vereinbart wird (s. a. Schenkungssteuer)

- Erwerbsvorgänge zwischen Ehegatten

- Erwerbsvorgänge zwischen Lebenspartnern

- Erwerbsvorgang durch den geschiedenen Ehegatten, um das Vermögen nach einer Scheidung aufzuteilen

- Erwerbsvorgänge zwischen Personen, die in gerader Linie verwandt sind

- Erwerbsvorgänge zwischen Gesamthand und Gesamthänder

- Aufteilung eines Grundstücks unter mehreren Miteigentümern entsprechend der anteiligen Besitzstücke

Initiative Freibeträge für den Eigenheimkauf für Ersterwerber

Kommt 2023 doch noch Bewegung für einen höheren Freibetrag für den Eigenheimkauf von jungen Familien bzw. Ersterwerbern? Nachdem das Thema bereits von Nordrhein-Westfalen vor 2 Jahren angeregt wurde, hat sich am 23.01.2023 der Ausschusses für Wohnen, Stadtentwicklung, Bauwesen und Kommunen im Bundestag damit beschäftigt. Diskutiert wurde u. a. der Antrag der CDU vom 17.05.2022 „Den Traum von den eigenen vier Wänden ermöglichen“. Darin steht u. a.: „….den Ländern zu ermöglichen, beim Ersterwerb von selbstgenutztem Wohneigentum einen Freibetrag bei der Grunderwerbsteuer von 250.000 EUR pro Erwachsenen und 150.000 EUR pro Kind einzuführen“.

Zumindest ist damit ein Freibetrag für Ersterwerber von Bestands- oder Neuimmobilien endlich wieder auf der Tagesordnung der Bundespolitik. Etliche Bundesländer warten mit Freibeträgen bei der GrESt auf eine Entscheidung der Bundesregierung.

Wer informiert das Finanzamt über einen Grundstücksverkauf?

Sobald ein Notar, ein Gericht oder eine Behörde durch einen Kaufvertrag von einem Grundstücksübertrag erfährt, sind die Beteiligten verpflichtet, einen amtlich vorgeschriebenen Vordruck an das zuständige Finanzamt zu senden. Die Finanzbehörden der 16 Bundesländer in Deutschland stellen auf ihren Internetseiten die entsprechenden Formulare zur Verfügung, wie zum Beispiel die Veräußerungsanzeige der Finanzverwaltung NRW. Zusammen mit der Veräußerungsanzeige muss dem Finanzamt eine beglaubigt Kopie der Urkunde, die die Grundstücksübertragung nachweist, eingereicht werden. Die Unterlagen erhält das Finanzamt des Bezirks, in dem das verkaufte Grundstück liegt.

Falls es sich um einen Grundstückskauf handelt, der nicht über einen Notar oder eine Behörde läuft, sind sowohl Käufer als auch Verkäufer zur Meldung an den Fiskus verpflichtet. Dazu müssen die zugrunde liegenden privatrechtlichen Vereinbarungen oder Verträge vorgelegt werden und die Veräußerungsanzeige gilt gleichzeitig als Steuererklärung zur Berechnung der Immobilienkaufsteuer. Sowohl offizielle Stellen als auch Privatpersonen müssen die Finanzbehörden innerhalb von zwei Wochen, nachdem sie von dem Verkauf erfahren haben, informieren. Sobald der Steuerbescheid vorliegt, muss die Grunderwerbsteuer innerhalb von vier Wochen gezahlt werden, außer das Finanzamt hat einen späteren Fälligkeitstermin festgelegt.

Was ist eine Unbedenklichkeitsbescheinigung?

Im deutschen Steuerrecht gibt es verschiedene Unbedenklichkeitsbescheinigungen. Die Bescheinigungen besagen, dass ein Steuerpflichtiger die notwendigen Steuererklärungen abgegeben und die Steuern ordnungsgemäß gezahlt hat. Im Grundstücksrecht wird die Unbedenklichkeitsbescheinigung nach § 22 GrEStG ausgestellt, wenn das zuständige Finanzamt geprüft hat, ob der Steuerpflichtige die fällige Grunderwerbsteuer gezahlt hat. Auch bei Stundung oder Sicherstellung der Steuer, einer möglichen Steuerbefreiung oder in anderen Fällen, in denen das Finanzamt die Zahlung der Steuer als sicher ansieht, wird die Unbedenklichkeitsbescheinigung ausgestellt. Die Bescheinigung wird immer schriftlich erstellt, eine elektronische Unbedenklichkeitsbescheinigung ist nicht möglich (https://www.gesetze-im-internet.de/grestg_1983/__22.html).

Ohne Vorlage der Unbedenklichkeitsbescheinigung darf das Grundbuchamt keine Änderung der Eigentumsverhältnisse im Grundbuch eintragen. Daher erhält bei einem notariellen Kaufvertrag der Notar die Bescheinigung direkt vom Finanzamt, damit er anschließend den Eintrag im Grundbuch beantragen kann. Falls es sich um einen Grundstückskauf im Rahmen einer Zwangsversteigerung handelt, muss der neue Eigentümer zunächst die Grunderwerbsteuer zahlen. Anschließend sendet das Finanzamt die Unbedenklichkeitsbescheinigung direkt an das Amtsgericht, das für die Eintragung der Eigentumsänderung zuständig ist.

Grunderwerbsteuer absetzen / sparen und zwar legal

Viele Immobilienerwerber haben eine ordentliche Summe an Nebenkosten beim Hauskauf bezahlt. Sie fragen sich häufig: Wie kann ich die Grunderwerbsteuer absetzen? Ob das möglich ist bestimmt die Nutzung: Bei Eigennutzung kann die Steuer nicht von der Steuer abgesetzt werden. Dagegen ist bei einer Vermietung oder wenn die Immobilie in das Betriebsvermögen übernommen wird grundsätzlich die Absetzbarkeit gegeben. Dann zählt die Steuer zu den Werbungskosten bzw. Anschaffungskosten.

Genau: sparen, denn zwischen absetzten und sparen bestehen Unterschiede die sich in bare Münze auszahlen können. Es gibt durchaus legale Tricks, die zu Einsparungen bei der Grunderwerbsteuer führen. Das Zauberwort ist dabei „bewegliche Gegenstände„, denn die sind bei Immobilien von der GrESt befreit. Der Trick ist: Die Verkehrswerte der beweglichen Gegenstände müssen im notariellen Kaufvertrag getrennt vom Immobilienwert extra angegeben werden.

Was zählt zu den beweglichen Gegenständen? Dabei kann es sind zum Beispiel um eine Einbauküche, eine Sauna, ein Kaminofen, eine Markise, ein Aufsitzmäher, ein Whirlpool etc. handeln. Allerdings dürfen die Gegenstände nicht zu ihrem Anschaffungspreis, sondern nur mit dem Zeitwert angegeben werden. Ansonsten kann das Finanzamt eine rein steuerliche Gestaltung annehmen um Immobilienkaufsteuer zu sparen. Sieh auch die Entscheidung des Finanzgericht Köln, Az.: 5 K 2938/16 (FG Köln Urteil v.

„Gegenleistung, Mitverkauf beweglicher Gegenstände

Leitsatz

Werden zusammen mit einer Immobilie durch gesonderten Vertrag gebrauchte bewegliche Gegenstände (hier: Einbauküche und Markise) verkauft, wird hierfür keine Grunderwerbsteuer fällig. Dies gilt für werthaltige Gegenstände, wenn keine Anhaltspunkte für überhöhte Kaufpreise bestehen.

Fundstelle(n):

DB 2018 S. 20 Nr. 30

KÖSDI 2018 S. 20908 Nr. 9

NWB-Eilnachricht Nr. 39/2018 S. 2836

NWB XAAAG-93731″

Wie hoch ist die GrESt in Europa

Die Besteuerung von Immobilienkäufen variiert zwischen den Ländern Europas erheblich. Hier sind einige Beispiele:

- – Deutschland: 3,5% – 6,5% je nach Bundesland

- – Spanien: 6% – 11% je nach Region. Gilt nur für gebrauchte Immobilien

- – Frankreich: ca. 5,09%. Es kann zusätzlich Mehrwertsteuer anfallen

- – Italien: 2% – 9% je nach Art der Immobilie. Für neue Immobilien gilt Mehrwertsteuer

- – Griechenland: 9% – 13%. Es kann Spekulationssteuer anfallen

- – Luxemburg: 6% – 9%. 9% speziell in Luxemburg Stadt

- – Österreich: 3,5%

- – In diesen Ländern fällt keine Grunderwerbsteuer an. Dänemark, Malta, Polen, Kroation: 0%.

- – Schweiz: 1%-4% je nach Kanton

Wie man sieht, hat Deutschland im Vergleich zu anderen europäischen Ländern einen relativ hohen Grunderwerbsteuersatz. Nur Luxemburg und Italien haben teilweise höhere Steuersätze. Die Schweiz und Dänemark haben die niedrigsten Steuersätze in Europa.

Könnte England zum Vorbild für Deutschland werden?

Im Vereinigten Königreich gibt es die Grunderwerbsteuer als „Stamp Duty Land Tax“ (SDLT), auch Stempelsteuer genannt, mit einem Staffelsteuersatz. Die Preise für Wohnimmobilien variieren je nach Kaufpreis und unterliegen unterschiedlichen Schwellenwerten. Der Vorteil: Immobilienkäufe unterliegen bis zu einem Kaufpreis-Höchstbetrag keiner Immobiliensteuer.

Die Höchstbeträge sind seit dem 22. September 2022:

- 250.000 £ für Wohnimmobilien

- 425.000 £ für Erstkäufer, die eine Wohnimmobilie im Wert von 625.000 £ oder weniger kaufen

- 150.000 £ für Nichtwohngrundstücke und Immobilien

Die Grunderwerbsteuer in England für eine einzelne Immobilien

Sie zahlen in dieser die Steuer, wenn es sich nach dem Erwerb der Immobilie um Ihr einziges Wohneigentum handelt. Wenn Sie Eigentümer einer weiteren Wohnimmobilie sind, zahlen Sie in der Regel 3 % zusätzlich zu diesen Sätzen.

Immobilien- oder Leasingprämie oder Übertragungswert SDLT-Satz

Bis zu 250.000 £ Null

Die nächsten 675.000 £ (der Anteil von 250.001 £ bis 925.000 £) 5 %

Die nächsten 575.000 £ (der Anteil von 925.001 £ bis 1,5 Millionen £) 10 %

Der verbleibende Betrag (der Teil über 1,5 Mio. £) 12 %

Details der Bundesländer

Die einzelnen Bundesländer im Detail:

Berlin Immobilienkaufsteuer Rechner

Niedersachsen Grunderwerbsteuer

Schleswig-Holstein GrESt Rechner

Literatur und Quellenangaben

Januar 2023 Bundesfinanzministerium Steuereinnahmen 2022. Link.

BVerfG, Beschluss v. 8. 1. 1999, 1 BvL 14/98, BStBl. II 1999, S. 152 = juris, Rz. 27. Quelle.

Hentze T., Voigtländer M., 2017 : Reformoptionen für die Grunderwerbsteuer, IW Policy Paper, No. 17/2017, Institut der deutschen Wirtschaft (IW), KölnReform der Grunderwerbsteuer. Text.

Mörwald F. B., 2021: Wesen der GrESt und Rechtsnatur der Personengesellschaft. Die Personengesellschaft im Grunderwerbsteuerrech, Köln: Verlag Dr. Otto Schmidt, 2021, pp. 7-94. Link.

Scherf W., Dresselhaus C., 2016: Plädoyer für einen Ersatz der Grunderwerbsteuer. Wirtschaftsdienst 96, 740–747. Text hier.

News

10.10.2024 Die CDU erarbeitet aktuell ein neues Grundsatzprogramm. Bereits in dem alten Programm vom 1. Januar 2024 steht; „Ebenso will die Partei bei der Grunderwerbsteuer „familienfreundliche Freibeträge für die erste selbst genutzte Immobilie einführen und die Nebenkosten beim Erwerb einer Immobilie senken“, wie es im Grundsatzprogramm heißt.“ Vielleich kommt ja bei dem neuen Grundsatzprogramm doch etwas Positives für Hauskäufer heraus. Und noch besser wäre es, wenn es vom Papier den Weg in die Realität finden würde.

05.07.2023 Laut Medienberichten beabsichtigt der Bundesfinanzminister den Ländern die Erhebung der Steuer für den Immobilienkauf für Eigennutzung komplett selbst zu überlassen. Damit wäre auch die Null-Prozent-Steuer möglich.

30.05.2023 Wenn es nach dem Bundesfinanzminister gehen würde, könnte die Immo-Steuer ganz wegfallen. Auf Twitter schreibt er: „Wer bauen oder eine Wohnung kaufen will, muss bereits mit hohen Zinsen und Baukosten umgehen. Wohnraum muss für die breite Mitte aber finanzierbar sein. Wenn es nach mir geht, sollte die #Grunderwerbsteuer für selbstgenutzten Wohnraum in den Ländern auf null gesenkt werden.“ Das Problem dabei ist: Es handelt sich um eine Ländersteuer, weshalb die Entscheidungsträger sicher anderer Meinung als Lindner sein werden.

Februar 2023 Gegenleistung für die Übernahme eines Ökokontos gehört zur grunderwerbsteuerlichen Bemessungsgrundlage. Finanzgericht Münster, Urteil v. 20.10.2022, 8 K 174/21 GrE.

Mai 2021: Der Bundesrat hat am 7. Mai 2021 ein neues GrESt-Gesetz beschlossen. Dabei geht es besonders um die so genannten Share Deals. Die bisherige Grenze von 95% wurde auf 90% gesenkt, die bei der Übertragung von größeren Immobilienübertragungen erforderlich ist, um die Steuer zu umgehen.

2020 und älter

24.01.2020 Die FDP geht davon aus, dass die Große Koalition keinen Freibetrag bei der GrESt einführen will. Zuvor hatte die Partei bei der Budesregierung angefragt:“Inwiefern die Bundesregierung steuerlich wirksame Reinvestitionsmöglichkeiten in den Mietwohnungsbau zur Gewinnung von Wohnbauland von Landwirten geprüft hat und zu welchem Ergebnis sie dabei gekommen ist, will die FDP-Fraktion mittels einer Kleinen Anfrage (19/16154) erfahren. Außerdem erkundigen sich die Abgeordneten nach weiteren im Koalitionsvertrag vereinbarten Prüfaufträgen im Bereich Bauen und Wohnen, etwa einer Evaluation des beschleunigten Bebauungsplanverfahrens für den Wohnungsbau sowie des Freibetrags bei der Grunderwerbsteuer und der Wohnungsbauprämie. “ (Quelle: Deutscher Bundestag)

Ähnliche Artikel