Die Steuerklasse 2 steht derselben Gruppe von Steuerzahlern offen wie Steuerklasse 1, also Ledigen, Geschiedenen, Verwitweten oder dauerhalt getrennt Lebenden. Allerdings muss mindestens ein Kind unter derselben Adresse wie der Steuerpflichtige angemeldet sein und auch dort leben. Außerdem muss der Steuerzahler einer sozialversicherungspflichtigen Tätigkeit nachgehen und er muss für das Kind Kindergeld beziehen oder den Freibetrag für das Existenzminimum des Nachwuchses in Anspruch nehmen. Daher wird die Steuerklasse II auch als Lohnsteuerklasse der Alleinerziehenden bezeichnet, die Freibeträge sind dafür höher als in Steuerklasse 1. Mit unserem Gehaltsrechner können sie dies schnell nachprüfen.

Die Steuerklasse 2 steht derselben Gruppe von Steuerzahlern offen wie Steuerklasse 1, also Ledigen, Geschiedenen, Verwitweten oder dauerhalt getrennt Lebenden. Allerdings muss mindestens ein Kind unter derselben Adresse wie der Steuerpflichtige angemeldet sein und auch dort leben. Außerdem muss der Steuerzahler einer sozialversicherungspflichtigen Tätigkeit nachgehen und er muss für das Kind Kindergeld beziehen oder den Freibetrag für das Existenzminimum des Nachwuchses in Anspruch nehmen. Daher wird die Steuerklasse II auch als Lohnsteuerklasse der Alleinerziehenden bezeichnet, die Freibeträge sind dafür höher als in Steuerklasse 1. Mit unserem Gehaltsrechner können sie dies schnell nachprüfen.

Inhaltsverzeichnis

Voraussetzungen für die Lohnsteuerklasse 2

- ledige Arbeitnehmer

- geschiedene Arbeitnehmer

- mindestens ein Kind muß dauerhaft unter derselben Adresse wie der Steuerpflichtige wohnen

- der Steuerzahler geht einer sozialversicherungspflichtigen Tätigkeit nach

- der Steuerpflichtige bezieht Kindergeld oder den Freibetrag für das Existenzminimum des Kindes

- verheiratete Arbeitnehmer, wenn der Lebenspartner/Ehegatte/ im Ausland seinen Wohnsitz hat

- verheiratete Arbeitnehmer, die von ihrem Lebenspartner/ Ehegatten dauernd getrennt leben, wenn ihnen der Entlastungsbetrag für Alleinerziehende (EfA) zusteht

Steuerpflichtige gelten dann als alleinerziehend, wenn sie entweder verwitwet sind oder nicht dem steuerlichen Splitting-Verfahren für Ehepaare unterliegen. Für Witwen und Witwer mit Kind gilt jedoch im Todesjahr des Ehepartners sowie im Folgejahr das sogenannte Gnadensplitting. Durch diesen steuerlichen Vorteil sollen die finanziellen Folgen des Todesfalls gemildert werden.

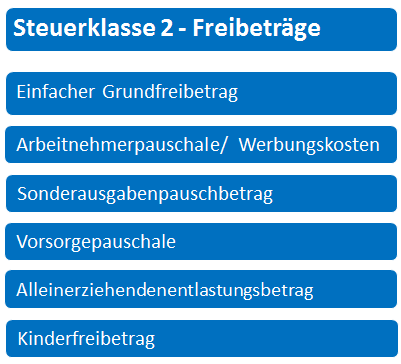

Freibeträge 2024

Die Steuerklasse 2 bietet von allen Lohnsteuerklassen die meisten Freibeträge:

Die Steuerklasse 2 bietet von allen Lohnsteuerklassen die meisten Freibeträge:

- Einfacher Grundfreibetrag

- Arbeitnehmerpauschale oder höhere Werbungskosten mit Belegen

- Sonderausgabenpauschbetrag oder höhere Sonderausgaben mit Belegen

- Vorsorgepauschale, abhängig vom Bruttoeinkommen, wird als Freibetrag von den jährlichen Einkünften abgezogen

- Entlastungsbetrag für Alleinerziehende

- bei unbeschränkt Steuerpflichtigen pro Kind voller Kinderfreibetrag

Der Entlastungsbetrag wurde 2020 deutlich auf 4.008 angehoben. Er wird vom Gesetzgeber Alleinerziehenden für die Mehraufwendungen in der Erziehung eingeräumt.

In 2024 beträgt der Steuerentlastungsbetrags für Alleinerziehende 4.260 Euro. Wenn ein oder zwei weitere Kinder zum Haushalt der betreffenden Person gehören, erhöht sich der Alleinerziehendenentlastungsbetrag um jeweils 240 Euro.

In der Tabelle 1 sind die Freibeträge für die Steuerklasse II in 2024 zusammengefaßt dargestellt.

| Art | Betrag |

| Alleinerziehendenentlastungsbetrag* | 4.260 € |

| * für jedes weitere Kind im Haushalt | 240 € |

| Arbeitnehmerpauschbetrag | 1.230 € |

| Grundfreibetrag | 11.604 € |

| Freibetrag für Betreuungs- oder Ausbildungsbedarf der Kinder | 1.464 €/2.928 € |

| Kinderfreibetrag | 3.306 €/6.384 € (Eltern: Single/Paar) |

| Sozialausgabenpauschbetrag | 36 € |

| Vorsorgepauschale | abhängig vom Bruttoverdienst |

Kinderfreibetrag oder Kindergeld und vielleich noch Kinderzuschlag?

Das Wohnsitzfinanzamt berechnet bei Ihrer Einkommensteuer automatisch nach der Günstigerprüfung ob Kindergeld oder der Kinderfreibetrag für Sie günstiger ist. Der Kinderfreibetrag beträgt 2024 pro Elternteil 3.306 Euro. Der Kinderfreibetrag inklusiv des Freibetrags für Betreuungs- oder Ausbildungsbedarf der Kinder beträgt 4.770 Euro.

Geringverdienende Eltern und Alleinerziehende können unter gewissen Umständen noch einen Kinderzuschlag erhalten. Ob dies für Sie möglich ist, hängt von diversen Faktoren ab. Allerdings besteht die Möglichkeit online zu prüfen, ob Ihnen ein Kinderzuschlag zusteht: Über den KiZ-Lotse der Bundesargentur für Arbei : KiZ-Lotse Anspruch auf Kinderzuschlag ermitteln.

Ein Wechsel muß beim Finanzamt beantragt werden: Formular als PDF

Das Finanzamt stuft Sie nicht ohne Anlass in die Steuerklasse 2 ein, Sie müssen selbst tätig werden! Alleinstehende Arbeitnehmer mit Kind, die die Voraussetzungen für die Lohnsteuerklasse 2 erfüllen, müssen den Wechsel in diese Steuerklasse schriftlich oder telefonisch beim Finanzamt beantragen. Es muss auch das Formular „Versicherung zum Entlastungsbetrag für Alleinerziehende“ ausgefüllt werden. Ledige Antragsteller müssen ihren Familienstand nicht angeben. Ansonsten fragt das Finanzamt, ob der Steuerpflichtige noch verheiratet oder verpartnert ist, ob es sich um eine Witwe oder einen Witwer handelt oder ob die Lebenspartnerschaft aufgehoben wurde beziehungsweise ein Ehepaar geschieden ist oder dauernd getrennt lebt.

Das Formular kann Ihnen ihr Wohnsitzfinanzamt zusenden.

2020

Laut ELStAM Informationen für Arbeitgeber:

Im Kalenderjahr 2020 kann die Steuerklasse II auf Antrag gewährt werden.

Eine automatische Bildung der Steuerklasse II erfolgt nicht Eine Mitteilung des Bayerisches Landesamt für Steuern – Dienststelle München:

“Steuerklasse II

Hinweis!

Das Formular „Versicherung zum Entlastungsbetrag für Alleinerziehende (Steuerklasse II)“ wurde aufgehoben.

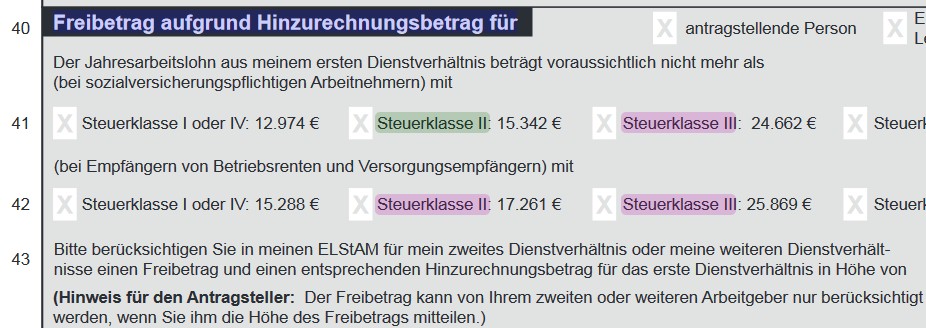

In entsprechenden Fällen ist der „Antrag auf Lohnsteuer-Ermäßigung“ mit der Anlage Kinder zu verwenden.”Die Finanzverwaltung des Landes Nordrhein-Westfalen hat das Formular für 2020 den Antrag auf Lohnsteuer-Ermäßigung 2020, mit Bezug zum Freibetrag für die Steuerklasse 2 online gestellt (Abbildung1)

Abb. 1:

Abb. 1:

Freibetrag aufgrund des Hinzurechnungsbetrags im Antrag auf Lohnsteuerermäßigung 2020 . Quelle: Finanzverwaltung NRWEntlastungsbetrag für Alleinerziehende (Alleinerziehendenentlastungsbetrag)

Der Entlastungsbetrag für Alleinerziehende ist in § 24b EStG definiert. Der Freibetrag wurde im Jahr 2004 als Ersatz für den Haushaltsfreibetrag für Alleinerziehende eingeführt. Es handelt sich um einen festen Betrag, den alleinstehende Erziehungsberechtigte von der Summe ihrer Einkünfte abziehen dürfen, wodurch sich das zu versteuernde Einkommen verringert. Von 2004 bis Ende 2014 blieb die Höhe des Entlastungsbetrages unverändert. Erst im Jahr 2015 erfolgte nach zehn Jahren die erste Anpassung. Gleichzeitig beschloss der Gesetzgeber, den Freibetrag für Alleinerziehende mit mehreren Kindern für jedes weitere Kind um einen zusätzlichen Betrag zu erhöhen.Wer ist alleinerziehend?Um als alleinerziehend zu gelten, darf der Steuerzahler nicht mit einer anderen volljährigen Person als Paar zusammenleben. Nur wenn es sich um eine reine Wohngemeinschaft oder bei der volljährigen Person um das eigene Kind handelt, ist das Zusammenleben gestattet. Dazu darf das Kind jedoch nicht älter als 25 Jahre sein und es muss sich in einer Schulausbildung oder in einem Studium befinden beziehungsweise Zivildienst oder Wehrdienst leisten oder als Entwicklungshelfer arbeiten. Sobald ein alleinstehender Arbeitnehmer mit einem Partner zusammenzieht oder sobald der Anspruch auf Kindergeld beziehungsweise auf den Freibetrag für das Existenzminimum des Kindes entfällt, verliert die Lohnsteuerklasse 2 ihre Gültigkeit.

Freibetrag für das Existenzminimum der Kinder

Tritt eines dieser Ereignisse im Laufe eines Kalenderjahres ein, wird der Entlastungsbetrag für Alleinerziehende für jeden Monat, in dem die Voraussetzungen gem. § 24b EStG nicht erfüllt werden, um ein Zwölftel gekürzt. Welchem Elternteil stehen bei einer Scheidung die Kinderfreibeträge zu? Geschiedene Elternpaare mit einem oder mehreren Kindern teilen sich bei der getrennten Steuererklärung den Freibetrag für das Existenzminimum der Kinder, wie das Familienministerium auf https://familienportal.de/familienportal/familienleistungen/ erklärt. Dazu müssen beide Elternteile sozialversicherungspflichtig berufstätig sein. Das Finanzamt prüft bei jedem Elternteil einzeln, ob der Kinderfreibetrag günstiger ist als das ausgezahlte Kindergeld (Günstigerprüfung). Zahlt der unterhaltspflichtige Elternteil nicht zu mindestens 75% den Unterhalt, kann der Elternteil, der die Kinder betreut, den kompletten Freibetrag für sich beanspruchen. Der Freibetrag für Betreuung, Erziehung und Ausbildung der Kinder steht je zur Hälfte beiden Elternteilen zu, unabhängig von den Unterhaltszahlungen. Der komplette Freibetrag kann jedoch auf Antrag und bei Zustimmung beider Eltern auf den Elternteil übertragen werden, bei dem die Kinder gemeldet sind.Hinweis: Nur einer der Elternteile kann nach einer Scheidung die Steuerklasse II erhalten.DownloadVersicherung zum Entlastungsbetrag für Alleinerziehende

Steuerklasse 2 – Versicherung zum Entlastungsbetrag für Alleinerziehende

Literatur

Bundesfinanzministerium: Steuerliche Entlatungen für Arbeitnehmer, Familien und Alleinerziehende

Elsterforum: Steuerklasse 2 > alleinerziehend > habe ich was bei der Steuer vergessen?

Finanzministerium Niedersachsen – LOHNSTEUER 2023

Freie Hansestadt Bremen: Lohnsteuerabzugsmerkmale ändern (Steuerklasse, Religionszugehörigkeit, Anzahl der Kinder, ggf. Frei- und Hinzurechnungsbeträge)

Ähnliche Artikel

Steuerberater Ratgeber – Wenn Sie einen Steuerberater benötigen

Steuerfreibeträge für StudentenSteuerfreibetrag für RentnerSteuererklärung ein Ratgeber