Sie haben in Potsdam, Cottbus, Brandenburg, Frankfurt (Oder) oder Oranienburg eine Immobilie, ein Grundstück oder Wald gekauft? Vermutlich wird der Kaufpreis über 2.500 Euro liegen, denn nur bis zu diesem Freibetrag zahlen sie keine Grunderwerbsteuer in Brandenburg. Damit wird realistisch gesehen auf jeden Immobilienkauf die Steuer fällig. In Brandenburg sind es 6,5%. Das ist der Höchstsatz in Deutschland, der auch in Nordrhein-Westfalen, Schleswig-Holstein und im Saarland erhoben wird. In Bayern sind es dagegen nur 3,5%. Mit unserem Grunderwerbsteuer Brandenburg Rechner können Sie für 2024 schnell die fällige Steuer online ausrechnen. Der Grunderwerbsteuersteuersatz in 2023 war ebenfalls bei 6,5%, er wurde zum 1. Juli 2025 von vormals 5,0% angehoben. In diesem Ratgeber informieren wir Sie über die Zuständigkeit, welches Finanzamt den Grunderwerbsteuerbescheid versendet. Hier finden Sie grundlegende Informationen zur Grunderwerbsteuer in 2024. Berechnen Sie hier die Steuer für Ihren Immobilienkauf mit unserem Grunderwerbsteuer Rechner für Brandenburg.

Sie haben in Potsdam, Cottbus, Brandenburg, Frankfurt (Oder) oder Oranienburg eine Immobilie, ein Grundstück oder Wald gekauft? Vermutlich wird der Kaufpreis über 2.500 Euro liegen, denn nur bis zu diesem Freibetrag zahlen sie keine Grunderwerbsteuer in Brandenburg. Damit wird realistisch gesehen auf jeden Immobilienkauf die Steuer fällig. In Brandenburg sind es 6,5%. Das ist der Höchstsatz in Deutschland, der auch in Nordrhein-Westfalen, Schleswig-Holstein und im Saarland erhoben wird. In Bayern sind es dagegen nur 3,5%. Mit unserem Grunderwerbsteuer Brandenburg Rechner können Sie für 2024 schnell die fällige Steuer online ausrechnen. Der Grunderwerbsteuersteuersatz in 2023 war ebenfalls bei 6,5%, er wurde zum 1. Juli 2025 von vormals 5,0% angehoben. In diesem Ratgeber informieren wir Sie über die Zuständigkeit, welches Finanzamt den Grunderwerbsteuerbescheid versendet. Hier finden Sie grundlegende Informationen zur Grunderwerbsteuer in 2024. Berechnen Sie hier die Steuer für Ihren Immobilienkauf mit unserem Grunderwerbsteuer Rechner für Brandenburg.

Inhaltsverzeichnis

Zuständigkeit und Fristen

Wer erhebt die Grunderwerbsteuer, wer ist zuständig und wann muss der Betrag bezahlt werden? Wie auch in vielen anderen Bundesländern wird die Immobiliensteuer durch das Finanzamt erhoben. Der Notar ist gesetzlich verpflichtet den im beglaubigten Kaufvertag genannten Kaufpreis an das zuständige Finanzamt zu übermitteln. In Brandenburg ist die Erhebung der Grunderwerbsteuer auf wenige Finanzämter ausgelagert: Angermünde, Calau und Kyritz. Der Immobilienkäufer hat nach Erhalt des Grunderwerbsteuerbescheids 1 Monat Frist, den Betrag zu zahlen.

Angermünde: für die Grunderwerbsteuerder Finanzamtsbezirke Angermünde (Landkreis Uckermark), Eberswalde (Landkreis Barnim), Frankfurt (Oder) und Strausberg (Landkreis Märkisch-Oderland). Das Finanzamt Angermünde hat die Zuständigkeit seit dem 1. März vom Finanzamt Eberswalde übernommen.

Calau: Grunderwerbsteuer für die Finanzämter Calau, Cottbus, Königs Wusterhausen und Luckenwalde

Kyritz: Grunderwerbsteuer für die Finanzämter Brandenburg, Kyritz, Nauen, Oranienburg und Potsdam

Grunderwerbsteuer Brandenburg Befreiung

Die Landesregierung hat aktuell kein Programm für eine Ermäßigung oder Befreiung von der Grunderwerbsteuer, das über die gesetzlichen Vorschriften hinausgeht. Danach ist eine Befreiung von der Grunderwerbsteuer in Brandenburg nur bei Immobilientransaktionen zwischen Ehepaaren oder eingetragenen Lebenspartnerschaften möglich, wenn der Kaufpreis nicht mehr als 2.500 Euro beträgt oder durch Erbschaft oder Schenkung erfolgte.

Entwicklung der Grunderwerbsteuer in Brandenburg

Wie haben sich die Steuersätze für den Hauskauf in Brandenburg entwickelt (Tabelle 1)?

Die Entwicklung des Grunderwerbsteuersatzes in Brandenburg spiegelt die steuerpolitischen Anpassungen im Laufe der Jahre wider. Bis 1997 lag der Steuersatz bei 2,00%, doch ab dem 1. Januar 1998 erfolgte eine Erhöhung auf 3,50. Eine weitere Steigerung erfolgte ab dem 1. Januar 2011, als der Grunderwerbsteuersatz auf 5,00% angehoben wurde.

Ab dem 1. Juli 2015 wurde der Steuersatz erneut auf 6,50% erhöht, was möglicherweise auf die gestiegene Nachfrage nach Immobilien und die damit verbundenen Marktbedingungen zurückzuführen ist. Diese Rate wurde bis 2023 beibehalten und soll auch in den Jahren 2024 und 2025 stabil bleiben.

Tab. 1: Entwicklung des Grunderwerbsteuersatzes in Baden-Württemberg.

| Zeitraum | Grunderwerbsteuersatz |

| bis 1997 | 2,00% |

| ab 01.01.1998 | 3,50% |

| ab 01.01.2011 | 5,00% |

| ab 01.07.2015 | 6,50% |

| 2024 | 6,50% |

| 2025 | 6,50% (keine Änderung bekannt) |

Steueraufkommen 2013 – 2024

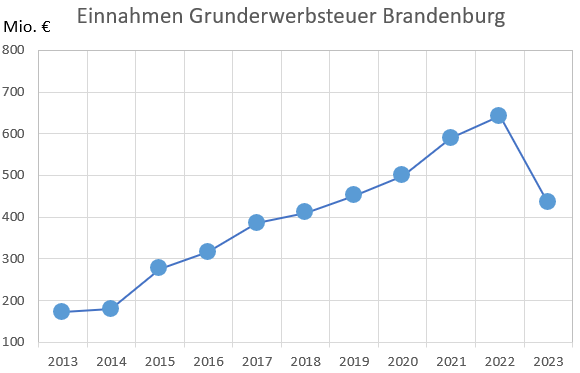

Wie haben sich die Steuereinnahmen in den letzten Jahren entwickelt? Die Abbildung 1 zeigt die Entwicklung im Chart.

Die Entwicklung der Steuereinnahmen durch Grunderwerbsteuer in Brandenburg von 2013 bis 2023 veranschaulicht einen bemerkenswerten Anstieg und reflektiert die Dynamik des Immobilienmarktes in dieser Region. Im Jahr 2013 betrugen die Einnahmen 172 Millionen Euro. In den folgenden Jahren stiegen die Einnahmen kontinuierlich an, wobei 2014 einen Anstieg auf 179 Millionen Euro verzeichnete. Der signifikante Sprung erfolgte im Jahr 2015, als die Einnahmen auf 277 Millionen Euro anstiegen, was auf eine deutlich gesteigerte Aktivität im Immobilienmarkt hinweist.

Der positive Trend setzte sich fort, und bis 2018 erreichten die Einnahmen 410 Millionen Euro, was einen Anstieg um mehr als das Doppelte im Vergleich zu 2013 bedeutet. Diese Periode war geprägt von einer robusten Wirtschaft und einer anhaltenden Nachfrage nach Immobilien. Das Jahr 2019 setzte diesen Trend fort, wobei die Einnahmen auf 452 Millionen Euro stiegen.

Die globalen Herausforderungen des Jahres 2020, insbesondere die COVID-19-Pandemie, schienen den Immobilienmarkt kaum zu beeinträchtigen. Denn Brandenburg erzielte weiterhin stabile Einnahmen durch Grunderwerbsteuer, die auf 499 Millionen Euro anstiegen. Diese Resilienz setzte sich in den folgenden Jahren fort. Im Jahr 2021 erreichten die Einnahmen beeindruckende 590 Millionen Euro, und bis 2022 stiegen sie weiter auf 642 Millionen Euro.

In 2023 erfolgte der Abbruch des Aufwärtstrends: Die Einnahmen gingen auf 443 Mio. Euro zurück, ein Einbruch um rund 33%.

Abb. 1: Entwicklung der Grunderwerbsteuer in Brandenburg, 2013 – 2023. Quelle: bundesfinanzministerium.de

Die weitere Entwicklung wird wesentlich von den Zinsen in 2024 abhängen. Hier finden Sie unsere Prognose zur Zinsentwicklung 2025. und hier die Zinsprognose zu 2030.

Monatliche Entwicklung 2022 bis 2024

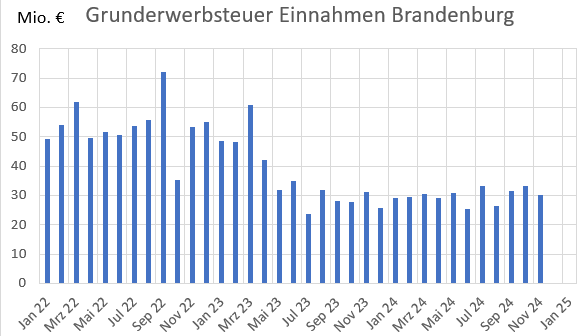

In der Abbildung 2 ist die aktuelle Entwicklung des Steueraufkommens seit 2022 dargestellt.

Abb. 2: Monatliches Steueraufkommen in Brandenburg durch Grunderwerbsteuer 2022 – Juni 2024. Quelle: bundesfinanzministerium.de

Im Jahr 2022 starteten die Einnahmen im Januar mit 49,1 Mio. € und erreichten im März mit 62,0 Mio. € ihren Höhepunkt. Nach einem Rückgang im April auf 49,5 Mio. € und im Mai auf 51,6 Mio. € folgten im Juni und Juli relativ konstante Einnahmen von 50,5 und 53,6 Mio. €. Der August verzeichnete eine Steigerung auf 55,6 Mio. €, während der September mit 72,0 Mio. € den höchsten monatlichen Wert des Jahres erreichte. Im Oktober sanken die Einnahmen drastisch auf 35,4 Mio. €, bevor sie sich im November und Dezember auf 53,3 bzw. 55,1 Mio. € erholten.

Im Jahr 2023 begann das Jahr mit 48,4 Mio. € im Januar und sank leicht auf 48,2 Mio. € im Februar. Besonders auffällig war der Mai mit nur 32,0 Mio. € und der Juni mit 34,8 Mio. €. Die zweite Jahreshälfte setzte diesen Abwärtstrend fort: Der Juli verzeichnete nur 23,6 Mio. €, und die Einnahmen blieben auch in den folgenden Monaten niedrig, wobei der Dezember mit 25,8 Mio. € das Jahr abschloss.

Im Jahr 2024 setzte sich der niedrige Trend fort, jedoch mit geringfügigen Verbesserungen im Vergleich zur zweiten Jahreshälfte 2023. Im Januar betrugen die Einnahmen 29,2 Mio. €, ein leichter Anstieg gegenüber dem Dezember 2023. Der Februar verzeichnete eine marginale Steigerung auf 29,6 Mio. €, und der März setzte diesen Trend mit 30,4 Mio. € fort. Im April blieben die Einnahmen stabil bei 29,2 Mio. €. Im Mai stiegen die Einnahmen auf 30,9 Mio. €, bevor sie im Juni wieder auf 25,5 Mio. € sanken.

Tabelle Kaufpreise

Welche Grunderwerbsteuer fällt bei welchem Kaufpreis an? In der Tabelle 2 sind für repräsentative Preise die entsprechenden Steuerbeträge angegeben.

Die Grunderwerbsteuer variiert abhängig vom Kaufpreis einer Immobilie. Bei einem Kaufpreis von 100.000 Euro beträgt die fällige Steuer 6.500 Euro. Steigt der Kaufpreis auf 200.000 Euro, erhöht sich die Grunderwerbsteuer auf 13.000 Euro. Mit fortschreitendem Kaufpreis steigt die Steuer kontinuierlich an: 300.000 Euro entsprechen einer Steuer von 19.500 Euro, während bei 500.000 Euro ein Betrag von 32.500 Euro anfällt. Der Höchstwert in der Tabelle von 65.000 Euro wird bei einem Kaufpreis von 1.000.000 Euro erreicht. Die Grunderwerbsteuer orientiert sich an dieser Tabelle, wobei die Zahlen linear ansteigen. Beim Immobilienerwerb ist es entscheidend, den entsprechenden Steuerbetrag im Voraus zu kennen und bei der Finanzplanung zu berücksichtigen.

Tab. 2: Diese Grunderwerbsteuer wird je nach Kaufpreis fällig

| Kaufpreis | Grunderwerbsteuer [Euro] | Kaufpreis | Grunderwerbsteuer [Euro] |

| 100.000 | 6.500 | 560.000 | 36.400 |

| 120.000 | 7.800 | 580.000 | 37.700 |

| 140.000 | 9.100 | 600.000 | 39.000 |

| 160.000 | 10.400 | 620.000 | 40.300 |

| 180.000 | 11.700 | 640.000 | 41.600 |

| 200.000 | 13.000 | 660.000 | 42.900 |

| 220.000 | 14.300 | 680.000 | 44.200 |

| 240.000 | 15.600 | 700.000 | 45.500 |

| 260.000 | 16.900 | 720.000 | 46.800 |

| 280.000 | 18.200 | 740.000 | 48.100 |

| 300.000 | 19.500 | 760.000 | 49.400 |

| 320.000 | 20.800 | 780.000 | 50.700 |

| 340.000 | 22.100 | 800.000 | 52.000 |

| 360.000 | 23.400 | 820.000 | 53.300 |

| 380.000 | 24.700 | 840.000 | 54.600 |

| 400.000 | 26.000 | 860.000 | 55.900 |

| 420.000 | 27.300 | 880.000 | 57.200 |

| 440.000 | 28.600 | 900.000 | 58.500 |

| 460.000 | 29.900 | 920.000 | 59.800 |

| 480.000 | 31.200 | 940.000 | 61.100 |

| 500.000 | 32.500 | 960.000 | 62.400 |

| 520.000 | 33.800 | 980.000 | 63.700 |

| 540.000 | 35.100 | 1.000.000 | 65.000 |

Große Städte

In der Tabelle 3 sind die Steuersätze für die größten Städte in Brandenburg angegeben. Wer in Potsdam eine Immobilie erworben hat, zahlt wie im gesamten Bundesland 6,5% Grunderwerbsteuer.

Tab. 3: Grunderwerbsteuersätze in größeren Städten

| Grunderwerbsteuer in | Steuersatz |

| Grunderwerbsteuer Potsdam | 6,50% |

| Grunderwerbsteuer Cottbus | 6,50% |

| Brandenburg | 6,50% |

| Frankfurt (Oder) | 6,50% |

| Grunderwerbsteuer Oranienburg | 6,50% |

| Falkensee | 6,50% |

| Bernau | 6,50% |

| Grunderwerbsteuer Eberswalde | 6,50% |

| Königs Wusterhausen | 6,50% |

Ähnliche Seiten

Baden Württemberg Grunderwerbsteuer

Grunderwerbsteuer Bayern berechnen

GrESt Niedersachsen Rechner 2024

News – Aktuell

19.07.2024 Laut dem Innenministerium von Brandenburg gab es 2023 deutliche Rückgänge bei den Immobilien-Kaufverträgen: Der Grundstücksmarkt in Brandenburg zeigte 2023 einen deutlichen Rückgang bei den Kaufverträgen und den Geldumsätzen. Die Anzahl der Kaufverträge sank um 14 % auf 24.315, während der Geldumsatz um ein Drittel auf 5,7 Milliarden Euro fiel. Besonders betroffen waren Wohnbauland und Ein- und Zweifamilienhäuser, deren Preise um 11 % bzw. 8 % sanken. Der Erstverkauf von Eigentumswohnungen ging ebenfalls stark zurück. Stabil blieben die Preise für land- und forstwirtschaftliche Flächen. Die Hauptursachen für diese Entwicklungen sind die Zinswende und steigende Bau- und Energiekosten.