Ein wesentliches Ziel der EZB ist die Wahrung der Preisstabilität, d. h. die Werterhaltung des Euro. Die Steuerung der Preisstabilität wird durch die Geldpolitik betrieben. Diese versucht die Inflation in der EU – die Rate, mit der sich die Preise für Waren und Dienstleistungen im Laufe der Zeit ändern – niedrig, stabil und vorhersehbar bleibt. Das wichtigste Steuerungsinstrument der Notenbank sind die EZB-Leitzinsen (engl. ECB interest rate). Die Zentralbank versucht mit ihrer Zinspolitik die Inflation mittelfristig bei ca. 2% zu halten. Umgangssprachlich wird von Leitzins gesprochen, gemeint ist dabei der Hauptrefinanzierungssatz. Die Leitzinsen werden auf den EZB-Sitzungen festgelegt und der Öffentlichkeit auf den berühmten Pressekonferenzen kommuniziert. Auf dieser Seite ist die EZB-Zinsentwicklung als Chart und als Tabelle dargestellt. Die aktuellen Zinssätze im Juli 2024 sind in der Tabelle 1 angegeben.

Ein wesentliches Ziel der EZB ist die Wahrung der Preisstabilität, d. h. die Werterhaltung des Euro. Die Steuerung der Preisstabilität wird durch die Geldpolitik betrieben. Diese versucht die Inflation in der EU – die Rate, mit der sich die Preise für Waren und Dienstleistungen im Laufe der Zeit ändern – niedrig, stabil und vorhersehbar bleibt. Das wichtigste Steuerungsinstrument der Notenbank sind die EZB-Leitzinsen (engl. ECB interest rate). Die Zentralbank versucht mit ihrer Zinspolitik die Inflation mittelfristig bei ca. 2% zu halten. Umgangssprachlich wird von Leitzins gesprochen, gemeint ist dabei der Hauptrefinanzierungssatz. Die Leitzinsen werden auf den EZB-Sitzungen festgelegt und der Öffentlichkeit auf den berühmten Pressekonferenzen kommuniziert. Auf dieser Seite ist die EZB-Zinsentwicklung als Chart und als Tabelle dargestellt. Die aktuellen Zinssätze im Juli 2024 sind in der Tabelle 1 angegeben.

Englisch Übersetzung: “policy rates”, “key interest rate” entspricht in deutsch “Leitzins”

Tab. 1: Aktuelle EZB-Leitzinssätze

| EZB-Leitzinsen Juni 2024 | Englisch | aktueller Zinssatz |

| Einlagezinssatz | Deposit facility (DFR) | 3,75% |

| Hauptrefinanzierungssatz (ReFi-Satz) | Main refinancing operations (MRO) | 4,25% |

| Spitzenrefinanzierungssatz | Marginal lending facility (MLF) | 4,50% |

Für den Finanzmarkt ist die weitere Entwicklung des Zinssatzes von enormer Bedeutung. Deshalb bekommen die EZB-Leitzins Prognosen permanente Aufmerksamkeit.

Link-Tipp: Vorteile und Nachteile des digitalen Euro

Inhaltsverzeichnis

- 1 EZB Leitzins 2022 – 2024 Tabelle

- 2 Die 3 Zinssätze der Notenbank

- 3 Der Hauptrefinanzierungssatz der EZB aktuell Juli 2024 = 4,25%

- 4 Satz der Einlagefazilität, Banken parken über Nacht Geld bei der EZB zum Einlagenzins

- 5 Spitzenrefinanzierungsfazilität – Der aktuelle Spitzenrefinanzierungssatz beträgt 4,50%

- 6 News

- 7 EZB Leitzins Daten, Statistik

- 8 News

- 9 Literatur

EZB Leitzins 2022 – 2024 Tabelle

Wie hoch war der Hauptrefinanzierungssatz in 2024, 2023 und 2022 zum Monatsende? Die Werte sind in der Tabelle 2 angegeben. Von Januar bis Juni 2022 lag der Zinssatz bei 0%. Im Juli 2022 erfolgte erstmals seit Jahren eine Anhebung und der Wert stieg auf 0,5%. Durch weitere Zinsschritte ist der EZB-Hauptzins im November auf 2,0% gestiegen.

Tab. 2: EZB-Leitzins Entwicklung 2022 -2024 zum Monatsende.

| Jahr | EZB-MRO-Leitzins [%] |

| Januar 2022 | 0,00 |

| Februar | 0,00 |

| März | 0,00 |

| April | 0,00 |

| Mai | 0,00 |

| Juni | 0,00 |

| Juli | 0,50 |

| August | 0,50 |

| September | 1,25 |

| Oktober | 1,25 |

| November | 2,00 |

| Dezember | 2,50 |

| Januar 2023 | 2,50 |

| Februar 02.02.2023 | 3,00 |

| März 16.03.2023 | 3,50 |

| Mai 04.05.2023 | 3,75 |

| Juni 15.06.2023 | 4,00 |

| Juli 27.07.2023 | 4,25 |

| September 14.09.2023 | 4,50 |

| Oktober 26.10.2023 | 4,50 |

| Dezember 14.12.2023 | 4,50 |

| Januar 25.01.2024 | 4,50 |

| März 07.03.2024 | 4,50 |

| April 11.04.2024 | 4,50 |

| Juni 06.06.2024 | 4,25 |

| Juli 18.07.2024 | 4,25 |

Die 3 Zinssätze der Notenbank

In der Realität steuert die EZB die Geldpolitik mit 3 verschiedenen Zinssätzen:

- Hauptrefinanzierungssatz (“Leitzins”, interest rate on the main refinancing operations (MRO)),

Zinssatz den Banken für besichertes Zentralbankgeld ab 1 Woche Laufzeit an die EZB zahlen (“Wochentender”) - Zinssatz für die Spitzenrefinanzierungsfazilität (rate on the deposit facility)

Zinssatz den Banken für Übernachteinlagen von der EZB erhalten

- Zinssatz für die Einlagefazilität (rate on the marginal lending facility)

Zinssatz für Banken für Übernachtkredite von der EZB

Tab. 3: Übersicht der 3 EZB-Leitzinssätze und Funktion

| EZB-Zinssätze | Synonym | aktueller Zinssatz | Bedeutung |

| Hauptrefinanzierungssatz | Leitzins | 4,25% | Zinssatz den Banken für mittelfristig von der EZB aufgenommene Kredite zahlen |

| Einlagezinssatz | Einlagezins | 3,75% | Zins für über Nacht bei der EZB von Banken geparktes Geld |

| Spitzenrefinanzierungssatz | Spitzenrefinanzierungsfazilität | 4,50% | Zins für Übernachtkredit von der EZB an Banken |

Der Hauptrefinanzierungssatz der EZB aktuell Juli 2024 = 4,25%

Keine Zinsänderung auf der Sitzung am 18. Juli 2024. Auf der EZB-Sitzung am 6. Juni 2024 wurde der Zinssätze um 0,25% gesenkt verändert. Der aktuelle Hauptrefinanzierungssatz beträgt 4,25%.

In 2022 hat die Notenbank erstmals seit März 2016 den MRO-Zinssatz angehoben. Die EZB hatte auf ihrer Sitzung am 10.03.2016 den Zinssatz von 0,05% auf 0,00% gesenkt. Und am 27.10.2022 den Hauptrefinanzierungssatz um 0,75% auf 2,00%. erhöht (gültig ab dem 2. November 2022).

Beginnend im Juli 2022 mit einem Zinsschritt von 0,5%, gefolgt von einem weiteren Schritt mit 0,5% im August und zwei Zinsanhebungen mit je 0,75% im September und Oktober 2022. Der aktuelle EZB Leitzins beträgt 2,5%, die Notenbank hat am 15. Dezember den Zinssatz um 0,5% angehoben. Und am 16. März erneut um 0,5% auf 3,50% erhöht. Am 4. Mai und am 15. Juni 2023 erfolgte jeweils ein weiterer Zinsschritt, diesmal um +0,25% auf 3,75% bzw. 4,00%. Auf dem Meeting am 28. Juli hat die EZB den Hauptrefinanzierungssatz auf 4,25% und im September auf 4,50% angehoben. Im Oktober und im Dezember 2023 wurde auf den EZB-Sitzungen eine Zinspause eingelegt, genau wie auf der ersten Sitzung im Januar 2024.

Einfach erklärt und Definition: Der Hauptrefinanzierungssatz ist der Zinssatz, den Banken zahlen, wenn sie sich eine Woche lang Geld von der EZB leihen. Dieser Leitzinssatz wird vom EZB-Rat festgelegt und ist ein wichtiges geldpolitisches Instrument der Europäischen Zentralbank (EZB), um dem Bankensystem in der Eurozone Liquidität und um die kurzfristigen Zinssätze zu steuern und den allgemeinen geldpolitischen Kurs zu beeinflussen.

Abkürzung international MRO

International ist die Abkürzung für den Hauptrefinanzierungssatz MRO, was für Main Refinancing Operations steht.

Die EZB führt Hauptrefinanzierungsgeschäfte im Rahmen wöchentlicher Auktionen durch, in der Regel an einem Dienstag. Die Häufigkeit ermöglicht eine regelmäßige Versorgung des Bankensystems mit Liquidität und sorgt so für Stabilität und Vorhersehbarkeit. Die MROs werden als besicherte Kreditgeschäfte durchgeführt. Banken, die Kredite bei der EZB aufnehmen möchten, müssen als Sicherheit geeignete Vermögenswerte wie Wertpapiere hoher Qualität bereitstellen. Diese Vermögenswerte dienen als Garantie für die aufgenommenen Mittel.

Um am Hauptrefinanzierungsgeschäft teilnehmen zu können, müssen Banken der EZB notenbankfähige Sicherheiten stellen. Die Sicherheit dient als Sicherheit für die von der Zentralbank geliehenen Mittel. Zu den zulässigen Sicherheiten gehören in der Regel hochwertige Vermögenswerte wie Staatsanleihen und bestimmte Arten von privaten Wertpapieren mit hohem Rating.

Zweck

Das Hauptziel des Hauptrefinanzierungsgeschäfts besteht darin, sicherzustellen, dass Banken im Euroraum Zugang zu ausreichend Liquidität haben, um ihren kurzfristigen Finanzierungsbedarf zu decken. Durch die Bereitstellung dieser Liquidität möchte die EZB die Preisstabilität gewährleisten und die wirksame Transmission ihrer Geldpolitik in der gesamten Eurozone unterstützen.

Laufzeit

Das MRO ist ein kurzfristiges Geschäft mit einer Standardlaufzeit von einer Woche. Banken leihen sich Geld für eine Woche und haben die Möglichkeit, den Kredit beim nächsten wöchentlichen MRO zurückzuzahlen oder die Kreditaufnahme um weitere Wochen zu verlängern. Die EZB kündigt die Hauptrefinanzierungsoperation unter Angabe von Datum und Uhrzeit ihrer Durchführung an. Diese Operationen werden in der Regel wöchentlich durchgeführt, die Häufigkeit kann jedoch je nach vorherrschendem geldpolitischen Kurs variieren.

Vollzuteilung und Liquiditätsbereitstellung

Die EZB wendet bei ihren Hauptrefinanzierungsgeschäften typischerweise ein Vollzuteilungsverfahren an, das heißt, sie stellt so viel Liquidität zur Verfügung, wie die Banken zum festgelegten Zinssatz benötigen. Alle zulässigen Gebote werden angenommen und die Banken erhalten die angeforderten Mittel, sofern sie ausreichende Sicherheiten stellen. Nach Auswertung aller Gebote und Prüfung der Eignung der eingereichten Sicherheiten stellt die EZB den teilnehmenden Banken die erforderlichen Mittel zum vorher festgelegten festen Zinssatz zur Verfügung. Diese Liquiditätsbereitstellung ermöglicht es den Banken, ihren kurzfristigen Finanzierungsbedarf zu decken.

Der ReFi -Satz der EZB

Der Refinanzierungssatz (Refi-Satz) der Europäischen Zentralbank (EZB) ist der Zinssatz, zu dem Geschäftsbanken Geld von der Zentralbank leihen können. Er ist eines der wichtigsten geldpolitischen Instrumente der EZB und beeinflusst die Kreditkonditionen in der Eurozone. Indem die EZB den Refi-Satz verändert, kann sie Einfluss auf die Zinssätze nehmen, die Banken ihren Kunden für Kredite berechnen, sowie auf die Renditen von Anleihen und anderen Finanzinstrumenten. Auf diese Weise kann die EZB die gesamtwirtschaftliche Aktivität steuern, um ihre Hauptziele zu erreichen: Preisstabilität und, in einem geringeren Maße, Wirtschaftswachstum und Beschäftigung.

Wenn die EZB den Refi-Satz senkt, wird es für Geschäftsbanken günstiger, Geld zu leihen. Diese Kosteneinsparungen werden in der Regel an die Verbraucher und Unternehmen weitergegeben, indem die Banken niedrigere Zinsen für Kredite anbieten. Das fördert Investitionen und Konsum und kann dazu beitragen, eine schwache Wirtschaft anzukurbeln.

Wenn die EZB den Refi-Satz erhöht, wird es für Geschäftsbanken teurer, Geld zu leihen. Dies führt im Allgemeinen zu höheren Zinssätzen für Kredite, was die Kreditvergabe und Investitionen drosseln kann. Das ist in der Regel wünschenswert, wenn die Wirtschaft überhitzt ist oder wenn die Inflationsraten steigen.

Der Refi-Satz ist also ein wesentliches Instrument der Geldpolitik, das von der EZB genutzt wird, um die wirtschaftlichen Bedingungen in der Eurozone zu steuern.

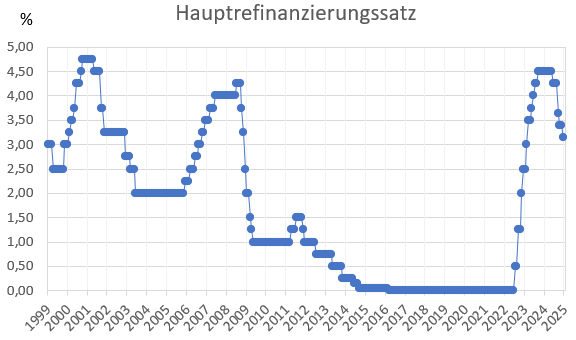

ReFi-Zinsentwicklung von 1999 – 2024 im Chart

Wie haben sich die Leitzinsen in den letzten 2 Jahrzehnten verändert? In der Abbildung 1 ist die Entwicklung des Hauptrefinanzierungssatzes im Chart dargestellt. Der Zinsgipfel wurde bereits in 2023 erreicht? Der aktuelle MRO-Satz beträgt 4,50%, nachdem die EZB im September 2023 den Hauptleitzins um 0,25% von vormals 4,25% angehoben hat.

Abb. 1: EZB-Zinsentwicklung des Hauptrefinanzierungssatz von 1999 – Juli 2024 im Chart. Quelle: ecb.eu

Nach der Börsen- und Wirtschaftskrise 2008 hat die EZB den MRO-Zinssatz von 4,25 kontinuierlich gesenkt, im März 2015 sogar bis auf final 0%. Über mehrere Jahre wurde der Hauptrefinanzierungssatz nicht angerührt und erst im Juli 2022 erfolgte eine erste Anhebung um 0,5% auf 0,5%. Die Jahre mit Null Prozent Leitzinsen ging als Niedrigzinsphase in die Wirtschaftsgeschichte ein. Banken erhoben reihenweise Negativzinsen auf Einlagen von Kunden. Die Notenbank wurde wegen ihrer Niedrigzinspolitik von vielen Ökonomen kritisiert. Die Niedrigzinspolitik hat in Europa wesentlich zur Vermögenspreisinflation beigetragen.

Änderungen

Aufgrund der ungünstigen Wirtschaftslage und den deflationären Tendenzen im Euroraum hat die EZB wieder die Zinssätze für die drei Leitzinsen reduziert, wie Mari Draghi am 04.09.2014 auf der Pressekonferenz nach der EZB Ratssitzung ausführte. Die neuen Zinssätze gelten ab dem 10. September 2014.

Die EZB hat, wie von den Marktteilnehmern erwartet, alle drei Leitzinssätze am 05.06.2014 mit Wirkung zum 11.06.2014 gesenkt. Der Hauptrefinanzierungssatz wurde von bisher 0,25% auf 0,15% gesenkt. Und für die Entwicklung der Tagesgeld Zinsen und Festgeld Zinsen besonders wichtig: Die EZB hat indirekt eine weitere Leitzinssenkung ausgeschlossen, wie aus der Pressekonferenz der Notenbank am 05.06.2014 zu entnehmen ist: “Was unsere Forward Guidance betrifft, so werden die EZB-Leitzinsen an gesichts der gegenwärtigen Inflationsaussichten für längere Zeit auf dem aktuellen Niveau bleiben.”

Am 07.11.2013 hat die EZB überraschend den Leitzins von 0,5% auf 0,25% gesenkt. Die letzte Senkung erfolgte am 02. Mai 2013 (nachdem die letzte Zinssenkung am 05. Juli 2012 erfolgte, diese Zinssenkung wurde von der Redaktion bereits prognostiziert). Die Leitzinsen sind eine wichtige Stellschraube der EZB um die Geldschöpfung, also die Liquidität, in der Eurozone zu beeinflussen. Der Begriff Hauptrefinanzierungssatz ist im Wortsinn selbsterklärend: Es ist der Zinssatz für die Banken, zu dem sie sich Re-finanzieren können. Für die Banken ist dieses Geschäft oft vorteilhaft, da sie die Wertpapiere wieder gegen das ausgeliehene Geld zurückbekommen können. Wenn sie dagegen die Papiere am Kapitalmarkt veräußert und später wieder zurückgekauft hätten, entstünden deutlich höhere Transaktionskosten. Von eventuellen Wertänderungen durch Kursschwankungen ganz abgesehen.

Revisionen/Änderungen

10.03.2016 Zinssenkung auf 0,00% mit Wirkung zum 16.03.2016

04.09.2014 Zinssenkung auf 0,05% mit Wirkung zum 10.09.2014

05.06.2014 Zinssenkung auf 0,15% mit Wirkung zum 11.06.2014

07.11.2013 Zinssenkung auf 0,25%

02.05.2013 Zinssenkung auf 0,50%

05. 07.2012 Zinssenkung auf 0,75%

Satz der Einlagefazilität, Banken parken über Nacht Geld bei der EZB zum Einlagenzins

Einlagefazilität Zinssatz 2024 aktuell 3,75%, Begriff Definition

Einlagefazilität Zinssatz 2024 aktuell 3,75%, Begriff Definition

Was ist die Einlagefazilität: das Geschäft zwischen EZB und Banken, die über Nacht bei der Zentralbank zum Einlagezins Geld parken. Einlagefazilität = 3,75%

Der Preis, den die EZB dafür zahlt, ist der Einlagefazilität Zinssatz. Der gegenteilige Vorgang stellt die Spitzenrefinanzierung dar.

Die Einlagefazilität ist auch ein wichtiges Instrument zur Steuerung der Geldpolitik der EZB, da sie über diesen Zinssatz die Zinspolitik der Banken und auch die Kreditvergabe etc. in gewissem Maß beeinflussen kann.

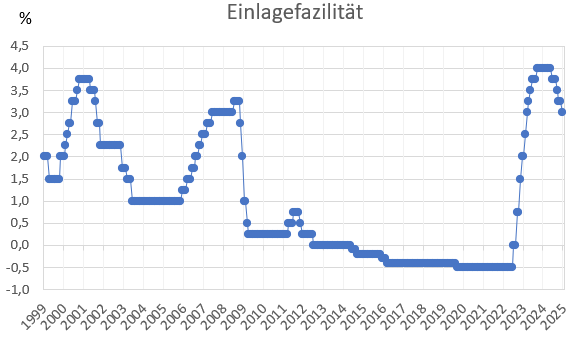

Der aktuelle Einlagenzins beträgt 3,75%

Anhebung am 08.09.2022 um 0,75% auf 1,50%. Am 21. Juli 2022 hat die Notenbank den Satz von bisher -0,50% (2019 von -0,40% auf -0,50% gesenkt) auf 0,00% angehoben. Nach +0,5% am 16. März ging es am im September, Juli, Juni und Mai 2023 um jeweils 0,25% mit der Einlagefazilität nach oben (Abbildung 2). Am 2. Februar 2023 hatte die EZB erneut eine Zinsanhebung um 0,5% vorgenommen. Am 15. Dezember hatte die EZB bereits den Zins um 0,5% von bisher 1,50% auf 2,00 % angehoben.

Auf der September 2023 Sitzung hat die Europäische Notenbank den Einlagenzins von bisher 3,75% auf 4,00% angehoben. Zur Freude der Banken und Kreditinstitute, denn sie bekommen fürs Übernachtparken von nicht benötigtem Geld satte Zinsen. Zumindest deutlich höhere als sie ihren Kunden zahlen. Die Banken verdienen prächtig – die EZB produziert Verluste.

2024

Der Zinssatz wurde auf der Sitzung am 11. April 2024 nicht verändert. Aber im Juni 2024 erfolgt die Trendwende: Die EZB senkt erstmals seit Jahren den Einlagenzins und zwar von bisher 4,0% auf 3,75%. Auf der Sitzung im Juli 2024 wurde der Zinssatz nicht verändert.

Abb. 2: Entwicklung des EZB-Einlagezins von 1999 – Juli 2024 im Chart. Quelle: ecb.eu

Overnight-Money, wie eine solche Transaktion im Englischen bezeichnet wird, abgewickelt über die jeweilige Zentralbank, stellt eine Form der Geldpolitik dar (siehe auch Leitzinsen). Besonders in den letzten Jahren hat der von den Geschäftsbanken bei der EZB geparkten Geldmenge stark zugenommen (hier finden Sie Infos über die Geldmenge M2). Dies hat mit der EU-Währungskrise zu tun.

Üblicherweise leihen sich die Banken im Interbankenhandel auch über Nacht, je nach Bedarf Geld untereinander. Mit wechselnder Intensität verleihen die Banken inzwischen ungern Geld an andere Banken, da sich die Branche gegenseitig misstraut. Lieber wird das Geld bei der sicheren EZB über Nacht geparkt, auch wenn das keine Zinsen einbringt. Dafür besteht kein Verlustrisiko, wie es wohl beim Verleihen an andere Banken für möglich erachtet wird. Dieser EZB Leitzins ist der niedrigste der 3 Zinssätze.

2012 überschritt die Übernachtanlage erstmals die 400 Milliarden Grenze.

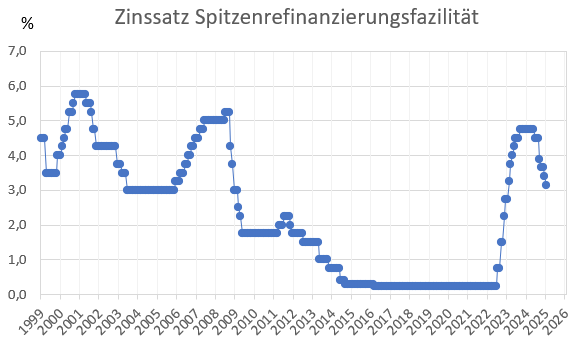

Spitzenrefinanzierungsfazilität – Der aktuelle Spitzenrefinanzierungssatz beträgt 4,50%

Auf dem Meeting im Juli 2024 wurde der Zinssatz nicht verändert. Es geht abwärts: Am 6. Juni 2024 hat die Notenbank den Spitzenrefinanzierungssatz um 0,25% auf 4,50% gesenkt.

Auf dem Meeting im Juli 2024 wurde der Zinssatz nicht verändert. Es geht abwärts: Am 6. Juni 2024 hat die Notenbank den Spitzenrefinanzierungssatz um 0,25% auf 4,50% gesenkt.

Und noch einmal +0,25% im September 2023 nach +0,25% am 27. Juli 2023 und am 15. Juni und 4. Mai 2023. Das bringt den Spitzenrefinanzierungssatz auf 4,75%.

Erneute Leitzinsanhebung um 0,5% am 2.2.2023. Zinsanhebung im Dezember 2022 um 0,5% auf 2,75%. Mit Wirkung zum 02.11.2022 hat die EZB den Spitzenrefinanzierungssatz um 0,75% auf 2,25% angehoben.

Die EZB hat am 08.09.2022 der Satz zum 14.09.2022 um 0,75% auf 1,50% erhöht. Am 21. Juli 2022 hat die EZB den Satz von bisher 0,25% auf 0,75% angehoben.

Die EZB hat am 10.03.2016 mit Wirkung zum 16.03.2016 den Zinssatz von bisher 0,30% aktuell 0,25% geändert

Da die Geschäftsbanken einen täglich variierenden Geldbedarf haben, leihen sich Banken auch untereinander über Nacht Geld. Da solche Zinsgeschäfte regelmäßig stattfinden, achten die Banken auf die Zinssätze um der eigenen

Aus diesem Grund ist der Spitzenrefinanzierungssatz inoffiziell die obere Begrenzung für die Zinsen auf Tagesgeld. Damit erklärt sich auch die Korrelation von der Zinsentwicklung von Spitzenrefinanzierungssatz und Tagesgeldzinssatz.

Entwicklung

Der Zinssatz der Spitzenrefinanzierungsfazilität ist der 3. Leitzins der Europäischen Notenbank, aktuell liegt er bei 4,75%. In Abbildung 3 ist der Chart der Entwicklung von 1999 – 2023 dargestellt. Deutlich ist der Einfluss der Finanzkrise auf den Zins zu sehen.

Abb. 3: Entwicklung des Zins für die Spitzenrefinanzierungsfazilität von 1999 – 2024 im Chart. Quelle: ecb.eu

Deutlich ist das Auf und Ab der Spitzenrefinanzierungsfazilität in den vergangenen Jahren zu sehen. Betrug der Spitzenrefinanzierungssatz in 2000 noch 5,75% im Maximum, waren es in 2004/2005 nur noch 3,0%. In den folgenden wirtschaftlichen Boomjahren stieg der Zinssatz wieder an und erreichte in den Monaten Juli bis September 2008 wieder 5,25%.

Durch die Finanzkrise war die EZB gezwungen, mit ihrer monetären Politik die Finanzmärkte zu stützen und senkte diskontinuierlich und drastisch die Leitzinsen und damit auch den Spitzenrefinanzierungssatz. Im Mai 2013 auf 1,0 % und im März 2016 sogar auf 0,25%. Auf diesem Level blieb der Satz jahrelang. Danach wurde er erstmals am 15.07.2022 um 0,5% auf 0,75% angehoben.

Änderungen

16.03.2016 Zinssenkung von bisher 0,30% auf 0,25%.

10.03.2016 Die EZB hat den Zinssatz bei der Leitzinssenkung am 10.03.2016 mit Wirkung zum 16.03.2016 um 0,10% gesenkt.

04.09.2014 Mit Wirkung zum 10.09.2014 hat die EZB den Spitzenrefinanzierungssatz von 0,40% auf 0,30% gesenkt.

Der Spitzenrefinanzierungssatz wurde am 05.06.2014 mit Wirkung zum 11.06.2014 um 0,30% auf 0,40% gesenkt.

Der Satz wurde am 07.11.2013 um 0,25% auf 0,75% gesenkt (vorher 1,00%).

Der Satz wurde am 02.05.2013 um 0,50% auf 1,00% gesenkt (vorher 1,50%).

Der Satz wurde am 05.07.2012 auf 1,50% gesenkt (vorher 1,75%).

Spitzenrefinanzierungssatz einfach erklärt

Der Spitzenrefinanzierungssatz (auch Spitzenfazilität genannt) ist der Zinssatz, zu dem Banken über Nacht von der Europäischen Zentralbank Geld leihen können (Overnight-Money). Das Geschäft zwischen der EZB und den Geschäftsbanken wird auch als Spitzenrefinanzierungsfazilität bezeichnet. Es ist damit das Gegenteil der Einlagefazilität. Die Bank erhält gegen eine Hinterlegung von Sicherheien unbegrenzt Liquidität und zahlt dafür Zinsen in Höhe des Spitzenrefinanzierungssatzes. Die Banken erhalten praktisch einen Übernachtkredit.

News

16.03.2016 Auf ihrer geldpolitischen Sitzung am 10.03.2016 hat die EZB den Zinssatz von bisher -0,30% auf nun -0,40% gesenkt. Mario Draghi erläutert die Entscheidung im Video.

03.12.2015 Die EZB hat heute den Zinssatz für die Einlagefazilität von bisher -0,20% auf -0,30% gesenkt. Für Banken wird damit das nächtliche Geldparken teurer.

16.12.2015 Anhebung der Fes Funds Rate von bisher 0,00 – 0,25% auf nun 0,25 – 0,50%

03.03.2014 Russland versucht mit einer Leitzinserhöhung den Verfall des Rubel zu stoppen. Die Russische Notenbank setzt den Leitzins auf 7% hoch, ein Plus von 1,5%. Der Rubel hatte schon vor den Problemen in der Ukraine gegenüber dem US Dollar und dem Euro deutlich an Wert eingebüßt.

22.09.2013: Indien erhöht die Leitzinsen um 0,25% auf 7,50%. Die indische Notenbank will damit den Verfall der Rupie bremsen und wieder vermehrt ausländisches Kapital ins Land holen. Die letzte Leitzinserhöhung lag rund 24 Monate zurück und es war die erste Leitzinsänderung von Raghuram Rajan, dem neuen Präsidenten der indischen Notenbank.

04.09.2014 Mario Draghi verkündet die Senkung der Einlagefazilität um 0,10% auf -0,20% mit Wirkung zum 10.09.2014

05.06.2014 Die EZB hat auf ihrer heutigen Ratssitzung den Zinssatz für die Einlagenfazilität von bisher 0,00% auf -0,10% gesenkt. Der neue Zinssatz ist ab dem 11.06.2014 gültig und erstmals negativ. Damit müssen Banken für das Parken von Geld bei der EZB Zinsen an die Notenbank bezahlen. Die EZB will durch diesen Strafzins die Banken zwingen, anstelle des Geldparkens bei der Notenbank, dieses Geld schneller und leichter als bisher als Kredite an die Unternehmen weiter zugeben.

Auswirkungen: die Banken werden vermutlich die Zinssenkung an Ihre Kunden weitergeben: damit profitieren Kreditnehmer durch niedrige Kreditzinsen und Sparer bekommen den schwarzen Peter weil sie den Preis für die Geldpolitik der Notenbank mit niedrigeren Tagesgeld Zinsen zahlen müssen.

Tipp: Whatever it takes Rede von Mario Draghi

EZB Leitzins Daten, Statistik

News

28.11.2022 EZB Präsidentin C. Lagarde Anhörung des Ausschusses für Wirtschaft und Währung des Europäischen Parlaments “Die EZB Leitzinsen sind und bleiben das wichtigste Instrument zur Inflationsbekämpfung. Höhere Zinssätze reduzieren den Nachfragedruck, indem sie die Kreditaufnahme verteuern und beeinflussen, wie viel Menschen und Unternehmen ausgeben, sparen, leihen und investieren. Dies wiederum wird die Preise unter Druck setzen, obwohl es einige Zeit dauern wird, bis sich die Anpassungen in der Wirtschaft bemerkbar machen.”

Literatur

Benigno, P., Canofari, P., Di Bartolomeo, G. et al., 2022: The European Monetary Policy Responses During the Pandemic Crisis. Open Econ Rev 33, 657–675. Text.

Europäisches Parlamant 1999: The Determination of Interest Rates. Link

Gischer, H., Herz, B., Menkhoff, L. 2017: Wie soll die EZB aus ihrer unkonventionellen Geldpolitik aussteigen?. Wirtschaftsdienst 97, 571–576. Zusammenfassung.

Lane p., 2022: The transmission of monetary policy. SUERF, CGEG|COLUMBIA|SIPA, EIB, SOCIÉTÉ GÉNÉRALE conference on “EU and US Perspectives: New Directions for Economic Policy” 11.10.2022. Paper.