Privatpersonen und Unternehmen müssen einen Teil der Einnahmen, die sie erzielen, versteuern. Im Zuge der Globalisierung führen Anleger auch Konten im Ausland und Unternehmen gründen Niederlassungen in einem anderen Land. Um sowohl für die Investoren als auch für Unternehmen eine doppelte Besteuerung zu umgehen, vereinbaren zwei oder mehr Staaten Doppelbesteuerungsabkommen (DBA). Auf der Seite Doppelbesteuerungsabkommen führt das Bundesfinanzministerium alle Länder auf, mit denen die BRD ein Doppelbesteuerungsabkommen abgeschlossen hat. Die Auflistung wird zu Beginn eines Jahres aktualisiert. Neben der Vermeidung doppelter Steuerzahlungen beinhalten die DBA auch die Verpflichtung der teilnehmenden Staaten, Informationen auszutauschen, um Missbrauch und Steuerhinterziehungen zu vermeiden.

Inhaltsverzeichnis

- 1 EU mit eigenen Richtlinien

- 2 Warum bestehen Doppelbesteuerungsabkommen?

- 3 Die OECD erstellt Musterabkommen

- 4 Für welche Steuern gelten DBA?

- 5 Doppelbesteuerungsabkommen Länderliste

- 6 Die Vorgehensweise in Deutschland

- 7 Doppelbesteuerungsabkommen Schweiz Deutschland

- 8 Bundesfinanzministerium Update 2024

- 9 News

- 10 Ähnliche Seiten

EU mit eigenen Richtlinien

Während es für deutsche Steuerzahler gerade in Hinblick auf die USA oder die Schweiz relevant ist, dass hier explizite Abkommen bestehen, greift innerhalb der EU das EU-Recht, welches die nationalen Regelungen überlagert. Für die Besteuerung außerhalb der EU bestehen vier Besteuerungsprinzipien:

- Das Quellenlandprinzip legt die Besteuerung einer Person in dem Land fest, in dem das Einkommen generiert wurde.

- Das Territorialprinzip definiert, dass nur der in dem jeweiligen Land angefallene Ertrag auch dort besteuert wird.

- Das Wohnsitzprinzip legt die Besteuerung des gesamten Einkommens, gleich, woher es stammt, im Wohnsitzland des Steuerpflichtigen zugrunde.

- Gemäß dem Welteinkommensprinzip erfolgt die Besteuerung des Welteinkommens.

Warum bestehen Doppelbesteuerungsabkommen?

Sowohl natürliche als auch juristische Personen können in zwei oder mehr Ländern Einkünfte erzielen, die versteuert werden müssen. Viele Privatanleger führen ein Fremdwährungskonto bei einer Bank im Ausland, weil ihr Vermögen dort besser verzinst wird. Unternehmen gründen ausländische Tochtergesellschaften oder kaufen einen Konkurrenten aus dem Ausland auf, der Gewinne erzielt. Das Land, in dem sich der Wohnort oder Geschäftssitz des Steuerpflichtigen befindet, wird als Wohnsitzstaat bezeichnet, während es sich bei dem Land, in dem die Einkünfte verdient werden, um den Quellenstaat handelt. Neben dem Wohnsitzlandprinzip und dem Quellensteuerlandprinzip als Grundlagen der Versteuerung von Einkünften können auch das Welteinkommensprinzip oder das Territorialitätsprinzip bei der Ausgestaltung der DBA zugrunde gelegt werden. Bei dem Welteinkommensprinzip wird das gesamte Einkommen eines Steuerpflichtigen in der Welt nur einmal besteuert, während bei dem Territorialitätsprinzip die Versteuerung in dem Land erfolgt, aus dessen Territorium die Einkünfte stammen.

Die OECD erstellt Musterabkommen

Die Organisation for Economic Cooperation and Development (OECD), also die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung, erstellt regelmäßig Muster für Doppelbesteuerungsabkommen, die auch der deutschen Bundesregierung als Vorlage für neue Abschlüsse dienen. Bei einem DBA handelt es sich um einen Vertrag zwischen zwei (bilateral) oder mehr (multilateral) Staaten nach Völkerrecht. In den Verträgen wird mit jedem Land individuell vereinbart, welches Land auf welche Steuern verzichtet, um eine doppelte Besteuerung der Steuerzahler zu vermeiden. Dabei werden sowohl juristische als auch wirtschaftliche Aspekte bedacht. Es besteht kein weltweites Gewohnheitsrecht, wonach die einzelnen Staaten verpflichtet sind, DBA abzuschließen. Für die Mitgliedstaaten der Europäischen Union sieht der EG-Vertrag (Art. 293 EG) vor, dass die Länder Verhandlungen über DBA aufnehmen sollen. Es erfolgen jedoch keine Sanktionen, wenn selbst langjährige EU-Mitglieder mit einem anderen Land noch keine Gespräche über die Doppelbesteuerung geführt haben.

Für welche Steuern gelten DBA?

Der deutsche Staat schließt Doppelbesteuerungsabkommen für folgende Steuern:

- Einkommensteuer

- Körperschaftssteurer

- Gewerbesteuer

- Erbschaftsteuer

- Schenkungsteuer

Die Regelungen zu Erbschaftsteuer und Schenkungsteuer werden im Rahmen von Spezialabkommen mit bestimmten Staaten geschlossen. Darüber hinaus bestehen Einzelabkommen, die sich explizit auf die Versteuerung von Einnahmen und Vermögen aus der Luftfahrt und der Seeschifffahrt beziehen.

Deutsche Steuerpflichtige unterliegen dem Welteinkommensprinzip und dem Wohnsitzlandprinzip. Daher müssen sämtliche auf der Welt erzielten Einkünfte in Deutschland versteuert werden. Gleichzeitig erheben jedoch zahlreiche Staaten eine Quellensteuer, die von den erzielten Einnahmen die inländische Steuer einbehält.

Falls das Land, in dem ein deutscher Sparer Geld angelegt hat, ein Doppelbesteuerungsabkommen mit der BRD abgeschlossen hat, kann sich der Steuerpflichtige entweder von der ausländischen Steuerpflicht befreien lassen, eine nachträgliche Erstattung der Steuer beantragen oder der deutsche Fiskus rechnet die abgezogene Steuer auf die inländische Einkommensteuer an. Für die Befreiung von der Steuerpflicht oder die Erstattung gezahlter Auslandssteuer stellt das Bundeszentralamt für Steuern unter Antragsformulare zur Verfügung. Der deutsche Sparer muss auch eine Ansässigkeitsbescheinigung vorlegen, die ihm das zuständige Finanzamt ausstellt.

Für die Verrechnung der fremden Quellensteuer mit Steuern aus Deutschland muss der Anleger die Geldanlage auf einem Konto im Ausland in seiner Steuererklärung angeben. Der deutsche Fiskus überprüft, ob eine Verrechnung der im Ausland gezahlten Steuern mit der inländischen Einkommensteuer möglich ist.

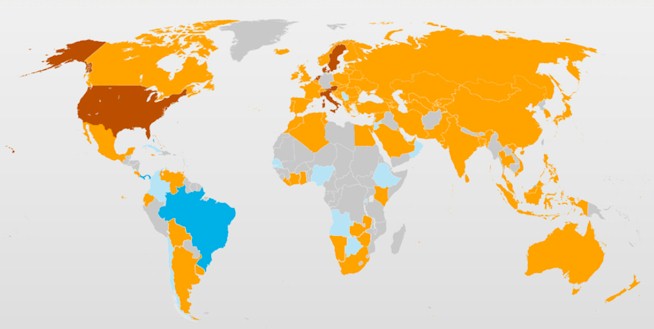

Doppelbesteuerungsabkommen Länderliste

Bei den DBA-Abkommen ist zu unterscheiden zwischen:

- Abkommen auf dem Gebiet der Steuern vom Einkommen und vom Vermögen

- Abkommen auf dem Gebiet der Erbschaft- und Schenkungssteuern

- Sonderabkommen betreffend Einkünfte und Vermögen von Schifffahrt (S)-und Luftfahrt (L)-Unternehmen

- Abkommen auf dem Gebiet der Rechts- und Amtshilfe und des Informationsaustauschs

Liste der Länder, mit denen auf dem Gebiet der Steuern vom Einkommen und vom Vermögen ein DBA-Abkommen besteht. Quelle: Bundesfinanzministerium

| Ägypten | Malta |

| Albanien | Marokko |

| Algerien | Mauritius |

| Argentinien | Malaysia |

| Armenien | Mazedonien |

| Aschgabat | Mexiko |

| Aserbaidschan | Moldau, Republik |

| Australien | Mongolei |

| Bangladesch | Montenegro |

| Belarus | Namibia |

| Belgien | Neuseeland |

| Bolivien | Niederland |

| Bosnien und Herzegowina | Norwegen |

| Bulgarien | Österreich |

| China | Pakistan |

| Costa Rica | Philippinen |

| Côte d’Ivoire | Polen |

| Dänemark | Portugal |

| Ecuador | Rumänien |

| Estland | Russische Föderation |

| Finnland | Sambia |

| Frankreich | |

| Georgien | Schweden |

| Ghana | Schweiz |

| Griechenland | Serbien |

| Indien | Simbabwe |

| Indonesien | Singapur |

| Iran, Islamische Republik | Slowakei |

| Irland | Slowenien |

| Island | Spanien |

| Israel | Sri Lanka |

| Italien | Südafrika |

| Jamaika | Syrien |

| Japan | Tadschikistan |

| Jugo | Thailand |

| Jugoslawien | Trinidad und Tobago |

| Kanada | Tschechien |

| Kasachstan | Tunesien |

| Kenia | Türkei |

| Kirgisistan | Turkmenistan |

| Korea, Republik | Ukraine |

| Kosovo | Ungarn |

| Kroatien | Uruguay |

| Kuwait | Usbekistan |

| Lettland | Venezuela |

| Liberia | Vereinigte Arab. Emirate |

| Liechtenstein | Vereinigte Staaten |

| Litauen | Vereinigtes Königreich (Großbritannien, Nordirland) |

| Luxemburg | Vietnam |

| Malta | Zypern |

Was auf den ersten Blick etwas wirr und übergreifend klingt, hat seine Ursache darin, dass es theoretisch auch zu keiner Besteuerung kommen könnte. Dies geschieht, wenn die Steuergesetze zweier Staaten nicht harmonisiert sind und unterschiedliche Terminologien für gleiche Sachverhalte bestehen. Die Folge kann sein, dass, natürlich gegen die Intention der beiden Staaten, eine Besteuerung schlicht unterbleiben muss, da die Rechtsgrundlage fehlt. In diesem Fall spricht man von sogenannten weißen Einkünften. Um diesem Sachverhalt Einhalt zu bieten, wird von der OECD in regelmäßigen Abständen das Doppelbesteuerungsmusterabkommen überarbeitet. Um der besonderen Situation der Entwicklungsländer gerecht zu werden, wurde für die Doppelbesteuerung zwischen Industrienationen und Entwicklungsländern ein eigenes Musterabkommen ausgearbeitet.

Die Vorgehensweise in Deutschland

Für natürliche Personen, die ihren Wohnsitz in Deutschland haben und hier unbeschränkt steuerpflichtig sind, gilt zum einen das Wohnsitzprinzip, zum anderen das Welteinkommensprinzip. Gleich, wo ein Einkommen erwirtschaftet wurde, ist es zunächst in Deutschland in voller Höhe zu versteuern. Erwirtschaftet ein in Deutschland Steuerpflichtiger im Ausland Erträge, können für die Besteuerung in Deutschland zwei Berechnungsmethoden angewendet werden.

- Bei der Freistellungsmethode werden die ausländischen Einkünfte in Deutschland nicht berücksichtigt, sondern unterliegen ausschließlich der Besteuerung im Partnerland.

- Die Anrechnungsmethode legt eine Besteuerung nach deutschem Recht zugrunde, berücksichtigt aber die bereits im Ausland abgeführten Steuern. In diesem Fall muss der Steuerpflichtige in beiden Staaten Steuern bezahlen, die hiesigen Finanzbehörden bereinigen die Steuerschuld in Deutschland aber um die bereits abgeführten Steuern im Ursprungsland.

Doppelbesteuerungsabkommen sehen aber nicht nur die reine Abrechnung und Verrechnung von Steuer auf Einkünfte vor, sondern darüber hinaus auch grenzüberschreitende Amtshilfe der jeweiligen Steuerbehörden und Auskunftsaustausch.

Territorialitätsprinzip versus Wohnsitzprinzip

Grundsätzlich gilt, dass ein Steuerpflichtiger an fast jedem Ort der Welt steuerpflichtige Einkünfte erzielen kann. Dabei greift zunächst einmal, dass diese Einkünfte in dem Staat versteuert werden müssten, in dem sie erwirtschaftet werden. Diesem Prinzip, dem Territorialitätsprinzip steht in Deutschland jedoch das Wohnsitzprinzip gegenüber. Dieses besagt, dass ein deutscher Staatsbürger sein Einkommen, gleich wo es erwirtschaftet wurde, in Deutschland versteuern muss. Damit entsteht eine Situation, die zu einer Doppelbesteuerung führt. Um diese Doppelbesteuerung zu vermeiden, besteht zwischen den meisten Staaten ein Doppelbesteuerungsabkommen. Beispiele wann diese Steuerabkommen relevant für Sparer werden sind Zinseinkünfte die in den USA auf einem Tagesgeldkonto erzielt werden oder Dividendenzahlungen, die auf einem Depot in Australien anfallen. Im Gegensatz dazu sind Erträge von in Deutschland unterhaltene Fremdwährungskonten davon nicht betroffen.

Doppelbesteuerungsabkommen Schweiz Deutschland

Um eine mehrfache Besteuerung zu vermeiden, hat die Schweiz mit vielen Ländern entsprechende Abkommen geschlossen. Für Deutschland sind diese Steuerthemen bei einer Doppelbesteuerung von besonderer Bedeutung: gezahlte Lizenzgebühren, Erstattung von Quellensteuer und Gewinne aus Unternehmensniederlassungen in der Schweiz.

Die letzte Änderung des Doppelbesteuerungsabkommen stammt vom 18.02.2019 und betrifft den „Antrag auf Rückerstattung der schweizerischen Verrechnungssteuer für Berechtigte mit Wohnsitz im Ausland“

Deutsch-Russisches Doppelbesteuerungsabkommen – Die letzte Änderung stammt aus dem Januar 2006. Hier können Sie die aktuelle Rubel Euro Umrechner einsehen.

Bundesfinanzministerium Update 2024

Das Bundesfinanzministerium hat mit dem Schreiben vom 15. Januar 2024 die obersten Finanzbehörden der Länder und dem Bundeszentralamt für Steuern zur Kenntnisnahme die Updates zu den Doppelbesteuerungsabkommen mitgeteilt. Der Titel des Schreibens lautet: „Stand der Doppelbesteuerungsabkommen und anderer Abkommen im Steuerbereich sowie der Abkommens Verhandlungen am 1. Januar 2024“. Darin werden die Behörden über Änderungen bei Doppelbesteuerungsabkommen und anderen steuerlichen Abkommen mit diesen Ländern unterrichtet:

Republik Bosnien und Herzegowina

Republik Serbien (Namensänderung; ehem. Bundesrepublik Jugoslawien

Republik Kosovo

Montenegro

Republik Moldau

Slowakischen Republik und der Tschechischen Republik

Hongkong

Taiwan

Schweden

Russische Föderation

Trinidad und Tobago

News

Deutscher Bundestag – Kritik am DBA. Die Entwicklungsländer sollten davon mehr profitieren.

31.10.2015 Update des Doppelbesteuerungsabkommens mit China: Neuer Gesetzentwurf durch die Bundesregierung ist auf dem Weg. Es handelt sich um den Gesetzes Entwurf zu dem Abkommen vom 28. März 2014 zwischen der Bundesrepublik Deutschland und der Volksrepublik China zur Vermeidung der Doppelbesteuerung und zur Verhinderung der Steuerverkürzung auf dem Gebiet der Steuern vom Einkommen und vom Vermögen.

Ähnliche Seiten

Für Umrechnungen von Einkünften in Fremdwährung finden Sie hier entsprechende Währungsrechner: